发表自话题:风险投资机构

企业风险投资(Corporate Venture Capital)

企业风险投资是指有明确主营业务的非金融企业在其内部和外部所进行的风险投资活动。

[编辑]企业从事风险投资的形式主要有两种:

一种是把用于风险投资的资金委托给专业的风险投资公司进行管理,由其成立的投资基金根据委托方的战略需要选择投资目标;

另一种是企业直接成立独立的风险投资子公司,其运作方式与专业的风险投资公司相似。

[编辑]1.驱动型投资:以战略为出发点,而且新创公司与投资方企业的经营活动联系密切。例如,微软拨出10亿美元,投资那些有助于推进新的微软因特网服务架构“Net”的新创公司,从而促使更多的公司接受自己的标准。

2.促进型投资:进行促进型投资的企业,其主要目的也是考虑战略发展,但是新创公司与企业自身的经营活动没有密切挂钩。这类投资理念认为,成功的投资无须与新创公司在业务上建立密切联系,它们自然会使企业自身获益。英特尔是这类投资的典范,它投资了数百家视频、音频及图形的硬件和软件公司。这些公司的产品中需要用到具有更高性能的微处理器,从而刺激了英特尔奔腾芯片的销量。

3.意外型投资:将投资方企业的经营活动与新创公司紧密地联系起来,但对企业现有的战略帮助不大。然而,一旦商业环境或公司战略发生变化,新创公司很可能会突然显现其战略价值。意外型投资是对驱动型投资的有益补充。从朗讯科技公司(LucentTechnologies)分拆出去的新创公司就属于这种情况,虽然这些新创公司开发的技术与朗汛当时的战略不匹配,但随着行业趋势的新发展,新创公司的技术开始占据主流,于是朗讯又将它们购回。

4.被动型投资:在被动型投资中,新创公司与投资方企业的战略无关,与企业的经营活动也只有松散的联系。因此,企业无法通过此类投资积极拓展自身业务。

总之,企业老板可以根据具体情况选用上面四种类型的企业风险投资的某一种。一般来说,被动型投资在经济繁荣时期比较适合进行意外型投资,此时较有可能获得丰厚的经济回报,从而弥补由于战略收益的不确定性带来的损失。意外型投资还可以察觉并激发未来业务的发展。当市场开始衰退时,被动型投资的企业倾向于抽回投资,而从事促进型投资和驱动型投资的企业则更具持久力。这是因为后两类投资的目的不是只为了经济回报,而是为了促进企业自身的业务发展。

[编辑](1)风险投资的重要条件之一往往就是要求参股,这使得高科技项目的研发团队和企业创办人员会有为他人资本打工的感觉。由于不能充分地享有自身智力劳动的成果,虽然暂时接受了风险投资资金,但在随后的合作中,可能会在管理、利益分配等诸多方面产生矛盾。

(2)风险投资可能附加其他条件,从而使企业或企业项目实际上受到控制。

2.企业从事风险投资的法律风险(1)对于不能亲力亲为的风险投资项目,在选用专业投资机构和投资人员提供服务时,由于缺乏可靠有效的考核,难以确保项目的真实和风投资金的最大收益;同时,委托合同中缺乏权利义务的明确约定和有效的责任追究机制,使得风险投资企业不能获取最大化的投资利益。

法律、会计等中介服务机构不能如实履行尽职调查服务,所出具的意见将有可能对投资产生误导,致使投资决策失误导致投资失败。

(2)对于所投资项目缺乏全面审慎的考核论证,具体表现在:

①对该项目或技术是否属于高新,是否有可预见的前景并享有国家相关的政策扶持缺乏了解;

②该项目或技术可能在实践运行中不能达到预期的技术状况或产业规模,不能实现应有的市场效益,从而致使投资存在失败的风险;

③对所投资高新科技项目的知识产权真实状况缺少全面的掌握,在因知识产权发生纠纷时,将直接导致所投资金处于非常危险的境地。

(3)投资协议中没有对可能导致投资失败的诸种情况和相应的责任承担,以及清算等进行有效的约定,缺乏必要的监督条款以保障资金安全。

在资金投出后,缺乏有效的监督管理,不能及时有效地查知和判断资金是否发生或潜在发生危险,并采取相应的对策。

所投资金缺乏合理可行的退出机制和退出渠道,致使资本处于有进无退的境地,不能在发生风险时最大限度地减少损失。

所投资金换取的企业股权缺乏便捷的流通性,不易通过上市出售等方式获取预期的资金变现收益,影响投资利益的获取。

[编辑]可以选择接受联合投资的方式,既有助于从更多渠道获取资金或保证资金的来源,又可以分散受单一投资家控股的风险。

应当说,风险投资家投入的不仅是资金,还包括他们长期积累的经验、知识和信息网络,这些都有助于企业管理人员更好地经营企业。因为这是一种主动的投资方式,因而由风险资本支持而发展起来的公司成长速度远高于普通同类公司。

2.风险投资的对象主要是那些力图开辟新的技术领域以获取超高额利润但又缺乏大量资金的企业。准备投资的企业或专业风险投资机构和投资家要审慎选择投资企业及投资项目或技术,为此可以:

(1)进行详尽的调查评估,比如:

①投资建议的内容是否可靠、是否存在重要遗漏或隐瞒;

②所投资企业目前生产、经营、研发或市场开拓等方面的实际状况,存在的实际问题;

③所投资企业的企业文化、理念、股权状况、管理状况等是否合拍,是否存在造成未来分歧的潜在隐患;

④对企业的成长模式、资金需求量以及融资结构等进行分析;

⑤所投资的项目或技术是否可以达到相当意义上的高新标准,是否有切实的前景,防止受到技术欺诈。

(2)聘请专业的中介服务机构进行尽职调查; (3)要求对方提供项目、技术可行性报告,知识产权状况报告等相应的法律文件,并在投资协议中对此类文件因陈述不实所产生的法律后果作出责任分配上的约定; (4)与所投资企业协商签订全面的投资协议,包括投资利益的实现机制、投资资金的退出机制等。 3.按照投资协议的约定,对股权结构和法人治理结构进行安排,保持双方的平衡,使资本和项目、技术达到很好的配合,发挥出最优的效果; 4.寻求共同出资者,即寻求其他投资者共同投资,从而既可以增大投资总额,又可以分享其他风险投资机构或风险投资家在相关领域的经验,互惠互利,保障投资成功,获取预期的收益,同时也相应地分散了投资风险。 5.要求所投资企业提供项目运作的阶段报告,并结合实际情况,分阶段地投入资金,确立上一阶段目标的完成将成为下一阶段投资的前提的基本模式,在对所投资企业构成必要压力的同时,也增加其积极生产经营的动力,同时减少投资风险。对所投资企业进行扶持与监督,实现双赢的目的。

[编辑]

扫一扫,下载MBA智库APP

分享到:

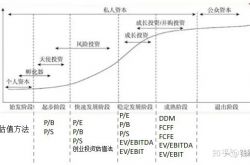

私募股权投资基金投资项目股权估值方法(十种股权公允价值估算方法)

2021-05-16

2021-05-08

2021-05-08

2021-05-11

2021-05-15

2021-05-08

2021-06-09

什么是SPAC?与传统IPO区别 对投资机构和散户利弊是什么 – 南洋大师兄

2021-05-31

2021-05-08

2021-05-08