发表自话题:证券的性质和特征

银证保各自的金融风险特性

(一)各细分金融行业的风险特性

银行、保险、证券的商业模式完全不同,而商业模式的不同决定了其风险特性的不同。

证券业经营范围主要是证券交易、证券发行、证券中介,收入结构以手续费和资本利得收入为主,杠杠相对较小。其负债端为借款(包括长短期),资产端的资产属于主动管理的性质,依赖于机构主动管理的能力,资产的流动性较佳但波动性较大。证券业对于资产负债匹配的需求较小。市场风险是证券业主要的风险。从下图可以看出证券公司的资产负债表表现出以短支短、低杠杆比的特征。

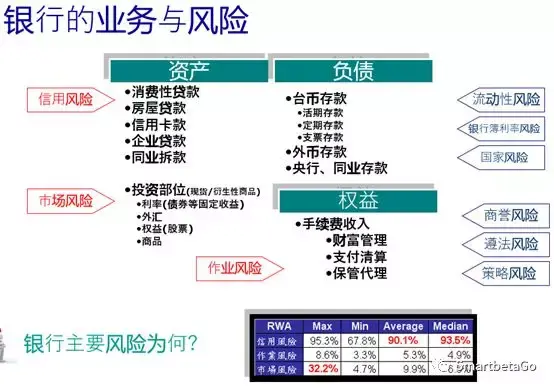

银行业业务经营的范围也是以贷款为主,收入结构中利差是主要的贡献因子,杠杆高于证券行业,大约为12.5倍。其负债端主要为存款,资产端大部分属于被动式管理,贷款的品质好坏决定其损益,贷款资产本身缺乏流动性。银行业的资产与负债需要在利率、到期长短等条件上匹配。银行业主要风险是信用风险及流动性风险。从下图中可以清晰的看出银行的业务及其风险。

从下图可以看出银行业低流动性及高杠杆比的特征。

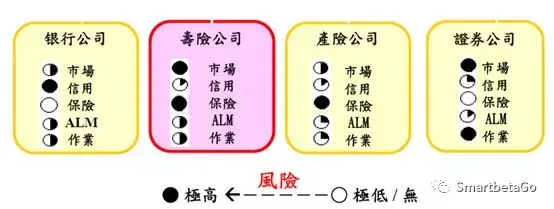

保险业经营范围以保单销售为主,收入结构以保险费中的三差(费差、死差、利差)为主,其杠杆非常大。其负债端以保费收入为主,资产端的运用也是相对被动的(做到什么利率的保单就对应什么收益率的投资商品),资产与负债在久期、持仓属性与现金流量等条件上要匹配。由于保险业资产运用大部分购买固定收益型产品,所以主要风险还是信用风险。从下图可以看出寿险公司以长支长及高杠杆比的特征。

根据上文介绍概况来说,不同细分金融行业,其风险的特性也不同,如下图所示:

备注:ALM为资产负债管理;保险风险系指承保风险

不同的金融细分行业虽然其风险特性不同,但是要建立“曲突徙薪”的风险管理框架所凭借的多是可操作的管理制度、健全的组织架构、可靠的信息技术系统、定性及定量的风险评估体系、专业的人才队伍、有效的风险应对及解决机制。

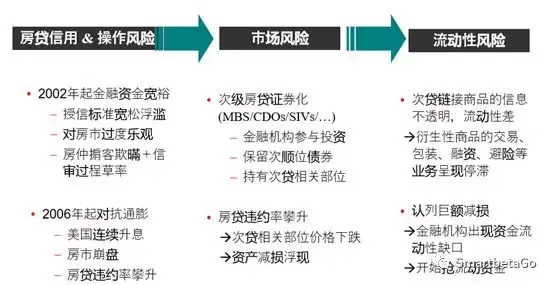

(二)风险之间的传染

不同的风险之间相互传导,这一点在2008年金融危机中表现的尤其明显。2008年金融危机源自于信用风险与操作风险的控管松散,蔓延扩散至市场风险与流动性风险,如下图所示:

后续:正是由于金融各个细分行业的风险特性不同,各自的金融监管措施也不尽相同,等下一篇填坑。

【曝光】“ OTM奥美”外汇骗局,涉嫌非法集资,多人被骗,投资者速撤离

2021-05-03

2021-05-20

2021-04-26

2021-05-10

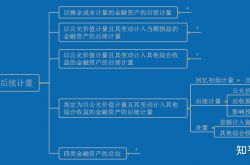

究竟什么是其他权益工具投资?如何通俗易懂的理解?全网最简单的大白话解释

2021-05-24

2021-05-11

2021-10-28

如何查看美国股票历年到现在的实时K线图(美国股票指数走势图)

2021-09-26

中债研究丨金融控股行业基础研究系列三:除了资本实力,金控公司财务风险还看什么?

2021-06-01

2021-05-10