发表自话题:基金四个特点

原标题:工具型产品研究系列之十七:国投瑞银中证500量化增强A(005994)

导读

当前时点中证500指数兼具成长与估值优势。

历史收益优于大盘指数,成长特征显著: 从历史收益来看,中证500自发布以来累计收益优于各大盘指数。指数前五大行业分别为 电子元器件、医药、计算机、基础化工、传媒 ,主要为成长行业;成分股主要由中小市值股票组成,流通市值在200亿以下的股票规模占54.86%。 估值处于较低水平: 当前PE和PB分别处于近5年的23.54%和20.91%分位点,处于较低位置。国投瑞银中证500量化增强A (基金代码:005994)成立于2018年8月,2019年三季度规模2.40亿。

超额收益与信息比率较高: 2019年相对中证500的超额收益高达10.63%,年化信息比率达到1.61。任职以来实现超额收益32.08%,年化超额收益21.70%、年化信息比率1.83。 超额收益排名均位于市场前列: 在中证500指数增强基金中,近1年排名4/19、成立日以来排名1/17。 收益胜率高: 任职以来的5个季度中,有4个季度取得了正的超额收益,胜率80%;过去16个月中,有11个月有正超额收益,胜率68.75%。 基金保持高仓位运作,风格上偏好配置 小市值、高盈利、低估值、低波动、高成长 的股票。 行业配置上,基金相对于中证500指数的各行业超低配范围基本控制在-2%~2%之间,2019年中期超配最大的三个行业为 电子元器件、非银金融、综合。 从个股情况来看,历史平均持股只数为140.5只。业绩归因模型显示, 基金经理在2019年具有显著的选股能力。现任基金经理殷瑞飞,博士,投资经理年限6.27年,2011年6月加入国投瑞银基金管理有限公司。基金经理目前共管理基金数5只,在管基金总规模11.77亿。

风险提示:历史业绩不代表未来。

1、中证500:兼具成长与估值优势

中证500指数由全部A股中剔除沪深300指数成份股及总市值排名前300名的股票后,总市值排名靠前的500只股票组成,综合反映中国A股市场中一批中小市值公司的股票价格表现。

指数成长特征显著,历史收益优于大盘指数,且当前处于估值低位,具有较高的配置价值。

1.1

历史收益优于大盘指数,成长特征显著

从历史收益来看,中证500自发布以来累积收益426.77%,优于沪深300、上证50、上证综指等大盘指数。

从行业权重占比来看,中证500指数的前五大行业分别为 电子元器件、医药、计算机、基础化工、传媒,主要为成长型行业。

中证500指数成分股主要由中小市值股票组成,市值在200亿以下的股票数量约占中证500指数的69.80%,规模占54.86%。

1.2

指数估值处于历史低位

在估值方面,当前中证500的PE和PB分别处于近5年的23.54%和20.91%分位点,处于较低位置。

2、国投瑞银中证500量化增强A

2.1

产品基本情况

国投瑞银中证500量化增强A(005994.OF)成立于2018年8月1日,是国投瑞银基金旗下的一只增强指数型基金,殷瑞飞自2018年8月1日起担任基金经理。截至2019年9月30日,基金规模为2.40亿。

2.2

业绩稳定,持续性强

2019年相对中证500的超额收益高达10.63%,信息比率达到1.61。截至2019年12月31日,自基金经理任职以来实现超越中证500指数的收益32.08%,年化超额收益21.70%、年化信息比率1.83。若剔除前三个月建仓期,年化超额收益10.61%、年化信息比率1.22。

超额收益长短期排名均位于市场前列:在全市场指数增强型基金中,基金超额收益近1年排名17/81、成立日以来排名2/76;在中证500指数增强基金中,近1年排名4/19、成立日以来排名1/17。

业绩持续性强、收益胜率较高:分季度看,任职以来的5个季度中,有4个季度取得了正的超额收益,胜率80%;过去16个月中,有11个月度取得了正的超额收益,胜率68.75%。

2.3

高仓位运作

基金2019年3季度末规模为2.40亿,99%为个人投资者。

高仓位运作:基金为500增强,紧密跟踪指数,建仓完成后仓位长期维持在80%以上,2019年三季度仓位为81.44%。

2.4

选股能力突出

2019年基金经理具有显著的选股能力:通过将基金收益率与市场基准相比较,可以将基金的收益归因于择时和选股两部分,T-M模型显示,基金经理在2019年具有显著的选股能力。

2.5

风格偏好

我们参考BarraCNE5模型定义的10个风格因子对基金的风格暴露进行分析,具体定义如下表所示。我们根据基金中报和年报披露的全部持仓,进行基金的Barra风格归因,当因子暴露为正时,我们认为基金偏好该类风格;当因子暴露为负时,我们认为基金会规避这类风格。

整体来看,国投瑞银中证500量化增强A在价值、盈利、成长因子上有相对正暴露,在市值、波动性、杠杆、动量上有相对负暴露,这表明普遍 偏好配置小市值、高盈利、低估值、低波动、高成长的股票。

2.6

行业与个股配置

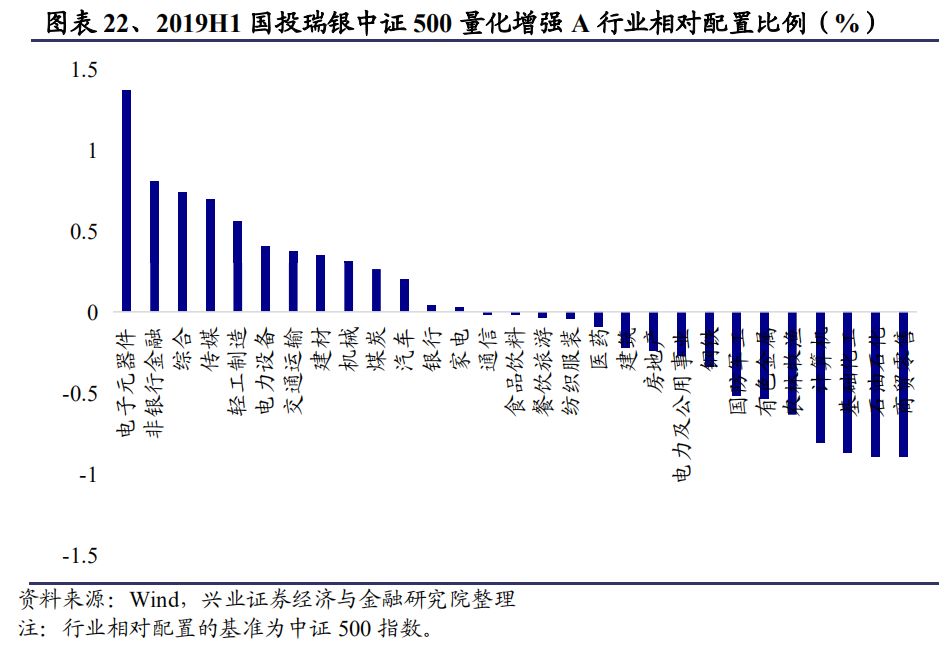

从基金的历史行业配置比例来看,基金相对于中证500的行业超低配范围基本控制在-2%~2%之间,不同报告期超低配的行业差异较大。

从最近一期的行业配置来看,超配最大的三个行业为 电子元器件、非银金融、综合,低配幅度最大的三个行业为 商贸零售、石油石化、基础化工。

从持股情况来看,国投瑞银中证500历史平均持股只数为140.5只。其中,属于中证500成分股的平均只数为107只,只数占比73.28%、权重占比81.70%。

从超低配情况来看,2019年中期超配 亚世光电、英特集团、乐普医疗,低配 正邦科技、中炬高新、顺鑫农业。

3、基金公司

国投瑞银基金管理有限公司于2005年合资成立,公司由国投信托有限公司和瑞银集团联合组建,中外股东分别持有公司51%和49%的股份。公司注册资本金为1亿元人民币。

4、基金经理

现任基金经理殷瑞飞,博士,投资经理年限6.27年。

2011年6月加入国投瑞银基金管理有限公司。2013年9月26日起任国投瑞银瑞和沪深300指数分级证券投资基金基金经理,2013年10月26日起兼任国投瑞银沪深300金融地产交易型开放式指数证券投资基金基金经理,2014年7月担任国投瑞银中证上游资源产业指数证券投资基金基金经理。2015年11月至2018年8月担任国投瑞银新收益灵活配置混合型证券投资基金基金经理。2016年4月至2018年3月担任国投瑞银新价值灵活配置混合型证券投资基金基金经理。2018年8月起任国投瑞银中证500量化增强型证券投资基金基金经理。2019年6月起任国投瑞银沪深300指数量化增强型证券投资基金基金经理。

基金经理目前共管理基金数5只,在管基金总规模11.77亿。其中规模较大、管理时间较久的基金为国投瑞银金融地产ETF,自2003年10月26日管理至今,规模3.83亿。

风险提示:历史业绩不代表未来

往

期

链

接

证券研究报告:《工具型产品研究系列之十七:国投瑞银中证500量化增强A(005994)》。

对外发布时间:2020年1月8日

--------------------------------------

.cn

钟晓天

.cn

--------------------------------------

返回搜狐,查看更多

返回搜狐,查看更多

责任编辑:

标签组:[股票] [基金] [基金收益] [基金经理] [证券投资基金] [大盘指数] [量化分析] [量化基金] [中证500] [瑞银集团] [国投瑞银]

上一篇:医药指数基金,选哪一个?