发表自话题:股权方式的优缺点

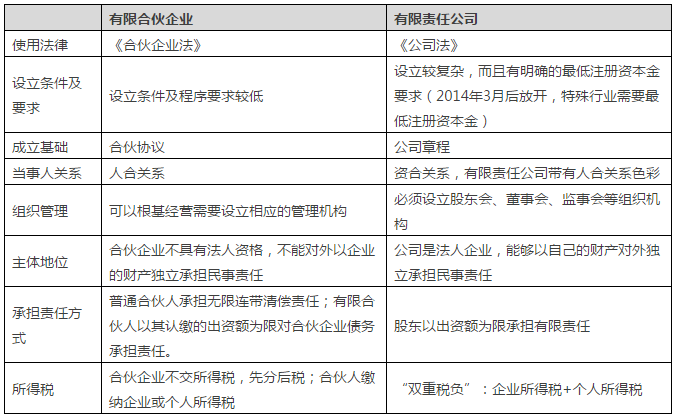

在进行公司股权架构及公司股权激励时,一个最常遇到的问题就是如何设置股权持股平台,实践中一般有员工直接持股、持股平台间接持股、代持三种持股模式,在西姆课程培训过程中以及做股权激励的过程中,经常遇到对运用持股平台持股有疑问的学员、客户。因此,本文特别分析有限合伙企业和有限公司持股的区别及优劣。

有限合伙是指一名以上普通合伙人(GP)与一名以上有限合伙人(LP)所组成的合伙。普通合伙人对外代表合伙企业,而有限合伙人不执行合伙事务,不得对外代表有限合伙企业。所以普通合伙人可以通过较少的出资获得合伙企业的控制权,因此成为国内股权投资基金和员工股权激励常见的组织形式。在员工持股合伙企业中,通常由拟上市公司高管或控股股东担任普通合伙人,被激励对象担任有限合伙人。

普通合伙人对合伙企业债务承担无限连带责任,有限合伙人以其认缴的出资额为限对合伙企业债务承担责任。

有限责任公司,又称有限公司(CO,LTD)。有限责任公司指根据《中华人民共和国公司登记管理条例》规定登记注册,由五十个以下的股东出资设立,每个股东以其所认缴的出资额对公司承担有限责任,公司以其全部资产对其债务承担责任的经济组织。有限责任公司包括国有独资公司以及其他有限责任公司。

有限合伙型

根据合伙企业“透明体”的税法原理,有限合伙层面不纳税,仅仅在激励对象自然人层面纳税。

1、运营税负:企业所得税25%。

2、股权取得阶段:增资的方式无需缴纳;股权转让的方式,大股东需缴纳20%的个人所得税。

3、持有阶段:股息红利所得,20%个人所得税。

4、退出阶段:按“生产经营所得”,适用5%-35%的超额累进税率。

公司型

1、运营税负:持股平台从标的公司获得的分红,属于投资收益,不需要缴纳企业所得税。

2、股权取得阶段:增资的方式无需缴纳;股权转让的方式,大股东需缴纳20%的个人所得税。

3、持有阶段:持股公司层面免税,然后向激励对象分配时,按照股息红利所得缴纳20%的个人所得税。

4、退出阶段:持股公司层面先缴纳25%的企业所得税;然后向激励对象分配时,按照股息红利所得缴纳20%的个人所得税。

优点:

相比公司制企业,在税收方面有优势,避免转让或减持时双重税赋。但如果税收筹划合理,通过公司持股方式的实际税负可能低于合伙企业,且在实际操作中,公司的纳税时间一般延后,而合伙企业的纳税时间较早;

合伙企业法较灵活,可以通过合伙协议进行约定,便于员工股份的动态管理;

更有利于进行股份管理(合伙企业减持后个人才能减持);

公司需要股东做决策时操作更简便,大多数决议只需要普通合伙人做出即可;

在上市之前还可规避因员工流动对公司层面的股权结构进行调整;

由于有限合伙企业的特点,若公司实际控制人担任唯一普通合伙人,可以少量的出资完全控制合伙企业。

缺点:

如果按5%-35%五级超额累进税率缴税,那么边际税率最高可达35%,税负成本较重;

目前国内合伙企业的相关法律法规仍不健全,实践中,不同地区关于“先分后税”的解释、纳税时点等方面存在区别,未来面临政策规范的风险;

普通合伙人需承担无限连带责任。

对策:

针对普通合伙人对外承担的是无限连带责任的问题,可以采取另外一种形式来规避风险:老板在普通合伙人里面不一定以个人名义来当普通合伙人,可以老板夫妻成立一个有限责任公司,投资几万块,以这个有限责任公司来担任普通合伙人,这个公司承担的无限连带责任就是你投在有限责任公司里面的资产。那么最后老板作为普通合伙人承担的还是有限责任,这就解决了可能会承担无限责任的顾虑。这就是我们搭建持股平台的原因,就是这样的作用。

优点:

在上市之前还可规避因员工流动对公司层面的股权结构进行调整;

相对于合伙企业,公司的相关法律法规更健全,未来政策风险较小;

更有利于进行股份管理(持股公司减持后个人才能减持);

更有利于公司大股东对实体公司的控制,决策机制灵活。

缺点:

税收最高,存在双重征税问题:分红时增收个人所得税(单税),转让或减持时先增收企业所得税,后增收个人所得税(双重税),

由于是通过公司转让限售股,所有股东只能同步转让股权

不同的持股平台在税负方面各有其优势和缺陷,企业应结合实际情况和发展规划,选择最优的节税持股安排。

在低税负地区成立持股平台。

可以将持股平台注册到有税收优惠(以及财政返还等)的低税负地区,尤其部分地区对符合条件的公司出台了免税以及财政返还的政策。对于注册于低税负地区的公司型持股平台,不仅可以实现资本运作的便利性,同时,可以享受投资退出的低税负,也为合理限度内的避税安排提供了广阔空间。

充分结合未来投资退出、融资等方面的需要。

以公司、合伙企业持股,未来变现时,可以在公司、合伙企业层面上发生变化,而无需直接在拟上市公司层面。因为在拟上市公司层面变更需要获得多个审批部门(如涉及外资的需要省级以上商务部门、内资的需要省级以上工商部门)审批同意、修改公司章程等,程序非常复杂。而且,以公司、合伙企业持股,便于将持有的拟上市公司股份质押、信托、融资贷款,进行各项合理融资安排,也可以将中间控股公司注册在金融政策较为宽松的地区,如深圳前海。

=================================================================

西诗 / Lotus 西姆股权激励研究院咨询师

股权激励咨询,可以点击下面链接,咨询徐院长。

咨询:徐怀玉- 西姆股权激励研究院院长 | 到「在行」来约见我

邮箱:.cn

网址:西姆股权激励研究院-专注企业股权激励实效,专业打造合伙人机

地址:上海市浦东新区浦东南路528号 上海证券大厦N2407室

标签组:[股权] [股权激励] [有限责任] [个税] [有限合伙企业] [普通合伙人] [税负]

上一篇:常见的股权激励方式都有哪些

下一篇:房地产资产收购和股权收购的区别

2021-09-07

2021-05-03

2021-07-11

2021-07-19

请有经验的同学介绍介绍,把一只股票成本做成负数,然后长久拿着的好处和坏处?

2021-05-21

2021-09-26

2021-08-16

2021-10-21

2021-08-18

2021-09-29