发表自话题:100万意外险一年多少钱

1、保额

重疾险的保额,起码要能覆盖一次重疾带来的损失,

在这之中,就包括治疗费、康复费、误工费等等。

一般来说,建议保额配置到3-5年的家庭开支。

所以有个说法叫:

重疾险的保额,「30万起步,50万凑合,100万小康」,

不无道理。

而且,最近几年有这么一个趋势,

很多产品,都会在特定年龄,多赔一部分保额,

比如,60岁前多赔50%,

这类责任非常的优秀,

这意味着买50万保额,在60岁前都有着75万的保障,

在家庭责任最重的时期,拥有更高的保额,非常实用,

如果在保费上也很友好,“加量不加价”。

那么,这个责任就是毫无疑问的加分项,可以考虑。

2、保障期限

保障期限建议保终身,

投资理财能力较强或是家庭预算有限的可以选择保定期,

但是不建议低于70岁。

原因有二:

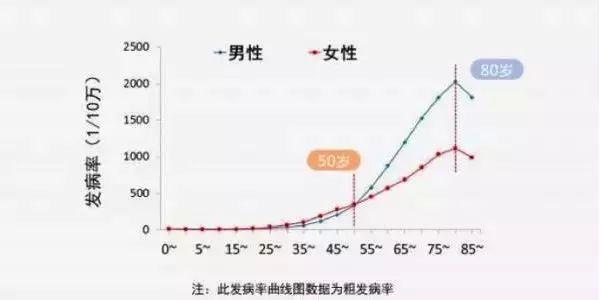

1)如果保障期更短,就可能没有覆盖主要的重疾发病时间。

55-70岁正是重疾发病率大幅提升的时间,建议此时需要重疾险保障。

2)70岁,意味着家庭责任的终结。

说句不好听的,在此以后,生病对家庭的影响较小,

可以把70岁当作界限,最低保到70岁。

当然如果在预算充足的情况下,更建议保到终身。

3、保费

以只赔一次重疾的重疾险价格为例,

30岁男,保终身,30年交的保费在4300—5000之间,再高就有些贵了。

(轻症/中症,多次赔付、身故责任均不含)

这是目前来说,这是重疾险的底价:

因为随着市场的发展,现在已经很少有产品能看出只赔一次重疾的保费了。

以互联网端销售产品为例,从2016年到2018年,重疾险越卖越便宜。

但是从2018到2019年,只赔一次的重疾险的保费几乎没有变化。

说明目前的互联网端销售的产品,基本就是底价了。

4、轻症/中症

所谓轻症/中症,保的病,大多都是重疾的前兆,但是本身也是很严重的病。

所以,轻症/中症责任建议一定要加上。

银保监会定义的所有25种成人高发疾病,其中24种都有轻症/中症来对应。

公子把康惠保(2020版)里的轻症/中症挑出来几样,大家可以感受一下:

单侧肝切除、单眼失明、单耳失聪、深度昏迷48h、极早期恶性肿瘤

发现了没,这些病其实都很严重,

并且一旦得了这些常见轻症,再得重疾几率就是正常人的7到8倍。

再加上,轻症的发病率高,治疗费用加上后期康复,通常也需要十万左右一笔不小的经济开支。

从保费上看,附加轻症只需要多掏25%左右的钱,增加的保费不高,却很实用。

正是因为这一点,目前的重疾险,基本都将轻症/中症绑定在责任之中。

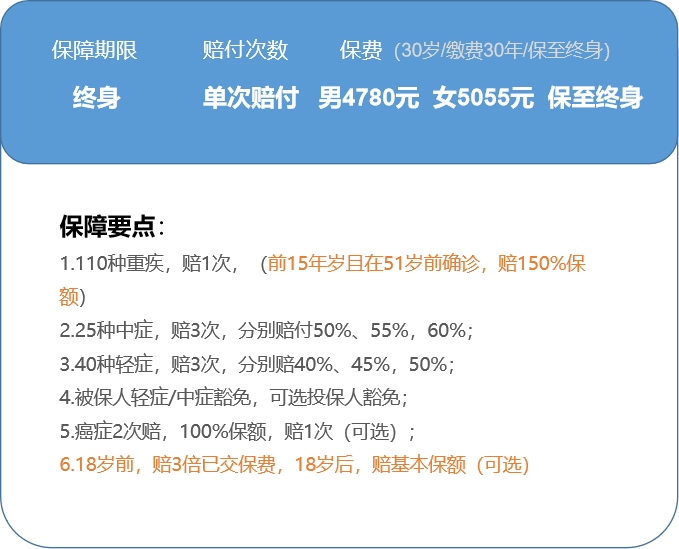

30岁男,30年,保终身的保费在4800-5500左右:

而且友情提醒一下,这些高发的轻症一定要有:

介绍完前4点必要的,后面是几个可选项,预算充足就保上:

5、癌症多次赔/重疾多次赔

很多人会有多次患病的担忧,现实中也确实有类似的情况出现。

于是便有了多次赔付这种形态。

目前多次赔付主要有两类:

一类是癌症多次赔。

得了癌症,理赔了,几年后癌症复发、持续或新发,还能再赔。

目前的癌症多次赔明显出现了价格松动,某些产品癌症多次赔责任只要贵8%-10%。

最便宜的如康惠保2020,超级玛丽2020MAX,嘉和保,

如康惠保2020,50万保额,30年缴费,30岁男,保终身,

不含癌症二次是5265,含癌症二次是5660

只贵了7.5%。

大家对这个数字可能没什么概念,

这个数字,已经接近癌症二次责任的成本价了。

粗略计算可以参考这篇:

重磅!2020年爆款重疾险首次测评,再上多款五星级产品

所以,如果癌症二次责任不贵的情形下(保费的8%-10%),建议尽量选上。

另一类是重疾多次赔,

得了一次重疾理赔以后,再得其他的重疾还能赔。

比如老王得了癌症,理赔了,过了几年后,再得了脑中风,还能赔。

我们之前测评的守卫者三号、嘉多保,在这个序列里面,

通常加上这个责任,要贵10%-20%的价格。

在重疾多次赔的理赔概率难以知晓的情况下,癌症多次赔相比更为实用,

一是患癌后再复发的情况更为普遍,占到了实际理赔的大头。

二是癌症多次赔的价格降到了地板价,像康惠保2020只贵了7.5%。

以目前该责任的保费而言,建议有意地将癌症多次赔作为必选项。

6、身故责任

带身故责任的重疾险相当于加了半份寿险。

换句话说,得病赔;没病的话,死亡也赔。

因为人固有一死,所有带上身故责任保终身的话,一定能用上。

可是同样的,保费也要高出30%以上。

这样一来,就不如重疾险和寿险分开来买更划算。

疾病的部分交给重疾险,死亡的部分交给定期寿险。

通常来说,一份百万保额的定期寿险也就一千块。

如果不是非要带寿险责任不可的话,还是建议分开来买。

7、投保人豁免

投保人,就是买保险交钱那个人。

比如,老子给儿子买,投保人是老子;

丈夫给妻子买,投保人是丈夫。

有了投保人豁免,这个交钱的人在中途出事了,比如得了轻症、中症、重疾、身故,后续的保费免了,而保障依然有效。

但是呢,投保人豁免是要加钱的,而且投保人这个人还要符合健康告知,

其实就相当于给投保人买了小保险,如果投保人得病了,这个小保险能替这人交钱。

但是自己给自己买,完全牵扯不到这件事情,

因为现在的产品都是自带被保人豁免的,万一得病后续的保费就不用交了。

投保人豁免对夫妻双方收入差距比较大的家庭意义比较大,其他的家庭,可加可不加。

接下来是8-10点,到了这个位置下面的都是一些无关痛痒的责任,重要性都不高,千万别被忽悠了:

8、重疾数量

保监会为了防止保险公司该赔的不赔,一刀给切了25种,

规定这25种,必须赔,而这实际也占到了重疾险理赔的95%左右。

而且各大保险公司为了跟同行竞争,赔付的病种越来越多,这两年已经到了百八十种,都没啥实际意义。

9、等待期

有一定影响,但是影响不大。

原因有二:

1)只有第一年存在等待期,跟漫长的保障期间比是小巫见大巫;

2)等待期内因意外而符合理赔标准的出险,保险公司也赔。

10、犹豫期

犹豫期内退保可以损失,理论上这时间越长越好。

但是如果是一个思考成熟的决策,为什么需要退保呢?

所以犹豫期,不重要。

在解释清楚上面十点以后,公子给你们打包票:

只要按照上述的标准,筛选出一款便宜又实用的重疾险并不难。

接下来,公子会根据上面十点,筛选出目前性价比最优的几款重疾险:

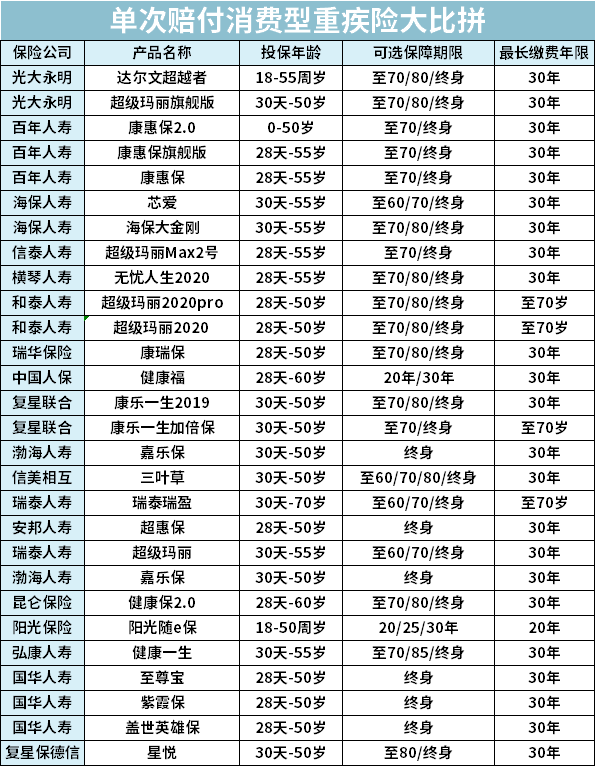

(只部分截图)

公子针对市面上在售的150款重疾险做了个统计,优中选优,挑出来下面这7款:

公子推荐的这7款重疾险,不管是中/轻症还是癌症多次赔责任,都说得上是行业一流水平。

除了嘉和保缺少高发慢性肾功能衰竭外,其他产品高发疾病一个都不少。

而且这几款产品中,癌症二次责任也很优秀。

这七款之中,公子从其中挑保费便宜的和普适性较强的产品介绍一下。

没有介绍的,大家请参考之前的测评文章。

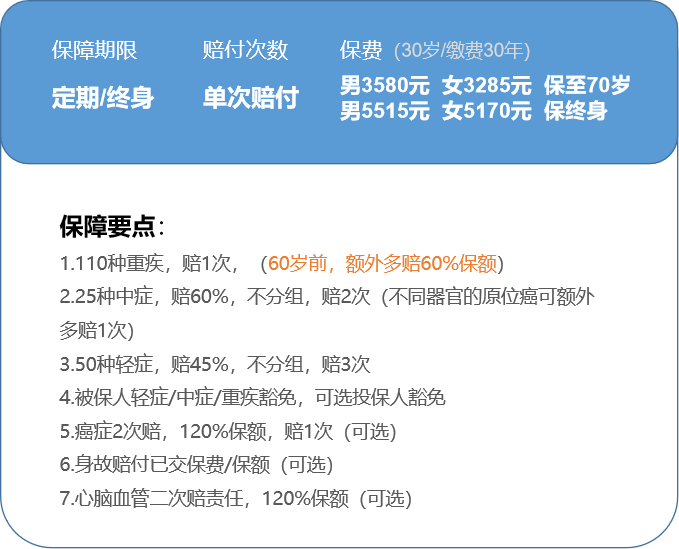

1、超级玛丽Max2号

灵活且实用,男性女性都适合

无忧人生2020、优惠宝下架后,钢铁战士1号和康惠保2020也紧着下架了不捆绑身故和保70岁版本。目前可灵活选择的重疾险产品是越来越少了,好在信泰人寿又出了一款好产品:超级玛丽Max2号

最近新出的超级玛丽Max2号,可以说各个方面都是目前重疾险的理想形态。

先看基础责任:

重疾赔1次,60岁前得重疾,可以额外多赔60%基本保额,50万保额,60岁前赔80万,行业顶尖水平;

中症赔2次,每次赔60%保额,50万赔30万,行业顶尖水平;

轻症赔3次,每次赔45%保额,50万赔22.5万。

而且它还有个小亮点,不同器官的原位癌(轻症)还可以多赔1次。

重要的附加责任:

首要的是癌症二次赔责任;

实用又不贵,价格大概只贵了8.5%左右。(详见上方表格)

初次得重疾非癌症,再得重疾为癌症,两次重疾之间需间隔180天,赔付120%保额;

初次得重疾是癌症,再得癌症,中间需间隔3年,赔付120%保额;

其次是心脑血管二次赔责任;

3种高发心脑血管,赔2次,赔付120%保额。

而且要求两次必须为同一种心脑血管疾病。(医学上普遍认为同一种心脑血管疾病再次被治疗的概率,高于不同疾病发生的概率)

加上该责任,保费也还可以接受。

如果30岁男性,50万保额保终身,30年缴费,

不附加心脑血管责任,5515元;附加心脑血管责任,6260元,保费贵了13.5%,如果有预算,可以考虑该责任。

最后来看保费:

从基础责任来看,30岁保终身,50万保额,分30年缴费,

男5515元,女5170元

同等条件下,如果加上癌症多次赔责任后,

男5985元,女5880元。

最重要的是,超级玛丽Max2号是目前极少数能保70岁的产品了。

预算充足的话可以附加癌症或心脑血管多次赔责任;预算不充足还可以选择拉低保障期限,还可以选保到70岁。

基本上适合各年龄段的各收入水平的人群,简直完美!

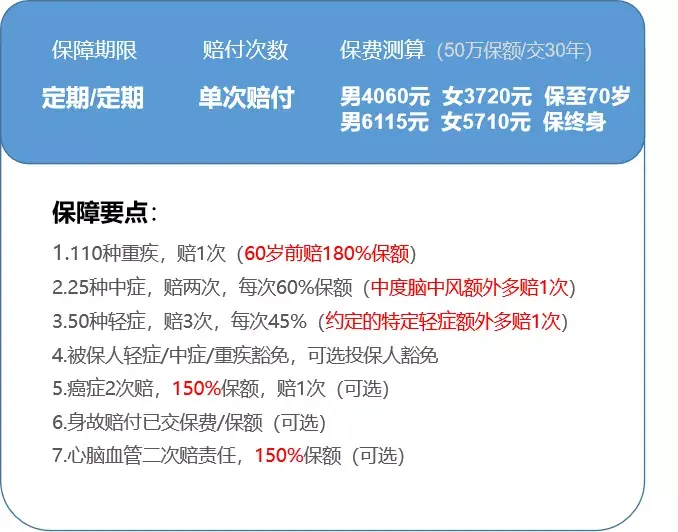

2、达尔文3号

一份价钱,两份保障

在旧版重疾规范的最后时刻,达尔文3号还在逆势而上,增强保障。

保障和同家保司承保的超级玛丽Max2号相比,达尔文3号更具优势。

保障极度全面的基础责任:

在重疾赔付里,以往最好的产品也只能做到61岁前,赔160%保额。

而达尔文3号重新定义了高度,60岁前可以赔到180%保额。

中症赔2次,每次赔60%保额,如果是中度的脑中风,还可以额外多赔1次;

轻症赔3次,每次赔45%保额,约定的特定轻症能额外多赔1次,包括了不同器官的原位癌,以及不典型性心肌梗塞、微创动脉搭桥术或微创动脉介入术。

更有优势的重要可附加责任:

首先是癌症二次赔,

初次得重疾非癌症,再得重疾为癌症,两次重疾之间间隔180天,赔150%保额;

初次得重疾是癌症,再得癌症,中间间隔3年,赔150%保额;

赔付比例升级,而保费并无明显上升,比起不带癌症二次仅贵出10%。(可以参考上方表格)

其次是心脑血管二次赔,

赔付条件还和超级玛丽Max2号一模一样,但第2次赔付比例增加到了150%保额。

作为重疾险最重要的两项附加责任,达尔文3号在赔付比例上突破了一直以来的120%,非常的优秀。

最后看它的保费:

从基础责任来看,50万保额,保70岁,分30年交,

30岁男,4060元,30岁女,3720元;

如果保终身,30岁男,6115元,30岁女,5710元。

(考虑到60岁前赔180%保额,算是目前重疾产品最划算的)

如果同投保条件下,再加上癌症二次赔责任,

30岁男,加癌症二次是6795,增幅10%

30岁女,加癌症二次是6595,增幅15.5%

癌症二次责任,随着赔付比例的上升,保费稍稍高了些。

综合上面几点,

我们对达尔文3号的定位,应该是保障最佳的产品,不仅全面且充足,是目前最接近完美的一款产品。

3、康惠保2.0

首次创新前症保障

康惠保2.0和超级玛丽Max2号都是同时上市的新产品,整体性价比还是很不错。

基础责任:

100种重疾,赔1次,100%保额。

如果在60岁前得了重疾,还能额外多赔60%基本保额,买50万可以赔到80万,也是目前行业最高水平;

25种中症,赔2次,每次都赔60%保额;

48种轻症,赔3次,分别赔40%、45%、50%保额;

除了上面三项标配的责任外,康惠保2.0还另加了两项基础责任。

一是12种前症,赔1次,赔15%的基本保额;

所谓前症,其实就是没达到轻症理赔前的疾病,病情相对较轻。

但是,这些疾病必须达到一定的条件,做了手术治疗才能赔。

而且有些疾病定义也比较严格,比如萎缩性胃炎伴肠上皮化生,要求进行胃部部分或全部切除手术。

现实中,如果不是医生强烈建议,大多数人会很避免去做手术,

很少会有人会因为这个癌前病变,去切除胃的一部分。

二是癌症二次赔责任,赔120%疾病保额。

初次得重疾非癌症,再得重疾为癌症,两次重疾之间需间隔180天;

初次得重疾是癌症,再得癌症,中间需间隔3年;

这项责任直接是自带必选,保费上不好评估,但从整体来看,属于还可以接受的范围内。

以上基础项康惠保2.0的保费情况:

30岁,50万保额保终身,分30年缴费,

男6175元,女6065元。

至于它的心脑血管二次赔,因为不包含高发的脑中风后遗症疾病,所以如果有预算想要这项责任的话,超级玛丽Max2号相对会更有优势。

4、嘉和保:

理论上的最低价产品

嘉和保是目前在售的重疾险中,理论上的最底价产品。

110种重疾,赔1次,50万保额赔50万;

前15年且在51岁前确诊,赔付150%的保额,50万保额赔75万。

中症25种赔3次,首次赔50%保额,50万保额赔25万;

轻症40种赔3次,首次赔40%保额,50万保额赔20万。

在这个设定之下,

30岁男,50万保额,30年交,

保到终身,只需4780。

最底价。

而且还可以附加癌症二次赔,癌症新发、复发、持续、转移能赔100%保额,(间隔期3年,新发间隔期1年)。

30岁男,50万保额,30年交,

保到终身,含癌症二次,5180,

也是市场最底价。

但是它有个缺点,

咱们说高发的25种重疾是银保监会给定的,占到实际理赔的95%。

但高发的轻中症,银保监会没给定:

大家会发现,相比于其他几款,嘉和保少了慢性肾功能障碍一项。

慢性肾功能障碍在轻症种比较高发,不保确实说不过去。

而且糖尿病和高血压跟肾功能衰竭有很大的关联性,

糖尿病和高血压患者中有至少一半有肾脏疾病。

所以如果有高血压、糖尿病症状或相关家族病史的朋友们,尽量不要选嘉和保。

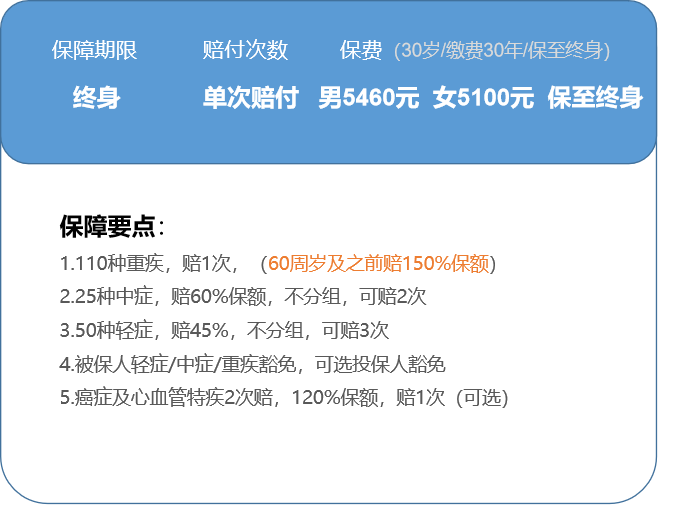

5、超级玛丽2020MAX:

特定年龄额外赔付+可附加心血管特疾2次赔

男性购买为佳

在达尔文二号下架以后,超级玛丽2020MAX是男性的最佳选择之一。

超级玛丽2020MAX基本责任,

110种重疾,赔1次,50万保额赔50万;

60岁前,赔付150%的保额,50万保额赔75万。

中症25种赔2次,首次赔60%保额,50万保额赔30万;

轻症50种赔3次,首次赔45%保额,50万保额赔22.5万。

在这个设定之下,

50万保额,30年交,保到终身,

30岁男,每年5460元;30岁女,每年5100元。

而超级玛丽2020MAX还有一点特别之处在于,

它不仅能癌症二次赔,急性心肌梗塞和冠状动脉搭桥术两个病,也能二次赔付。

而且无论是癌症二次赔,还是心血管疾病,超级玛丽2020Max第二次都是赔120%。

一般来说,男性的心血管疾病更为高发,因而男性可以考虑这款,

30岁男,50万保额,30年交,

保到终身,含癌症和心脑血管二次,6320元。

在19年5月份,芯爱一号今年也出现过类似责任,需要8100元,现在来看,直接贵了28%。

产品更新太快了,也侧面反映了超级玛丽MAX足够厉害。

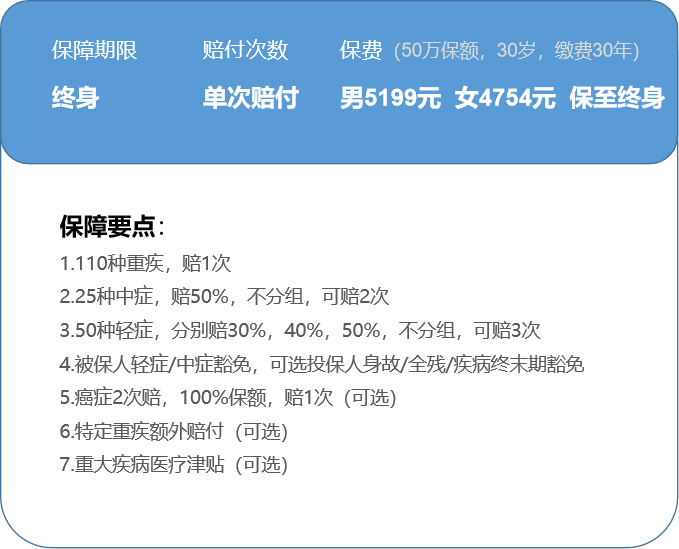

6、健康保2.0:

重疾津贴非常有特色

健康保2.0是目前男性购买保费较低的重疾险。

重疾100%保额,赔1次;

中症50%保额,赔2次;

轻症30%/40%/50%保额,赔3次。

从保费上看.

30岁男,50万保额,30年缴费,保终身,

健康保2.0是5199。

有一定竞争力。

而且在可选责任中,尤其建议重疾医疗津贴一项:

因为它太实用了。

在确诊重疾后,每年可以领取10%保额作为医疗津贴金,最多可以领5次,

相当于再增加了50%重疾保额。

比如,30岁的老王买了50万的健康保2.0,附加重疾医疗津贴,

2年后不幸确诊重疾,赔了50万后,确诊当年拿到了5万的重疾医疗津贴;

该重疾治疗后仍需长期治疗,他在第2、3、4、5年,也分别拿到了5万。

到手津贴总计25万,加上重疾赔付的50万,老王一共拿到了75万。

(公子给保险公司打电话确认了,治疗行为需为必要,医院需为二级及以上公立)

包括癌症、脑中风、终末期肾炎在内,绝大多数主要重疾的治疗周期都在3年以上。

长时间的治疗损耗,最好能有不断的资金储备。

这时候如果有重疾医疗津贴,就相当于生着病,还有人给发“工资”。

每年拿着这钱,可以安心养病。

而且男性买这项责任非常合适。

30岁男性,买50万保额为例,保至70岁,30年缴费,

不附加津贴的保费为3257元,附加津贴后价格为4106元,

相当于增加了50%保额,保费贵了25%,

比较划算。(女性这项责任价格偏高,不建议)

健康保2.0是目前价格最低的重疾险之一,而且还有住院津贴。

进可攻,保上重疾津贴;退可守,只保基本责任。

可以入手。

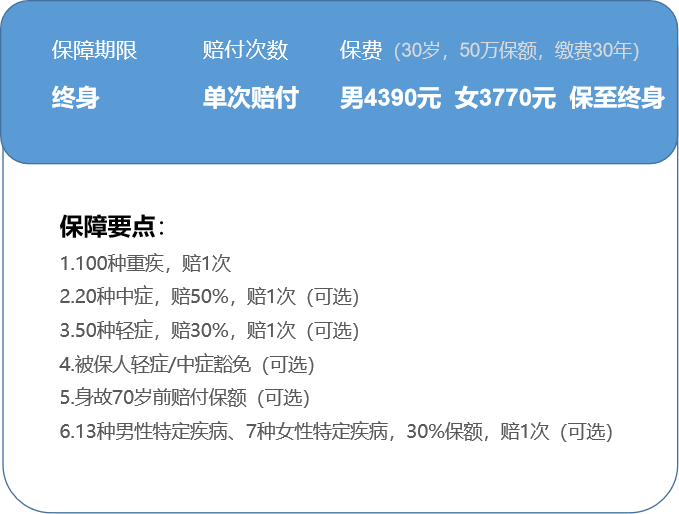

7、超惠保

裸重疾最低价

如果要最基础的重疾保障,超惠保是最便宜的。

只保障重疾,

50万保额,30年缴费,保终身,30岁,

男4390,女3770,超越了康惠保男4550,女4110。

是裸重疾中最便宜的。

另外,这款产品的健康告知也很宽松:

对BMI、吸烟、怀孕都没有问询;

乙肝肝炎只要没有肝功能异常可正常投保;

对于身体和智力残疾的,只要不是失明和聋哑可正常投保;

肾炎只要不是尿毒症、多囊肾可正常投保……

大家保险成立以来,目前正处在推广期。

所以需要一款产品提振士气,

超惠保就担任了这个角色,

也是不错的产品。