发表自话题:基金产品介绍

主要观点:

消费行业表现及其主题基金现状

从近五年表现来看,消费行业各细分板块中,食品饮料、家用电器和休闲服务行业表现均好于上证综指,其中食品饮料和家用电器指数累计涨幅领先,且年化波动率较低,表现明显优于其他消费行业。截至2019年一季末,消费主题基金共87只产品(规模631亿),其中被动指数型产品15只(规模117亿,另有3只联接基金),主动管理产品72只(514亿)。

指数型消费主题基金:均为被动型产品,大部分产品规模较小

指数型的消费主题基金共计14只(合并份额),均为纯被动指数型产品,截至2019年一季末,合计规模117亿。从跟踪误差来看,所有消费主题基金在建仓期后对指数的年化跟踪误差都保持在契约要求(4%)以内;从规模来看,被动型消费主题基金的规模主要由前三只产品贡献,三只产品一季末合计规模达99.08亿,占被动型消费主题基金总规模84%以上;从费率来看,ETF产品整体日常费率(管理费+托管费)较小,有4只产品日常费率在1.2%以上。

主动管理型消费主题基金代表产品

综合考量仓位、主题集中度、风险收益特征等,主动管理的消费主题基金在中代表产品有易方达消费行业、华夏消费升级等。

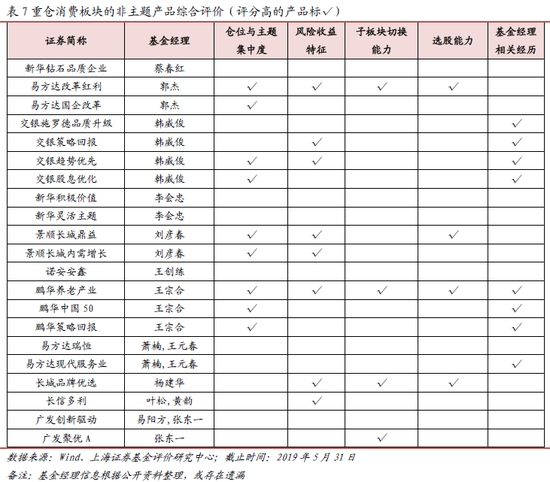

重仓消费板块的非主题产品

除消费主题基金外,也有不少产品集中投资于消费板块,其中鹏华养老产业、易方达改革红利比较具有代表性。

风险提示

主题基金由于集中度高,因此基金业绩波动较大,属于高收益高风险的产品,不适合未充分了解该主题的普通投资者长期集中持有,较适合对该主题有深入了解且高度认可的投资者作为工具性产品阶段性持有。

一、消费行业表现及其主题基金现状

1、消费行业表现

从近五年表现来看,消费行业各细分板块中,食品饮料、家用电器和休闲服务行业表现均好于上证综指,其中食品饮料和家用电器指数累计涨幅领先,且年化波动率较低,表现明显优于其他消费行业。

2、消费主题基金现状

本文将基金全称中包含或者招募说明书中80%权益资产投资于消费相关关键词(食品饮料、家电、服装等)板块的基金作为消费主题基金,截至2019年一季末,共87只产品(规模631亿),其中被动指数型产品15只(规模117亿,另有3只联接基金),主动管理产品72只(514亿)。

3、基金公司布局

从基金公司对消费主题基金的布局来看,目前管理规模最大的为易方达基金,虽然该公司仅一只消费主题基金―易方达消费,但由于该产品在2017年表现突出,规模增长迅速,截至2019年一季末总管理规模达175亿,大幅超过同类其他产品。

二、消费主题基金对比

1、指数型产品:均为被动型产品,大部分产品规模较小

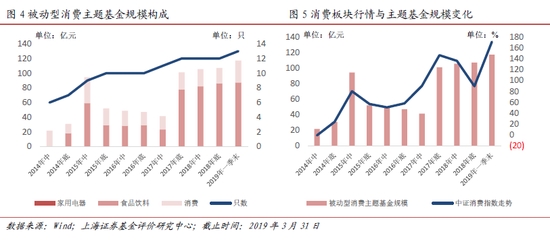

指数型的消费主题基金共计14只(合并份额),均为纯被动指数型产品,截至2019年一季末,合计规模117亿。从只数变化来看,被动型消费主题基金只数从2014年开始平稳增长;从规模变化来看,被动型消费主题基金的规模变化与板块行情息息相关,凭借消费板块在2017年的强势表现,主题基金规模在当年也呈现爆发式增长。

1)指数成分

跟踪消费相关指数的产品中,跟踪于消费综合指数的产品有9只,另外有4只产品跟踪于食品饮料指数,1只产品跟踪于家电指数。相较于食品饮料和家电指数而言,消费综合指数的成分股更为分散,除中证消费和上证消费主要成分股来自于食品饮料板块外,其他消费指数还覆盖了本文定义以外的消费板块,如医药、金融、汽车等大消费行业 。

2)指数业绩表现

从消费相关指数近三年表现来看,在本文所定义的消费板块集中度越高的指数整体收益与波动都更高,尤其是中证白酒指数,而相对分散的指数收益和波动都有所降低。

3)产品跟踪误差、规模、费率

从跟踪误差来看,所有消费主题基金在建仓期后对指数的年化跟踪误差都保持在契约要求(4%)以内;从规模来看,被动型消费主题基金的规模主要由前三只产品贡献,招商中证白酒、汇添富中证主要消费ETF和国泰国证食品饮料一季末合计规模达 99.08亿,占被动型消费主题基金总规模84%以上;从费率来看,ETF产品整体日常费率(管理费+托管费)较小,为0.6%,此外,广发中证全指家用电器、天弘中证食品饮料和前海中国A股消费的费率也仅为0.6%,但也有4只产品日常费率在1.2%以上。

2、主动管理产品

由于消费主题相关基金众多,我们仅对同时满足以下几个条件的产品进行分析:1)截至2019年3月31日,基金成立时间或转型时间满一年;2)最近4个季度,季报股票资产占基金净值不低于60%;3)最近4个季度,重仓股申万一级食品饮料、家用电器、商业贸易、纺织服装、休闲服务、轻工制造行业投资比例之和占TOP10股票比不低于60%。据此,共筛选出10只产品。

1)仓位与主题集中度

主题基金作为功能性更重要的产品,我们在分析中不考虑基金经理的择时能力,以及适度偏离主题带来的行业配置收益,而是对于维持稳定高仓位和高主题集中度的产品给予更高的关注。在 8 只主动管理的产品中,从仓位水平和主题集中度水平来看, 银华食品饮料、易方达消费行业、华夏消费升级属于功能性更强的产品。

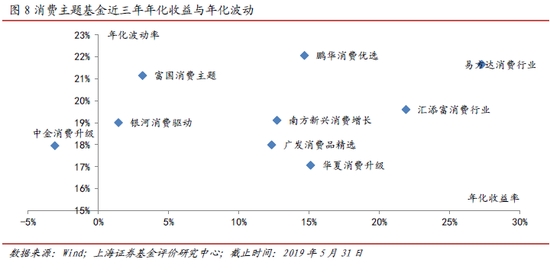

2)风险收益特征

消费主题基金由于仓位、集中度、投资子板块等方面的不同,产品的风险收益特征相差较大,从近三年的数据来看:易方达消费行业和汇添富消费行业属于高风险高收益产品,华夏消费升级在同等收益水平的产品中波动率较低。

3)子板块切换能力和选股能力

消费行业中的各板块分化较大,因此在仓位和主题集中度相近的情况下,子板块切换能力是决定基金业绩的重要因素。我们基于现任基金经理的任职期,将其季报前十大重仓的子板块分布百分比化,假设持有一季度不变,计算基金经理在任职期子板块切换贡献的超额收益。 在管理该基金两年以上的基金经理中,胡昕炜(汇添富)、王宗合(鹏华)、黄文倩(华夏)子板块切换能力突出。

从各个子板块选股的超额收益能力来看,依旧假设持有一季度不变,在管理该基金两年以上的基金经理中, 萧楠(易方达)、胡昕炜(汇添富)、王宗合(鹏华)选股能力突出。

4)换手率

从平均持仓时间的角度来看,萧楠(易方达)、胡昕炜(汇添富)、王园园(富国)的换手率相对较低,卢轶乔(银河)的换手率非常高。

5)基金经理经验值

相关学术和从业背景,对于主题基金的基金经理来说是一个很大的加分项,根据公开资料,萧楠易方达、胡昕炜(汇添富)、黄文倩(华夏)、王宗合(鹏华)、于�h(中金)、卢轶乔(银河)均有相关经历。

三、重仓消费板块的非主题产品对比

在所有股混基金中,对满足以下几个条件的产品进行分析:1)截至2019年3月31日,基金成立时间或转型时间满一年;2)最近4个季度,季报股票资产占基金净值不低于60%;3)最近4个季度,重仓股申万一级计算机、通信、电子行业投资比例之和占 TOP10股票比不低于60%。据此,共筛选出21只产品,用与主题基金相同的方法进行评价,得到综合评价结果如下:

(文章来源:上海证券基金评价研究中心)

(责任编辑:DF384)

上一篇:基金招募说明书、基金产品资料概要的信息重大变更-基金从业-233网校

下一篇:美国基金市场图鉴

【深扒“黑历史“】人均腰斩,最大回撤超60%,张坤、葛兰、朱少醒也踩过坑...

2021-06-01

2021-06-23

2021-06-04

“炒”茅台1个月狂赚200万,一年抢光7000万瓶背后是谁在“搞鬼”?

2021-07-19

2021-06-04

2021-06-03

2021-05-15

2021-05-11

【懂酒谛】阴跌3月茅台蒸发9500亿市值,公募基金依旧不离不弃

2021-05-13

投资圈“她力量”!揭秘300位女性私募基金经理赚钱之道_业绩

2021-06-02