发表自话题:大鹏尾盘绝技

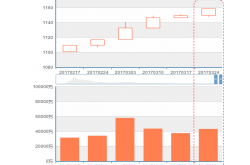

尽管多数基金经理认为今年市场大概率维持震荡行情,但这并不妨碍他们加仓的热情。公募基金方面,好买基金研究中心测算,5月18日—5月22日当周,偏股型基金整体大幅加仓3.87个百分点,当前仓位为72.05%。其中,股票型基金仓位上升2.47个百分点,标准混合型基金仓位上升4.06个百分点,当前仓位分别为91.27%和69.49%。

私募基金方面,数据显示,截至5月15日,股票私募整体仓位指数为73.68%,创出近一年来新高,环比小幅加仓0.32个百分点,51.58%的股票私募仓位在8成以上。分规模来看,百亿私募仓位最高、加仓幅度最大,最新百亿股票私募整体仓位为84.34%,同样创出近一年新高,环比加仓1.47个百分点,其中75.44%的百亿股票私募仓位在8成以上。

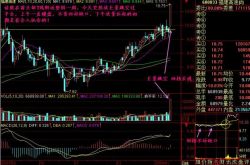

展望后市,多位基金经理认为A股将延续震荡格局。当前疫情仍存不确定性,预计市场风险偏好将面临压制,这将给市场带来短期压力。考虑到国内市场近期出现一定反弹,短期市场或面临调整。

A股市场目前看下行空间相对有限。但经济弱复苏以及流动性不会大水漫灌,也决定了难以出现大级别指数型行情,市场将继续呈现结构性分化行情。具体到行业配置,看好线上经济、科技创新、内需消费等方向。对于今年涨幅居前的医药板块,摩根士丹利华鑫基金基金经理王大鹏表示,在疫情冲击下,医药行业凸显“避风港”属性,中长期而言,医药行业外部给付环境依然趋势性向好,财政支出仍有较大提升空间,居民医疗支出需求逐步提升,看好医药行业投资机会。 根据普益标准最新发布的《银行理财产品市场系统性风险监测简报(2020年1季度)》(以下称“报告”),2020年1季度,我国银行理财产品市场系统性风险指数总体呈现大幅上升的态势。

与2019年4季度末相比,2020年1季度,我国银行理财产品市场系统性风险在资金投向方风险指数、资金来源方指数和银行理财机构风险指数均大幅上升。

从资金投向方看,2020年1季度,除宏观经济风险、股票市场风险出现震荡外,其他三类资产风险水平大幅上升,综合使得资金投向方风险指数大幅上升;

从银行理财机构看,2020年1季度,虽然银行机构期限错配、资产负债网络关联度较2019年4季度有所好转,同时资产同质性表现维持不变,但是在信息不透明度显著增强、刚性兑付的利差及非净值产品规模占比维持在高位的影响下,银行理财机构系统性风险指数呈现先扬后抑的走势。整体风险指数较2019年4季度大幅上升,但在1季度末银行理财机构风险到达拐点,趋于震荡;

从资金来源方看,2020年1季度,理财产品市场集中申购行为逐渐增加,赎回行为逐渐减少,投资者羊群效应有所增加,与此同时,随着1季度前期疫情的发酵,投资者信心指数有所下降,资金来源方风险水平出现较大上升。

银行机构刚性兑付有所加重,净值型产品占比有所下降,信息不透明度、资产同质性指数持续走高,同时在理财产品投资期限缩短和资产负债网络关联度先抑后扬的影响下,银行理财机构系统性风险指数在初期呈现大幅上扬的走势,在1季度中旬指数整体到达顶峰并出现震荡走势,银行机构风险需引起重视。

展望2020年2季度,报告认为,虽然目前疫情管控已显成效,复工复产全面推行,经济情况总体有所好转,但前景仍不容乐观。

从投资者角度看公募REITs,银行理财子公司或尝鲜性参与。1)投资收益、流动性与风险因素。结合我国首批基础设施公募REITs为优质性资产且上市初期可能有较高的流动性,预期收益率在4-6%;价格走势上,短期看流动性,中期看资产质量,长期看管理人。投资过程需关注基础设施资产、项目公司、融资和再融资、流动性与价格波动等方面的风险因素。2)投资者结构。结合资管新规对产品的净值化要求、期限错配的限制,以及中长期视角下REITs流动性可能边际转弱等情况来看,更符合保险资管、养老金等配置型资金的资产负债特点;理财资金很难在单一产品中大比例持有,更可能是作为一个尝鲜性的品种,通过FOF等结构持有少量份额作为“固收+”的配置增厚选择。3)业务试点阶段投资策略。预计理性机构投资者将通过买入账户分散化来降低价格波动的负面影响,并选择溢价较好的时候择机卖出。

《资金信托新规》体现了监管鼓励信托机构回归资管业务本源的政策思路。《资金信托新规》作为资管新规重要配套政策之一,在投资者人数及穿透原则、资金信托投资限制、禁止多层嵌套、禁止资金池和期限错配等方面做出了明确规定,与资管行业相关度较高的主要条款:1)明确了信托私募属性,加强合格投资者管理,信托牌照仍具有比较优势;2)严格限制非标投资,允许标债加杠杆。当前信托公司标准类业务占比较小,转型压力大,预计发展标准化业务之后,大型信托将更有生存能力;3)鼓励开展服务信托等资管本源业务。综合来看,信托转型仍有很长的路要走。

最新数据显示,与疫情最严重的2月相比,3月-4月共有172家PE/VC机构发起成立新基金,较2月份增长182%。而4月共有19只PE/VC基金完成募资,募资额达到132亿美元,其中多只基金还实现了超额募资。

近期家族办公室与高净值人群的PE/VC配置需求正明显回升,不少家族办公室早早就敲定了投资额度。究其原因,一是不少家族办公室与高净值人群认为疫情冲击导致众多优质企业估值下跌,现在是抄底的好机会。二是他们希望借助PE/VC的跨周期投资特点,对冲疫情所造成的短期经济波动风险。

然而,当前PE/VC市场募资环境仍是冰火两重天。相比以往IRR年化收益超过20%的股权投资基金能轻松获得家族办公室与高净值人群青睐,众多规模较小且缺乏优秀业绩支撑的PE/VC机构则被他们拒之门外。

2021-09-07

2021-05-03

2021-07-11

2021-07-19

请有经验的同学介绍介绍,把一只股票成本做成负数,然后长久拿着的好处和坏处?

2021-05-21

2021-09-26

2021-08-16

2021-10-21

2021-08-18

2021-09-29