发表自话题:炒股口诀 顺口溜

船小好掉头是散户的优势。但也是散户的弱点。风险承受力小、专业知识匮乏和没有时间盯盘。

对于小资金散户。不要整天想着追概念追涨停。没有时间看盘追概念车涨停风险很大。因为游资操作手法凶悍。走势很难判断 可以连拉涨停。也可以使用涨停板操纵股价方式套你没商量。

散户亏在哪儿。很多时候就是亏在追涨杀跌的过程。

对于五万元以下散户。还是老老实实的从上市公司成长性和估值水平出发。通过较长时间持股获得收益较为稳妥。

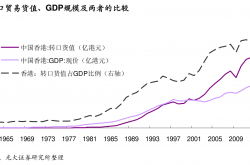

估值不能仅仅看市盈率。就像某位专家说的做好人吃好股。去年买进银行保险收益是难以满意的。买进白酒食品饮料家电医药也是不太乐观的。

估值要从成长性一并考虑。上市公司成长性高。市盈率高一点也无所谓。年度复合增长率30%。50余倍市盈率又何妨。投资价值比银行不会低的。

银行市盈率低只代表现在。不代表未来。因为资产质量下滑是市场担忧焦点。

散户不要总想着赚别人的钱。赚庄家的钱。庄家的钱没有那么好赚的。散户赚了庄家的钱 庄家又赚谁的钱。散户尽可能赚上市公司发展带来的钱。

当然钱多有钱多的炒法,钱少有钱少的玩法。

最主要的是你对股市了解有多少,问这样的问题应该是个股市新手,如果是股市中的老股民都有自己的操作体系,已经形成了自己的风格,可以明确的知道怎么做。

新股民入市,5万块钱,也不少了,毕竟投资少亏的也少。我刚开始学习炒股的时候也就投资了四五万,先学习炒股经验。

首先,新股民入市要学习股市中的各种指标,不要求掌握,会运用,最起码知道各种指标所代表的含义,反应出股市处于什么状态。

对于新股民来说,公司基本面分析,是选股的先决条件,选择基本面向好,有竞争力的公司,在股市中多学习,看不懂的不做,不了解的不做。保护好本金不亏损,是新股民最终要的事情。

我刚入市,也没有人带,都是自己在亏损中摸索。拿了四万块钱入市,刚开始看的是股神巴菲特的书,讲的是价值投资,分散投资,鸡蛋不能放到一个篮子里。就选了4只底价位的股票,感觉也挺好的,两只下跌,看着很紧张,跌了4个点。赶紧卖出,一支上涨也就8个点卖出,一只跌了两个点,没卖。第一次买卖就亏了。两个月之后,发展价值投资没用,两个月股价几乎没动。看着那些天天涨停的个股,心里痒痒的,天天看股评,看专家意见,看各种利好消息,管不住手,开始跟热点,炒题材股,这亏的更多,亏了一万多块钱,往后开始频繁换股,也有盈利,但总结下来是亏损的。一年下来,还剩下1.6万块钱,还在被套牢的状态,就在那装死,股价不涨上来是不会动了。往后就是个种学习,看盘,分析各种指标,看巴菲特格雷厄姆的书籍,看投机大师利弗莫尔交易书籍。后来也开始慢慢的增加资金,建立自己的操作体系,开始盈利,这是一个漫长的过程。

5万块钱入市,是在股市中交的学费,刚开始亏损,未必就是坏事,学习炒股经验防止以后亏的更多。

开始入市,不要有暴富的心态,那会害了你,以学习的心态入市,多看,少动,谨慎操作。

股市中什么都可以骗人,唯有量是真实的。

成交量的计算方法:

成交量=内盘+外盘,当天的成交量等于当天主动买入成交(外盘)和当天主动卖出成交(内盘)的和。

成交量反映着供求关系,一只股票成交量的大小,反映的是该股票对市场的吸引程度。

当供不应求时,人潮汹涌,都要买进,成交量自然放大;反之,供过于求,市场冷清无人,买入稀少,成交量势必萎缩。

一般情况下,成交量大且价格上涨的股票,趋势向好;成交量持续低迷时,一般出现在熊市或股票整理阶段,市场交易不活跃。正所谓,大军未动,粮草先行。成交量,就是投资市场的“粮草”。量价是技术面的根本。在市场经济周期中,量价关系也是规律的体现。就拿房地产行业来作为例子,需要经历衰退、萧条、复苏、繁荣四个阶段,分别对应每个阶段的关系则是量缩价平(衰退)、量缩价跌(萧条)、量平价稳(复苏)、量价齐升(繁荣)。而股市,作为经济的“晴雨表”——股市,同样有此规律。

1.价涨量增

在上涨趋势初期,若成交量随股价上涨而放大,则涨势已成,投资者可跟进;若股价经过一段大涨之后,突然出现极大的成交量,价格却未能进一步上涨,这一般表示多头转弱,行情随时可能逆转。

2.价涨量缩

呈背离现象,意味着股价偏高,跟进意愿不强,此时要对日后成交量变化加以观察。若继续上涨且量增,则量缩属于惜售现象;反之,则应减仓,以免高位套牢。

3.价涨量平

若在涨势初期,极可能是昙花一现,不宜跟进。

4.价稳量增

若在涨势初期,显示有主力介入,股价随时可能变化,可跟进。

5.价稳量缩

说明投资者仍在观望。若在跌势中,表示在逐渐筑底,可逐步建仓。

6.价稳量平

多空势均力敌,将继续呈盘整状态。

7.价跌量增

在连跌一段后,价微跌量剧增,这可视为底部,可介入;若在跌势初期,则日后将形成跌势;在持续涨势中,则为反转为跌势的讯号。

8.价跌量缩

若在跌势初期,表示跌势不改;若在长期下跌后,则表示行情可能将止跌回稳。

9.价跌量平

表示股价开始下跌,减仓;若已跌了一段时间,底部可能出现,密切注意后市发展

成交量选股口诀

放量下跌要减仓;量增价平,转阴!

缩量新低是底线;量增价升,买入!

增量回升是关键;量平价升,警戒!

回头确认要进场;量减价升,持有!

新量新价有新高;量减价平,警戒!

缩量回头不必逃;量减价跌,卖出!

一根巨量要警惕;量平价跌,出局!

有价无量继续跑;量增价跌,持币!

怎样才能正确判断趋势?

大盘大阴线的形成,通常有三种情况,一个是盘中人气低迷的震荡阴跌,一个是盘中忽然跳水,还有就是信息引导的大幅低开。无论哪一种大阴线,在盘面上都代表的是弱势,这也是我们厌恶大阴线的重要原因。有的大阴线出现以后,大盘见顶,后期持续下跌,有的大阴线出现以后,快速企稳反弹。单一的大阴线,并非世界末日,观察大阴线以后的k线博弈,是我们利用K线技术判断短期走势的重要方法。阴主女,阳主男,我们简单的用“谈恋爱”的方式,来分析大阴线的博弈。

一、踹开

大盘出现大阴线以后,次日是继续低开低走的中大阴线,这一定不是洗盘,这是恐慌情绪的蔓延,短期内不会马上反转,还有一定跌幅。如果上一根大阴线你还在观望,这样走自然要高度警惕,更不能轻易抄底。如果把这两根K线比作是两个人谈恋爱的话,很显然后者被一脚踹开,已经被抛弃。

二、抱大腿

大阴线出现以后,次日在昨日收盘价附近收一个小幅波动的小K线(小阴、小阳、小十字本质都一样),这是大阴线以后最常见的走势,尤其是那种大阴线力度不是特别强,利空消息不是特别恶劣的时候,我们把他叫做“抱大腿”。后者就像是一个被抛弃的人,但是死活不肯走,抱住前面阴线的大腿,在阴线的收盘价附近小幅波动。大阴线是接受他把他扶起来,还是拒绝他把他一脚踹开,则要再看后一天的走势。走出这样的K线博弈,是典型的选择方向,一天的大阴线并没有被市场完全认可,后市是涨是跌我们不要轻易下结论。

三、搂腰

大盘的大阴线,次日被抱住大腿,这个时候盘面有两个选择,一个是一脚踹开,一个是把他扶起来。如果是一脚踹开,那么大盘的短期趋势确定下跌,根本不是什么洗盘。如果是把他扶起来,但是价格没有过阴线价格的一半,我们把他叫做“搂腰”。大阴线目前还不想和他谈恋爱,也没有把他踹开,后期大盘又容易回到正常的波动状态,大阴线暂时化险为夷。

四、抹胸

这一次,大阴线不仅仅把他扶了起来,而且扶的高度已经超过了1/2,看起来是想和他谈恋爱了,我们把他叫做“抹胸”。关系到了这一步,大阴线对盘面的影响已经完全消失,后期的走势和大阴线基本无关了。

五、逆袭

大阴线出现,次日被阳线反包,这虽然很少见,但是这显然是非常强的一种走势。从恋爱的角度讲,现在他们的关系已经更进一步,显然阳线已经完成了由奴隶到将军的逆袭,已经“骑”了上去。这样的K线博弈是逆转,前面的大阴线消化了抛压,消化了利空,起到了很好的洗盘作用,甚至比不出大阴线直接涨上去还要强,洗洗更健康!

除此在之外,大盘出现大阴线,极少数情况会出现一些特殊走势,如次日低开高走反包,如次日小幅高开横盘等等。这些现象很少见,看不懂就不看,可以从其他方面来判断后市。

我们通过研究两条K线的博弈,分析市场多空双方的力量对比,能够帮助我们对大盘短期趋势做一个正确判断。当然,大盘的趋势不是由两条K线的博弈就能决定的,他只是为我们提供了一个全新的,正确的思路。

“善输、小错”是成功的关键

在股市中想要稳定持续地获利,建立一套适合自己的交易系统几乎是唯一的途径。任何成功的交易者都有一套待合自己风格的交易系统。

而系统化交易的关键则是"善输、小错"交易是一个善输者的游戏,只有谦恭地对待市场,听市场的话才能有好的收益。

因此,我们提出一个经历大量实战的交易者才能真正认识到的问题,就是必须真正地接受亏损才能建立起自己的交易系统,并且才能一贯执行。只有构建属于自己的交易系统并且严格执行的交易者才能在市场上生存下去,才能获得持续稳定的盈利。

很多交易者仅仅把接受亏损的概念停留在思维意识中,更有甚者还没有准备接受亏损。知道止损与接受止损并执行止损还有一定差距。很少有人能够做到连续按照条件果断止损,能够做到连续10次按照系统信号离场的人可能不到20%,能够持续严格按照既定系统执行的人可能不到1%。

市场好像有一种魔力在阻止人们下单止损,这是人们的"贪婪"和"恐俱"心理在起作用,人们害怕做出后悔的决定。在进场时,倾向于寻找更好的价位;在盈利时,倾向于等待更多的利润;在亏损时,倾向于等待市场反弹。而行情就是"在犹豫中上涨,在希望中下跌"。这些都是没有系统化观念的表现,不能客观地、果断地做出对策,最终的命运往往就是错失好的时机。

时机优先于价位,为了几个价位而错过一次操作时机,这是因小失大的表现。从价格与成交量上来看,恐慌性杀跌往往是由大亏的账户不顾成本地疯狂卖出造成的。剧烈的价格波动反应的是人们割肉时的慌不择路,而这时也往往是阶段底部,因为这时是大多数感觉交易者"绝望"的时候。

没有合理的离场计划,不仅会对账户资金造成损失,更主要的是对信心的打击。这是一个决定成败的关键,可很多人还是不能正视,甚至是不愿面对。其更大的损失是使交易者失去了构建自己的交易系统的机会,或者失去了继续使用交易系统获得利润来弥补亏损的机会。

客观上看,盈利其实就是要尽量做到上涨时在市场内,下跌时在市场外。如果在一次完整的上涨与下跌循环之后让你再碰择的话,你一定会选择在上涨之初进场,在下跌之初离场。躲过的下跌是在为以后的上涨积累空间。

交易系统并不神秘,大部分交易系统源于一个观念,"截断亏损,让利润奔跑"高成功率的交易系统基本上很少,即使存在也因为选择了过于严格的限定条件,这会使得交易机会变得很少,或者靠缩短交易周期来换取高成功率但相应的获利空间也会变小,以至于一次大的亏损就将数次的盈利化为乌有。大部分的交易系统的成功率在50%左右,而捕捉大趋势的交易系统往往仅有40%左右的成功率,在这种低成功率的情况下,止损的作用就显得极为重要。尽量使每笔交易的亏损限制在5%到10%之内,而用捕捉到的大R(高盈亏比)的利润来弥补损失并获利。如果没有铁的纪律来执行止损,又怎么能持续执行交易系统,直到捕捉到大趋势呢?所以说,交易必须有一个大局观、策略观,输掉一次战争,赢得一场战役。

不"善输"的交易者多数死在了黎明前的黑暗而看不到第二天的太阳。抱着烧幸的心理拒不认错会对系统化交易者造成如下负面影响:

首先,容易对交易系统失去信心,背离成功交易的正确方向。交易系统本身造成的亏损是交易系统本身能预料到的,它是合理的用来换取更大利润的战略性亏损。所谓"欲想取之,必先予之"。"系统内的亏损是正确的亏损"、严格执行待合正期望的系统必然会获得回报。而抛弃系统,拒不认错的行为,往往会造成更大的亏损。有些交易者会认为亏损是由系统造成的,这种回避责任的想法是十分不利的。要知道,交易系统只是工具,它是交易者交易思想的物化。如果错也是交易者本身的交易思想或方法的错误。

其次,导致资金的大幅缩水,增加机会成本。做不到"善输、小错"不仅会使资金减少,而且会错过很多好的获利机会,这就是机会成本。如果先前能做到严格止损,那么后面就会有更多的资金来把握成功率较高的机会。这样一,就会相差很多的获利机会和利润。

最后,重新进入只重技术分析的误区。交易者偏向于追求入场的准确率,而忽视离场的技术。由于不肯面对亏损,不能接受低于心理预期的胜率,因而不能使交易系统完成。最终摒弃系统化交易而重新进入以技术分析提高准确率的误区。这样,使刚刚出现的星星之火就熄灭在了萌芽中。

综上所述"善输、小错",乐于接受亏损是系统化交易成功的关键。我们的系统是为多次交易准备的,一次普通的战斗不足以影响一场大的战役的结果。如果有这样一个系统,其成功率为50%,盈利与亏损比为3R:1R,即R值为3,那么,一次操作的亏损会增加另一次操作的成功率,只要我们坚持这个交易系统,止损掉的1R不但会被下一次盈利的3R弥补,还会有2R的利润。我们为什么不用期待亏损的心态来做交易呢,这样会淡定很多!当然是在系统化交易的基础上。

标签组:[股票] [投资] [散户] [止损] [交易者] [股民] [大阴线] [量价关系]

上一篇:[转载]炒股口诀十节大全

2021-09-07

2021-05-03

2021-07-11

2021-07-19

请有经验的同学介绍介绍,把一只股票成本做成负数,然后长久拿着的好处和坏处?

2021-05-21

2021-09-26

2021-08-16

2021-10-21

2021-08-18

2021-09-29