发表自话题:开盘急跌后缓慢拉升

分析成交量时,为了防止被主力诱导,不要只看某日的成交量,而要分析某阶段的成交量。阶段性成交量同股价的关系有同步趋势和背离趋势两种:同步趋势是成交量持续放大,股价持续上涨,成交量持续萎缩,股价持续回调;背离趋势是成交量持续放大,股价滞涨或下跌,成交量萎缩,股价却持续上涨。

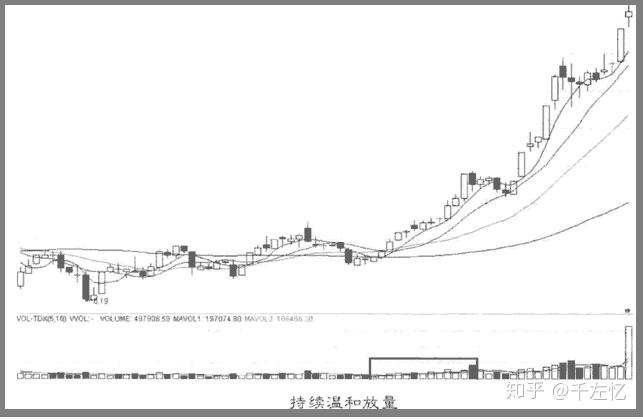

持续温和放量

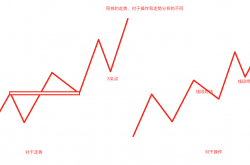

持续温和的放量是指个股处于重要阶段性底部区域时,其成交量开始持续温和的放大。当个股某日的成交量突然达到前期平均成交量的2-5倍时,就可以认为个股开始温和放量了。温和放量体现了个股成交量逐渐放大的过程,但在这个过程中,不是每天的成交量都比较大。如下图所示。

持续温和放量是建仓的好时机。持续的温和放量状态通常是主力在有计划地持续吸筹,但该结论只适用于在长期下跌完成且出现过地量的个股之上。

成交量温和放大的直观特征就是量柱顶点的连线呈现平滑的反抛物线形上升,线路无剧烈的拐点。定量水平应该在3%-5%的换手方为可靠。温和放量的原因是随着吸筹的延续,外部筹码日益稀少,从而使股价逐步上升,但因为是主力有意识的吸纳,所以在其刻意调控之下,股价和成交量都被限制在一个温和变化的水平内,以防止引起市场的关注。

对温和放量要注意以下三点。

(1)不同位置的温和放量有着完全不同的技术意义,其中在相对低位和长期地量后出现的温和放量才是最有技术意义的。

(2)温和放量有可能是长线主力的试探性建仓行为。虽然也许会在之后出现一波上涨行情,但一般还是会走出回调洗盘的走势;也有可能是长线主力的试盘动作,会根据大盘运行的战略方向确定下一步是反手做空打压股价以便在更低位置吸筹,或者在强烈的大盘做多背景下就此展开一轮拉升吸货的攻势。因此最好把温和放量作为寻找“黑马”的一个参考指标,寻低位介入。

(3)温和放量的时间一般不会太长,否则持续吸筹不容易控制股价,也会引起市场注意。在不同时期参与市场的散户群体和散户心理也会有很大变化,所以一个有实力的主力在介入个股的前期为了获取筹码,会采用多种操作手法,但温和放量无疑是其中最主要的一种手法。这样,在一个长线庄股的走势中出现反复的温和放量也就不足为奇了。

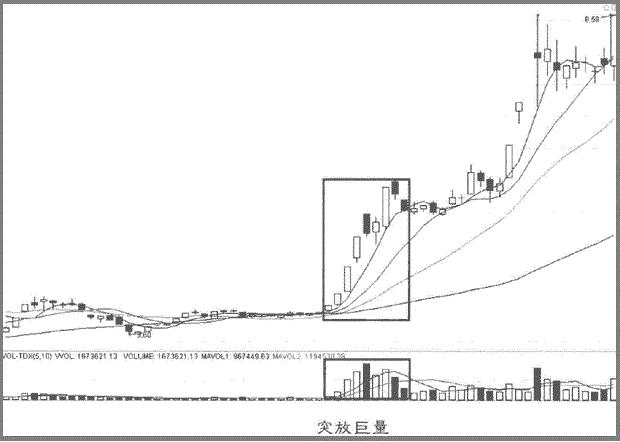

突放巨量

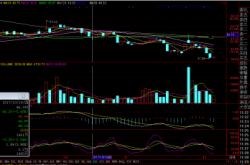

突放巨量是指某日成交量突然放大到前日成交量或前一段时间平均成交量的几倍,这常常是一个不同寻常的现象。注意突放巨量可能是一天,也可能是几天,但在放量之前的成交量都不大,突放巨量往往是主力进行对敲的结果。另外,在市场出现巨大的利空或利好消息,或股价处于重要的阻力位或支撑位,而同时市场的多、空意见分歧很大时,容易突放巨量。如下图所示。

在股价下跌过程中出现突放巨量的现象时,投资者一定不要轻易入场抢反弹,要认真分析此时成交量放出巨量的真正原因是什么。

如果是在下跌中途没有任何前兆的情况下出现突放巨量的现象,投资者最好不要去碰它,因为这很可能是股价下跌途中的“回光返照”。

如果股价在底部经过一段时间的整理之后突放巨量,并且股价出现冲高回落的走势,也不要急于入场操作,应该等待股价企稳回升并再次出现放量时再入场参与操作。

如果股价处于底部区域并且经过充分整理之后出现突放巨量的现象,只要股价跟随着成交量的放大而上涨,此时就可以进场参与操作。

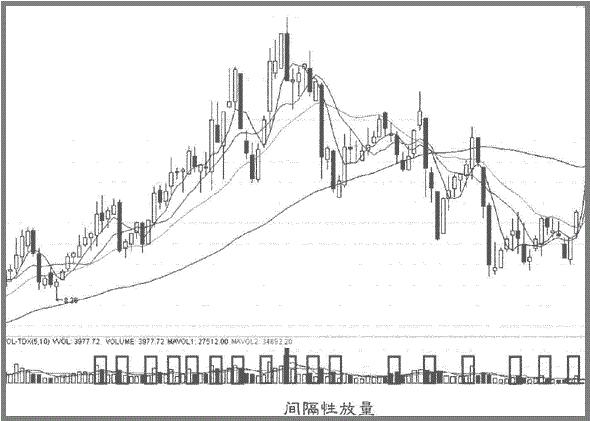

间隔性放量

一、间隔性放量

间隔性放量是指成交量虽然明显放大,但缺乏连续性,常常是放量一两天,再结合缩量几天,然后再放量一两天。因为市场不可能在某一时间段几乎停止交易,而在另外一个时间段又疯狂交易,所以间隔性放量是主力对敲做量的结果,或是市场出现突发性利好消息。间隔性放量常常发生在三个阶段,分别是高位的滞涨期、高位的横盘期或阴跌期、股价急挫后的假筑底期。

1.高位滞涨期

在个股高位滞涨期,主力通过对敲放量制造量增价涨的假象,欺骗跟风者介入,同时稳住持股者,而自己却在暗中抛售。由于主力出货任务不是几天就可以完成的,因此这种动作会反复出现一段时间,于是就出现了间歇性的放量现象。

2.高位横盘期

当个股在高位进行横盘整理时,或当个股在持续阴跌时,主力为了快速出货,往往会通过对敲来制造交易活跃的假象,吸引市场跟风者参与。在震荡缓升过程中多次出现间歇性放量,每一次间歇性放量之后,股价都会短线出现较大幅度的回调,主力正是利用这种股价上涨过程中的对倒放量手法实现了一次次的高抛低吸,利用对倒放量拉升吸引散户投资者在间歇性放量的当日介入,而主力则是顺手出货,随后在股价出现短线急跌后再在相对低位买回。每一次间歇性放量都是主力阶段性减仓的标志。这也是为什么在每一次的间歇性放量之后,股价多会出现短线大幅回调的原因所在。

3.股价急挫后的假筑底期

当股价从高位急跌到某个阶段的低位时,如下跌了50%,个股往往会出现强势的横盘状态,给人以跌不动并且有资金建仓的“筑底”迹象,而此时间隔性的成交量多为主力对敲所致,一旦投资者买进,主力就可以全身而退。如下图所示。

二、节奏鲜明的放量

节奏鲜明的放量是指在股票的上升趋势中,股价始终保持量增价涨、缩量价跌的理想状况,并且呈现出持续长久的放量现象。在股价每一次上涨的过程中,成交量始终保持放大的状态,这说明资金入场的持续性比较理想,资金持续性地介入给该股的上涨提供了充足的动力。而当调整来临时,该股的成交量则出现了大幅度的萎缩,这说明主力资金并没有撤离,使股价上涨更有保障。但如果是在股价趋势即将出现反转时就要小心了。在市场一致看跌时,主力是难以出货的,他们必须在股价持续上升的过程中才能完成出货的任务。

成交量与庄家操盘手法

一、成交量与庄股突破

股价的突破要以黑马股与牛股最有价值,也最具意义。黑马股与牛股在进入大幅拉升阶段之前都有着明确的主力入驻行为,这一点从其在建仓时期所形成的巨大“成交量堆”或“成交量带”上就可以充分地显现出来。多数涨势迅猛、涨幅巨大的黑马股在股价进入“主升浪”之际都是以“巨量”来突破的,其单日的换手率通常都占整个流通盘的10%以上。

另外,还有一类股票在以“巨量”向上突破之前,并没有明显的主力入驻迹象,股价在突破时所释放出的巨额成交量与前期所形成的成交量毫无呼应,呆呆地矗立在那里。这种突破大都不会形成有效的上涨行情,乃短线庄家所为,其目的就是通过对倒来吸引投资者的眼球,以达到短线进出之目的。

二、成交量与庄家建仓

庄家进行股票的建仓与成交量之间有着密不可分的关系,可以说成交量是观察庄家建仓最为直接、有力的技术手段,而“量堆”与“量带”就是成交量在这一过程中最常见的两种表现形式。

下面我们将结合实例介绍一下庄家建仓的主要手法,以及相应成交量的表现。

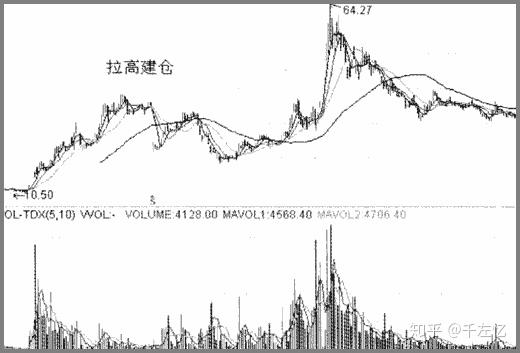

1,拉高建仓

拉高建仓是庄家在短时间内以较高成本收集筹码的表现,其原因大多是因某些股票出现突发的利好、或是潜在的题材等使得庄家想在短时间内建仓而又不得不面对拉高的价格,反映了庄家急于进货的心理。庄家在拉高建仓时成交量多数表现为“量堆"形态。

图中标识部分就属于庄家拉高建仓的行为。图中可以看出,股价被一步步拉升,股价下方形成“量堆”,建仓完毕后,经历一段时间的整理,股票进入大幅拉升、上涨行情,股价由30元涨到60元以上,涨幅达100%。这里要提醒股民朋友注意的是,由于庄家拉高建仓过程中,股票已经走出了一段大幅的上涨行情,股民朋友很可能误以为庄家是在拉高出货或是觉得获利够了,赶紧抛股出局,这就容易错失后期巨大的涨势而追悔莫及的。图中可以看出,庄家建仓完毕后,股价经历了相当长时间的宽幅震荡,这就可能是散户抛售出局造成的。所以,对拉高建仓的行为判断要想准确,除了对股票的背景要有了解外,技术上重点要对成交量有明确的认知和判断。

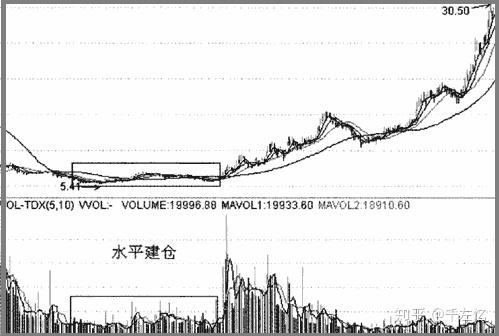

2,水平建仓

水平建仓是指庄家为了控制吸纳成本而有意将股票的价格限制在一个相对较低的水平范围内,然后在这个范围内反复吸纳筹码。和拉高建仓不同的是,庄家显得不那么心急,而是控制好价格慢慢悠悠地建仓,而建仓的对象也可能是受市场关注度相对较低的股票。在水平建仓时,成交量柱稳定在一定的较小范围内,形成“量带"

图中标识部分就属于庄家水平建仓的行为:可以看出,期间股价的波幅较小,股价下方的成交量表现也是比较稳定和均匀的,整个阶段给人的感觉就是波澜不兴。庄家吸筹完毕后,股价便启动主升行情,后来涨势巨大。对于庄家的这种建仓行为,股民朋友要做的就是及时发现和跟进,然后静待收获的果实。

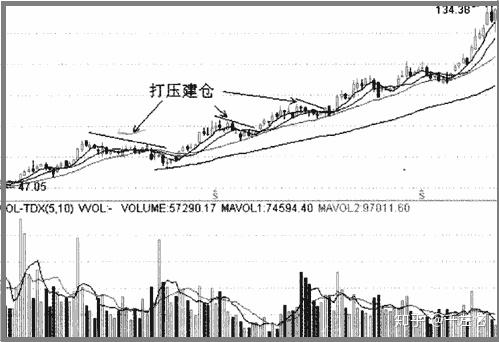

3,打压建仓

打压建仓相对拉高建仓和水平建仓来说是比较“卑劣”的一种手段,对散户也是最不利的,因为对于拉高建仓和水平建仓来说,散户最不好的结果就是获利有限或是保本,而对于打压建仓,散户若操作不好便有可能面临亏损。具体来说,打压建仓是这样一种行为:庄家在看好某只个股后,先吸纳少量的筹码,再将股价快速向下打压,然后从低位进行大规模的收集活动。另外,也有边打压边建仓的。根据个股及市场条件的不同,打压建仓时成交量的表现可以是“量堆”,也可以是“量带”。

图中标识部分就属于庄家打压建仓的手法。可以看出,股价在上涨的大趋势下出现交替下跌的走势,同时伴随着“量堆”形成,说明打压建仓不是一次完成的,而是经历了数次,但是幅度和成交量是一次比一次减小,直至建仓完成。庄家这样建仓的原因,一方面是想减少自己的成本;另一方面,通过洗盘抬高散户的持股成本以为将来更好的拉升。这里给股民朋友的操作建议是,要捂好自己的筹码,同时可以在庄家打压阶段适当“低吸”。

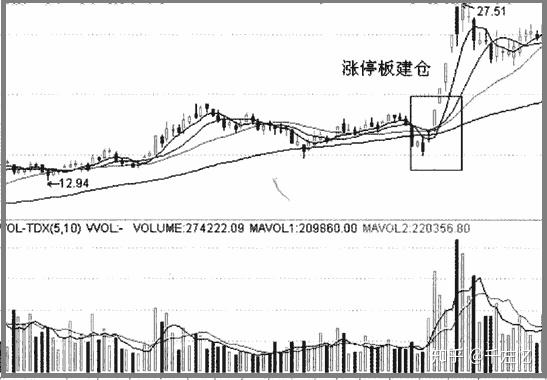

4.停板建仓

停板建仓指的是,庄家利用涨停板或跌停板吸筹建仓,这是庄家充分利用散户普遍的投资心态进行的操作。散户的心理状态一般可分为三大类:第一类散户:股价上涨时不怕,跌时害怕。这种散户比较普遍。他们在股价上涨时兴高采烈,稍有震荡就会逃之夭天,往往是追涨杀跌,买高卖低,股价翻了一倍,帐上却没收益。遇见股价震荡幅度稍微大点,往往还会出现亏损,这就是人们常说的赚了指数赔了钱。第二类散户是套不怕,不怕套,怕不套的类型。他们往往在股价下跌的时候被套住了,就会安心持股,甘愿被套,有的甚至一拿几年。如果有一天股价稍微上涨或保本,或稍有赢利,他们也会束手无策,生怕股价再次下跌,失去逃跑机会,怕再次挨套的恐惧心理会促使他们不问青红皂白,夺路而逃,而常常是股价在他们出局后会一路高歌,青云直上。第三类散户喜欢静态地看待事物。喜欢从技术指标或形态上寻找短线机会。譬如箱体或者平台,进行低买高卖,赚取蝇头小利。

图中庄家利用不断打开涨停板的方式吸筹建仓。这种方式可谓一种比较高明的方式,庄家把股票拉涨停以后又不断打开,不断考验散户的心理防线,骗取筹码。股价下方出现巨幅“量堆”正是破绽所在。

三、成交量与庄家出货

庄家在高位出货时从不拘于形式,他们可根据个股及外部环境的不同而采用各种的方式进行出逃。

1.高位放量滞涨出货法

股价在高位无力上冲,但又没有迅速地向下跌落,而是在巨额成交量的衬托下于空中徘徊。有许多涨幅巨大、涨势迅猛的黑马股,主力经常利用其超强的市场人气在高位从容派发。

2.高位放量跳水出货法

股价于高位以大阴线的方式连续放量向下急挫。一些流通股本较小的垃圾股、冷门股经常在短线庄家的操控之下,借大势火暴之机,采用这种不管不顾的恶劣手法大举派发。

3.高位边拉边出无序量出货法

有时你会发现某些涨幅巨大的股票其上涨速率前后不一致,尤其是在股价大幅升高以后,上涨步伐开始变得沉重而缓慢,成交量也跟随变得没有了规律。事实上,在后面这段步履蹒跚的上涨背后,隐藏着主力的派发行为。

4.缩量小幅派发出货法

股票经大幅拉升后,一直处于缩量的状态,股价也在不断地小幅下滑。这种主力更厉害,出货过程不急不躁,使人难以察觉,多数人总以为见不到成交量主力就不会出货,但渐渐地才发现股价已经跌去一大截了。

量价异动看主力意图

市场相当关注成交量的放大,但放量往往并不是那么简单。在分析成交量时,投资者不能因循守旧,一定要注意放量之前的股价运行情况,同时也要考虑现在是谁在买,又是谁在卖,卖出的股票可能是从哪个阶段里来的,如果你是主力你会怎么做,等等。经过这样的思考后,对于放量现象就可以理解了,就可以发现主力的真正意图。

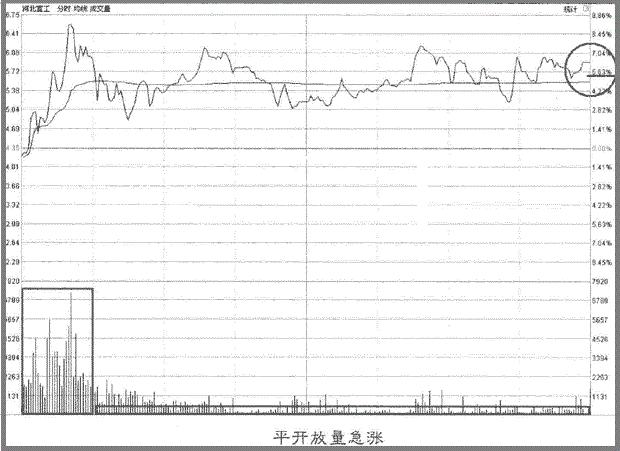

平开放量急涨

有些股票在平开后,15-30分钟这段时间内,其成交量超过了平常一天的成交量,且股价快速上涨,这就是平开放量急涨。如果大盘开盘后就放量急涨,个股跟着出现平开放量急涨是正常现象;如果大盘开盘后平稳或下跌,那么个股再出现平开放量急涨现象就不正常了,即使个股出现利好消息,也应该是高开而不是平开,所以投资者要关注这种现象。如下图所示。

一般来说,平开放量急涨有两种原因:第一是个股将有利好消息发布,内部人员开始抢单,但这样的买量不会太大,个股后续涨势不会持续;第二是主力开始有所动作,这可能是其真实的稳步上推行为,也可能是虚假的做成交量的行为,但不会是吸筹行为,因为这样的吸筹动作太明显且成本太高。

如果是稳步上推,主力的目的就是给出足够的时间,让市场跟风者交换掉前期不稳定的获利筹码,以大换手来稳步推高股价,当抛盘太多而跟风盘承接不住时,后面就会出现下跌的情况;如果是做成交量以吸引市场眼球,那么主力常常会将成交量放大到日常交易量的数倍,而此时的股价往往是在阶段性的高位。

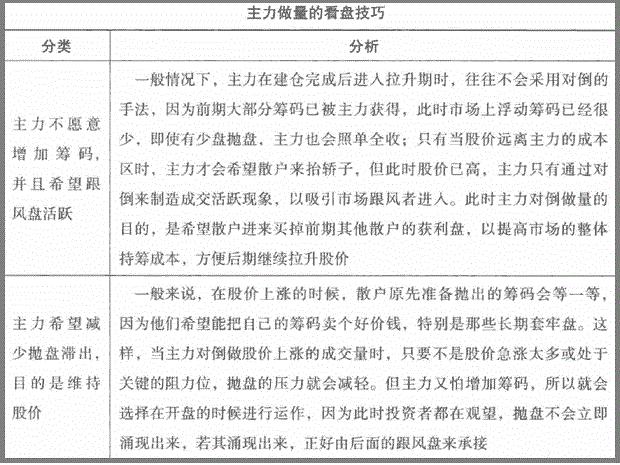

如果是主力在做量,那么其真实用意常常会有两种,具体看盘技巧如下表所示。

总之,平开放量急涨是主力不需要筹码的表现,有一定的短线机会,但投资者需要注意大盘的环境及股价的位置。

底部放量

一般来说,股价底部是不会有大成交量的,因为深套者已经麻木,没有抛出欲望,所以这时即使买方再强悍也不会得到太多筹码,所以底部放量是不正常的,是主力所为。

一、底部放量上涨

既然股价处于长期低位中,那么绝大部分的筹码肯定已经被高高地套在上面,而且手拿资金准备买进该股的投资者也一定是凤毛麟角,因此出现大成交量的唯一理由就是残存主力的对倒,为了吸引市场资金的跟进。这里特别要说明的是,即使该股的基本面突然出现利好,放出的大量也很有可能是主力所为,因为好消息的出台并不会导致大量的高位套牢盘放血。所以说,底部放量上涨一般都是盘中主力所为,同时也说明该股还有主力没有“死掉”。如果我们通过长期观察而知道该股只拥有主力而非控盘庄家,那么只要底部的放量并非巨量,后市走强大盘的可能性还是极大的。如果该股是属于控盘程度较高的庄家,那么其未来走势将难以超过大盘。如下图所示。

二、底部放置下跌

股价从高位跌到底部一定是有原因的,如大盘状况不好、公司业绩下降、个股题材透支等。在这些利空环境下,主力是很难全身而退的,即使通过短期小底的放量上涨减仓,也很难减掉较多的仓位,而最终结果往往是账面亏损继续增加,交易费用不断支付。那么在底部放量下跌是什么原因呢?原因可能有如下三种。

(1)主力在进行最后的打压动作,即主力通过一些利空消息,制造带量的破位K线图形(对倒放量下跌),迫使最后的卖单涌出,自己则全盘接纳,即实现打压建仓。如果股价经过快速下跌后,几天之内又能回到原价位,那么多数情况是属于这种原因。如下图所示。

(2)主力强行出货。这常常是主力资金链断裂的结果。有时候,为了能卖个好的价位,主力会在出货之前将股价上拉做一个试盘动作,如果市场买盘比较多,主力就会“先养后杀”;如果市场买盘比较少,主力则会直接“杀鸡取卵”,这就会导致盘面出现数日或数十日的暴跌,最后个股常常跌得面目全非,而主力能获得多少资金就获得多少。

(3)换人坐庄。有时候,主力知道自己已经无法从市场上全身而退,就会寻找新的买家介入。一旦找到新的买家,他们就会约定在盘中交换筹码,但新买家常常会要求以更低的价格接盘,于是主力就会将股价砸下后再与新买家交换筹码。这种情况在盘面上不会出现连续暴跌,幅度往往在两个跌停板之间,并且新庄入驻后,股价往往还会下跌,迫使浮筹涌出。

三、盘整放量

盘整放量的情况相对复杂。比如大盘一路盘跌,股价应该也是盘跌,但现在依然只是盘整,那就说明有资金在承接,只要不是特别大的量,表明有主力护盘,但并不一定表明后市涨势一定超过大盘,这还是取决于该主力护盘的动机和资金状况。如果大盘同样是盘整,那么该股的放量盘整就是主力自己所为了,目的无非是吸引市场的买单。如果量实在太大,那么也有换主力的可能,不妨仔细观察盘中的每一笔交易,看出端倪。如果大盘回升而该股盘整放量,那么多数是主力认赔出局。

分析和判断大盘和个股是否底部放量,必须从一个较长的时间跨度来看,并且必须结合当时的宏观面、政策面、企业的基本面,以及技术面的送配、除权等方面因素进行综合的、全面的分析,而不能仅仅根据当前的股价和成交量就作出底部放量的判断。特别是以下几种情况,“底部”其实是腰部:

一是经过大幅除权之后,股价虽然在低位,但复权价仍高高在上,此时放出的巨量往往是庄家对倒放出来的烟雾弹,实质是诱人上钩,投资者不可轻易上当。

二是在长期下跌趋势中构筑的短期底部,并不说明股价已“安全着陆”,极有可能是股价的短暂反弹,反弹之后有可能展开新的一轮下跌,此时是出货的信号而不是入场的信号。判断“短底”与长期底部的标准,一般可用长期均线来检验,“短底”一般不会突破长期均线,而长期底部往往能站在长期均线上方,这样的底部才坚实。

三是在长期跌势中突然持续放量,成交量比平时显著放大,但股价涨幅极其有限,甚至大盘走势不佳,该股却逆市放量飘红,这样的底部放量极其可疑。

底部无量涨停

有时候股价在底部出现涨停时也会有无量的情况,即底部无量涨停。如果股价在一路连续下跌并屡创历史新低时出现无量涨停而该股或者该股所在行业的基本面没有任何变化的话,就可以大致断定是盘中被套的主力所为,后市并无乐观可言。

一、下跌放量底部有量而涨停无量

股价必然是从高处跌落到目前底部的,而在前期的跌落过程中放出了很大的量就表明有主力在出逃,在到底部以后又出现了放量,一般来说主力出问题的股票在暴跌以后吸引大量的短线客,因此在底部放量是非常正常的。但如果底部出现连续放量就不能单纯地理解为短线客所为,应该是新主力的介入。但新主力不一定是强庄,也未必是长庄。

当新的主力在底部拿到一定的浮动筹码以后即开始拉升,南于新主力的成本就在这里,所以内心希望能将股价拉得高一些,新主力手中还有一定的资金,不用靠市场来推动就能达到涨停,不用对倒。而市场上的短线客已经将筹码交给了新主力,其他中线或长线资金在股价上涨后绝不会立刻卖出,这就决定了涨停无量。

二、下跌无量底部无量涨停也无量

下跌无量底部也无量,说明这两个阶段都没有主力参与,但接下来的无量涨停,说明有老主力隐藏其中。既然涨停无量,就表明主力没有减仓意愿,而且愿意再增加仓位,说明有一定的实力,后市还可看高一线。

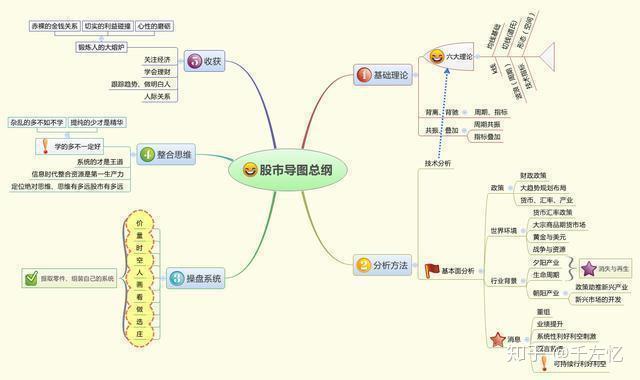

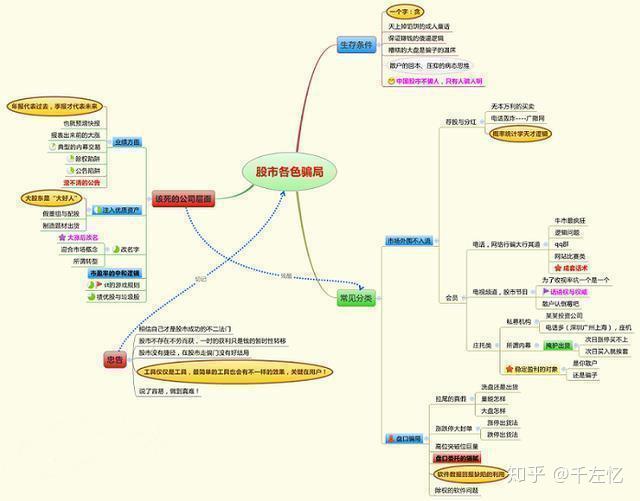

下面为大家分享包括股市导图总纲、k线、均线基础、切线、指标分析、选股、板块轮动以及股市中的各种骗局,希望能给大家来个股票知识大梳理,更多更具体的投资干货知识分享,后面将会为大家一步步分享!

牢记以下九张思维导图,你就是赢家(注意:以下图片看不清晰的,有高清原图)

1、股市导图总纲

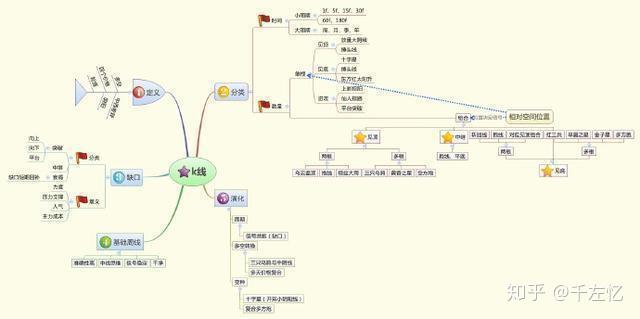

2、k线基础

3、均线基础

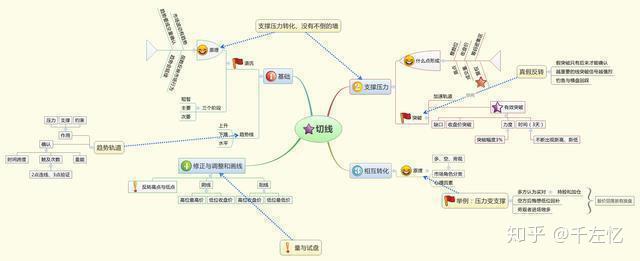

4、切线基础

5、指标分析

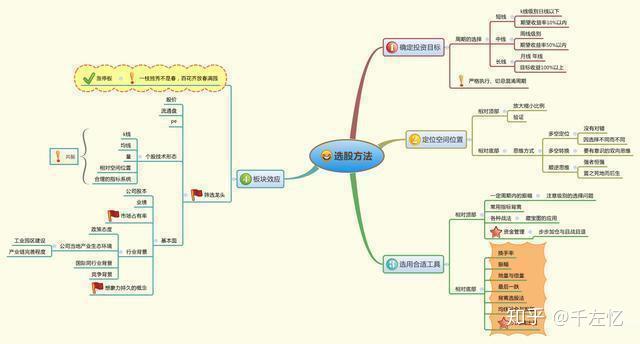

6、选股方法

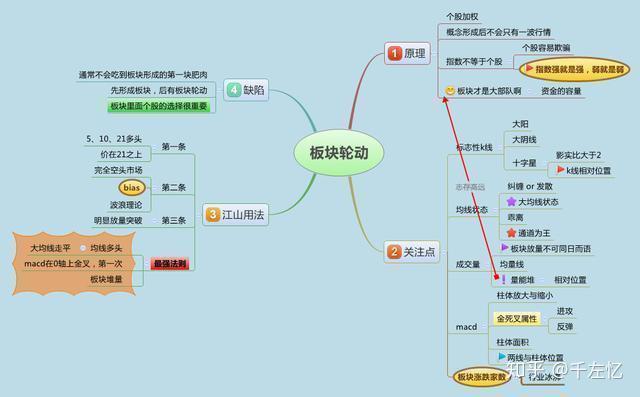

7、板块轮动

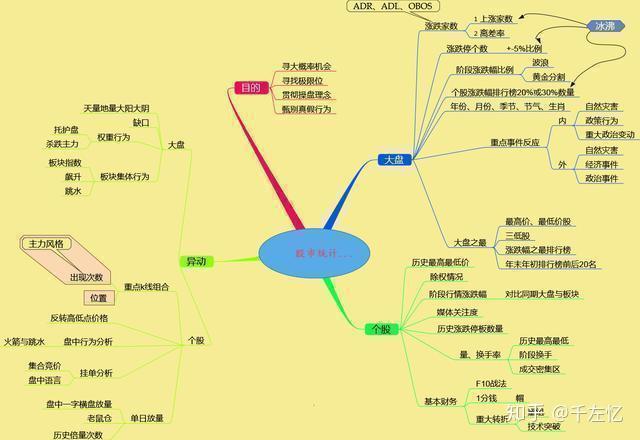

8、统计分析

9、股市中的各色骗局

10、游资高级战法

标签组:[股票] [股市庄家] [股票大盘] [散户] [股票庄家] [放量上涨] [股市成交量] [庄家吸筹] [庄家对倒] [建仓]

2021-05-14

2021-10-08

2021-09-02

2021-05-10

2021-07-13

2021-06-04

2021-10-12

2021-05-10

2021-10-25

终于有人把换手率的秘密说透了,死记一个指标,胜率却高达90%

2021-09-02