发表自话题:外汇超短线暴利方法

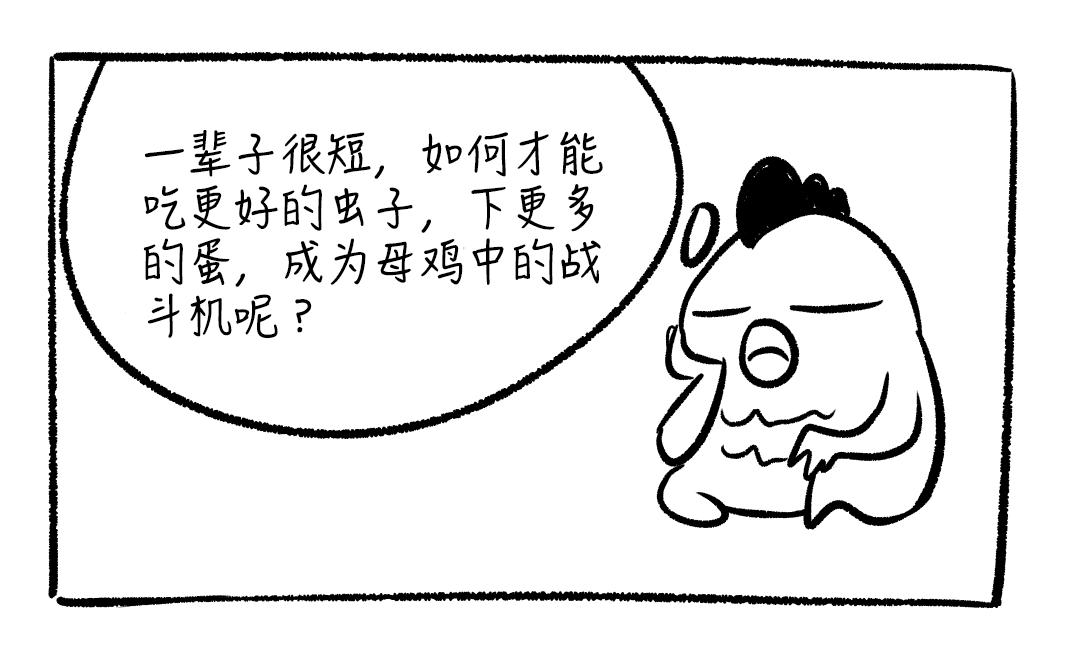

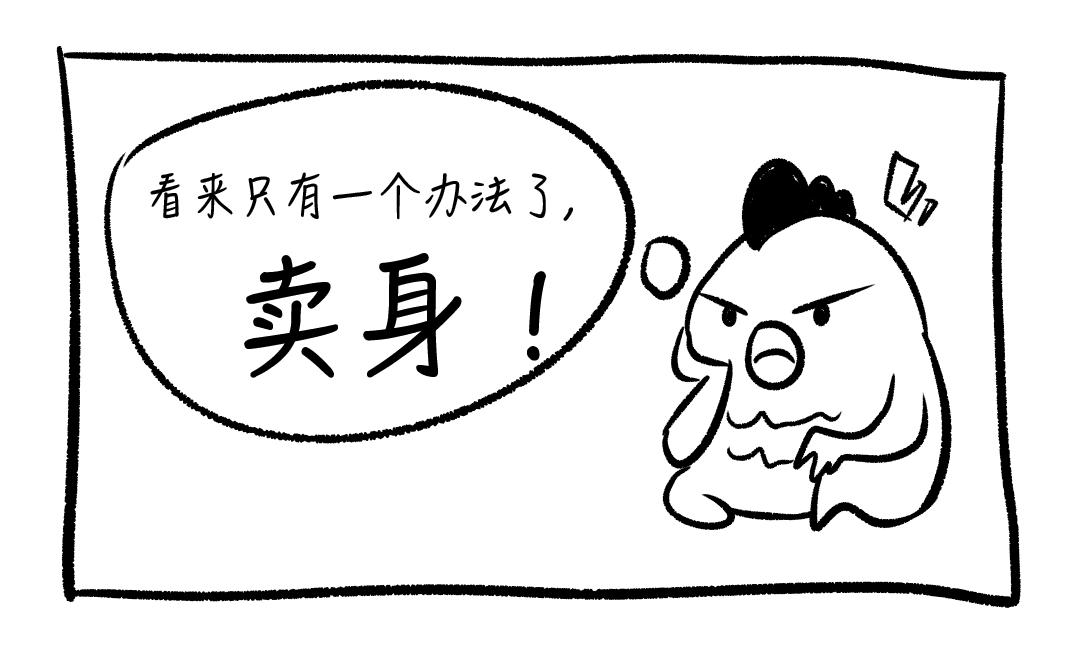

从前,在一片广阔的大草原上,有很多只母鸡。

他们,吃着火锅唱着歌,吃着青草下着蛋。

但是,母鸡们又不愿意像这样日复一日的吃草,下蛋。

于是,一场革命性的变革即将到来……

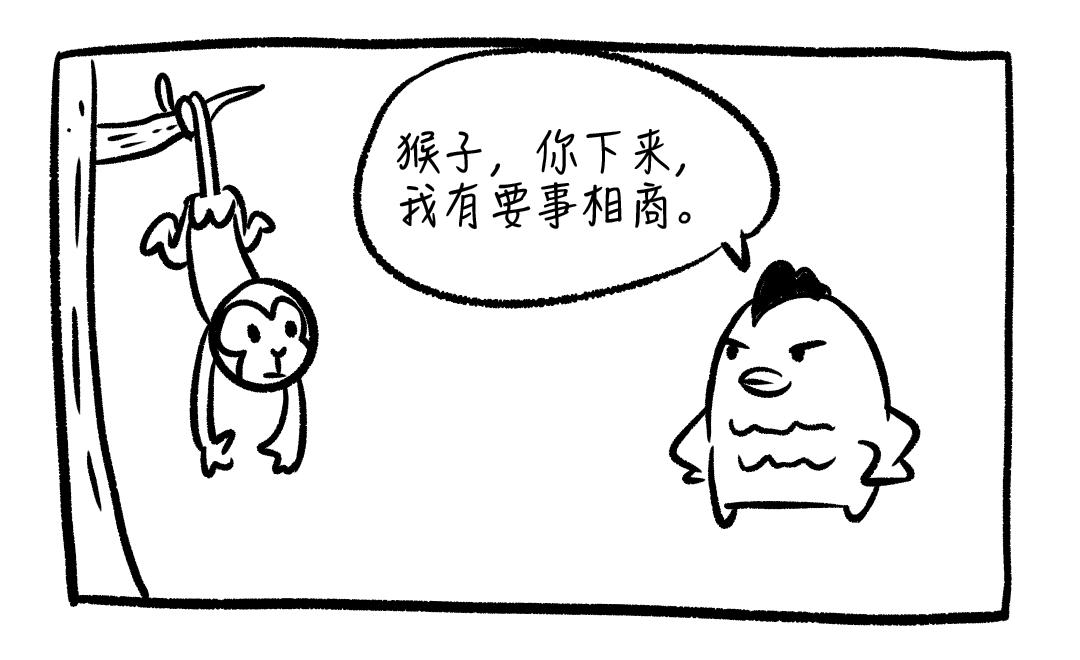

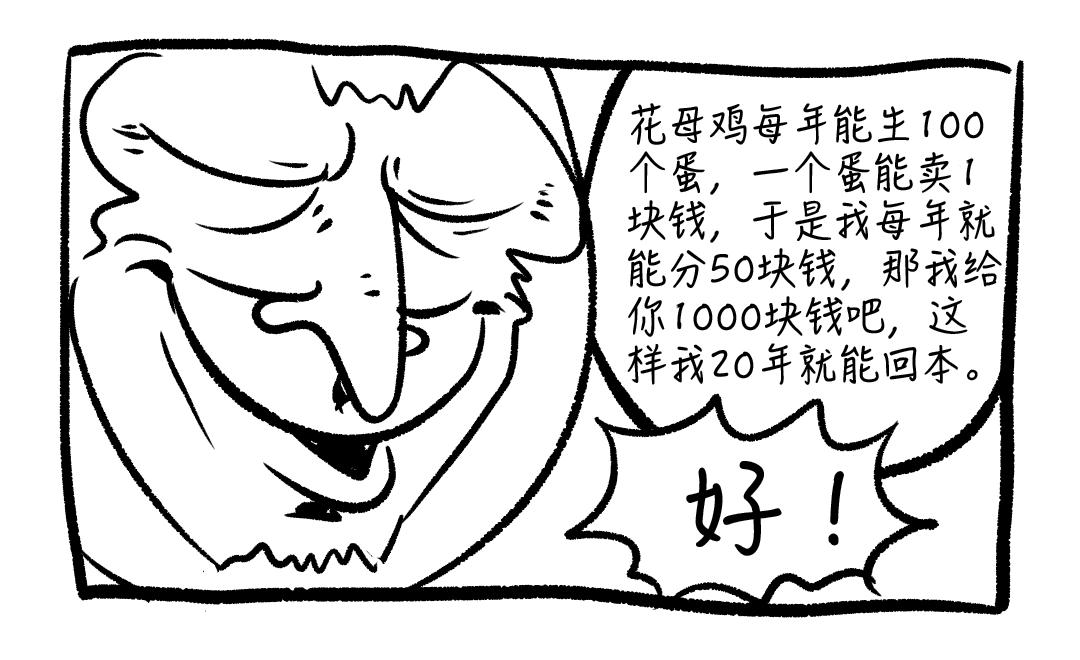

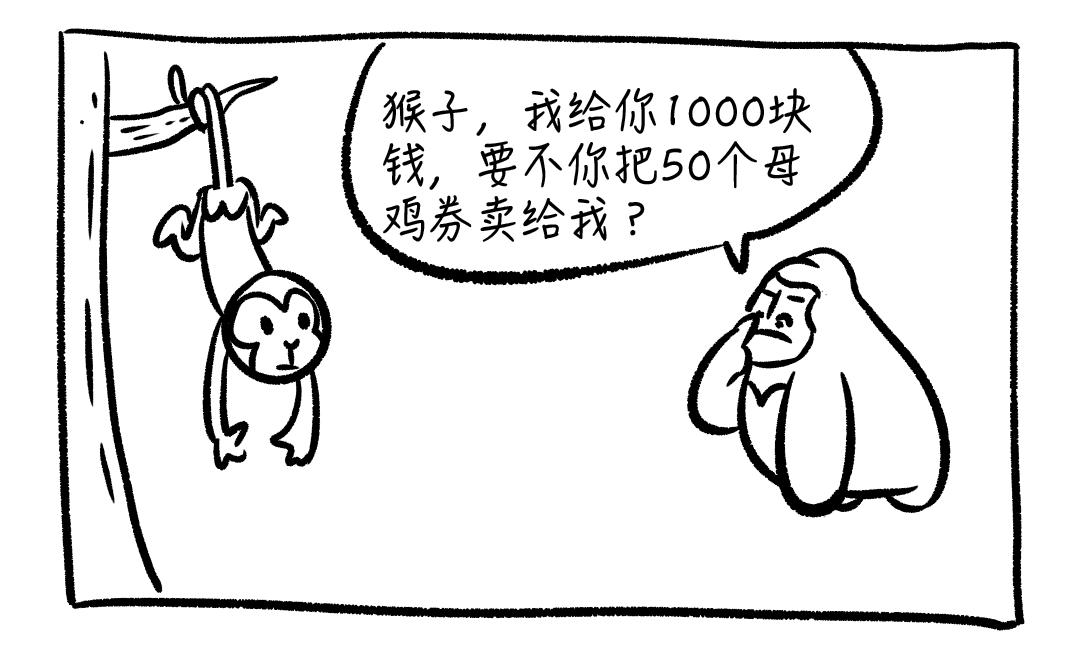

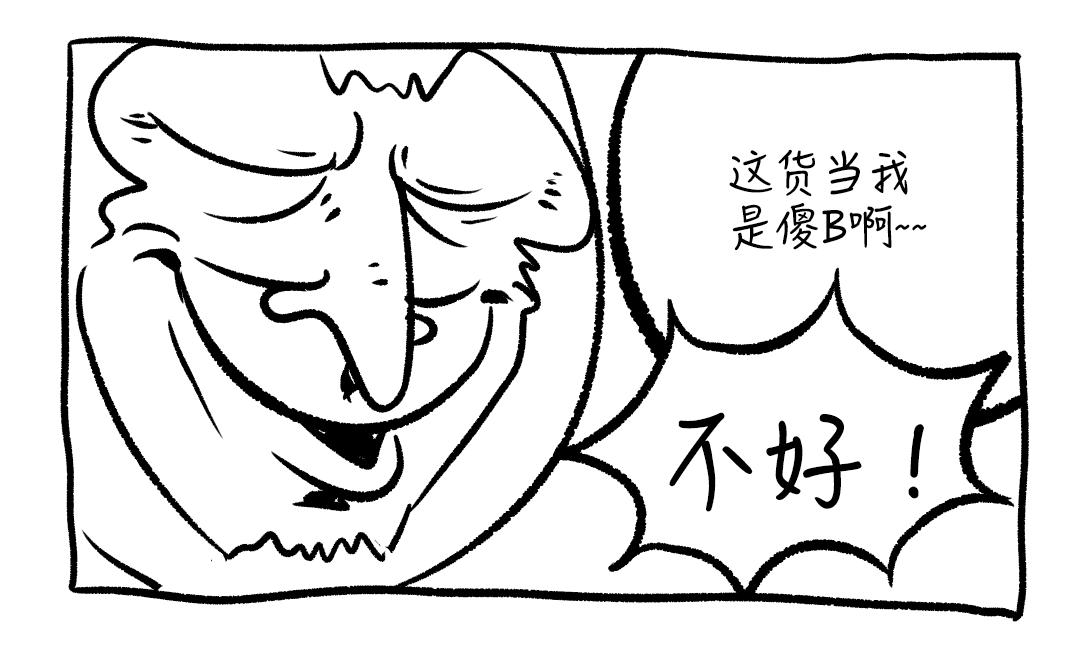

1:股票的产生

一天过去了……

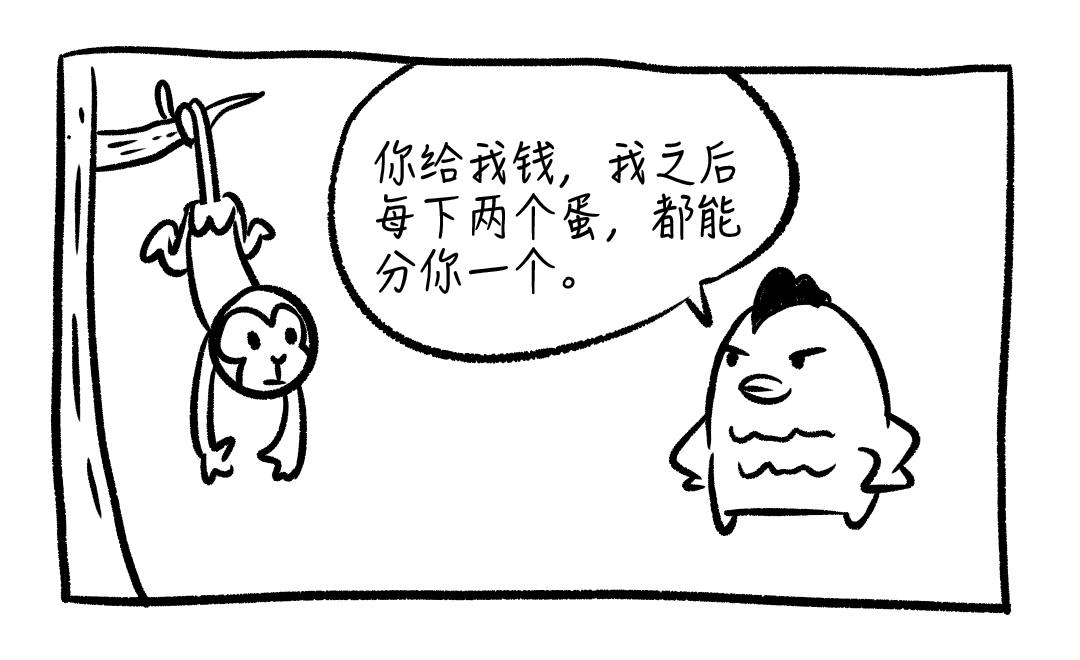

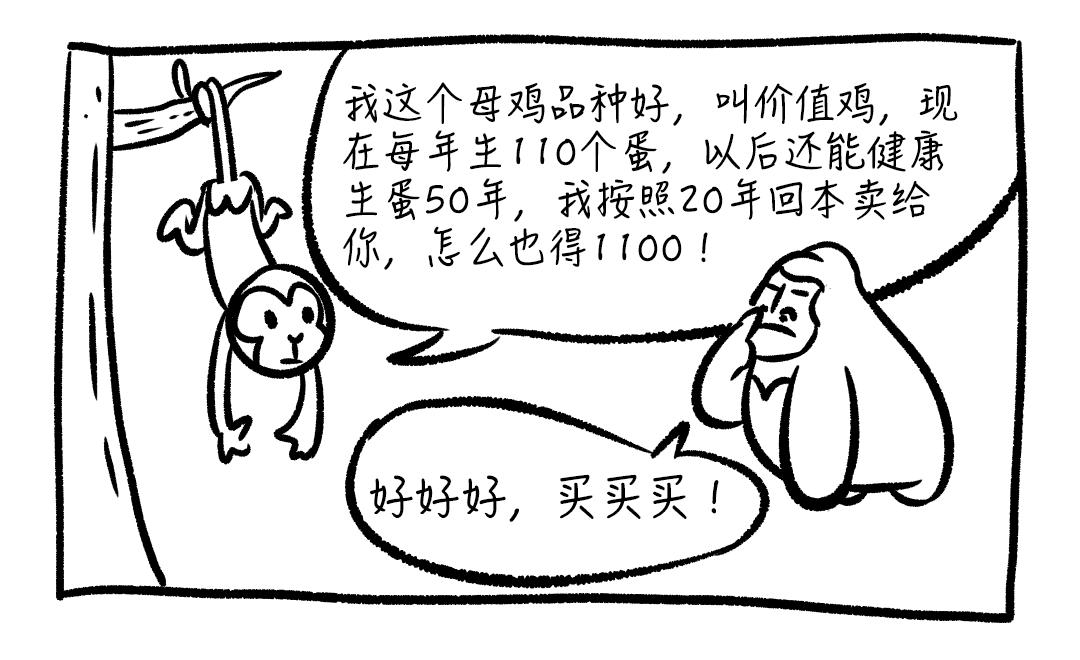

于是,猴子的50张母鸡券就被称为“股份”,而猴子的1000块钱投资,就叫“按20倍市盈率入股”。

啥叫市盈率?就是母鸡券的价格除以每年可以领到的鸡蛋,也可以理解为多久“回本”。

这个数字,越低越好。

母鸡关键词:股份;母鸡券(股票);市盈率(市值÷每年净利润)

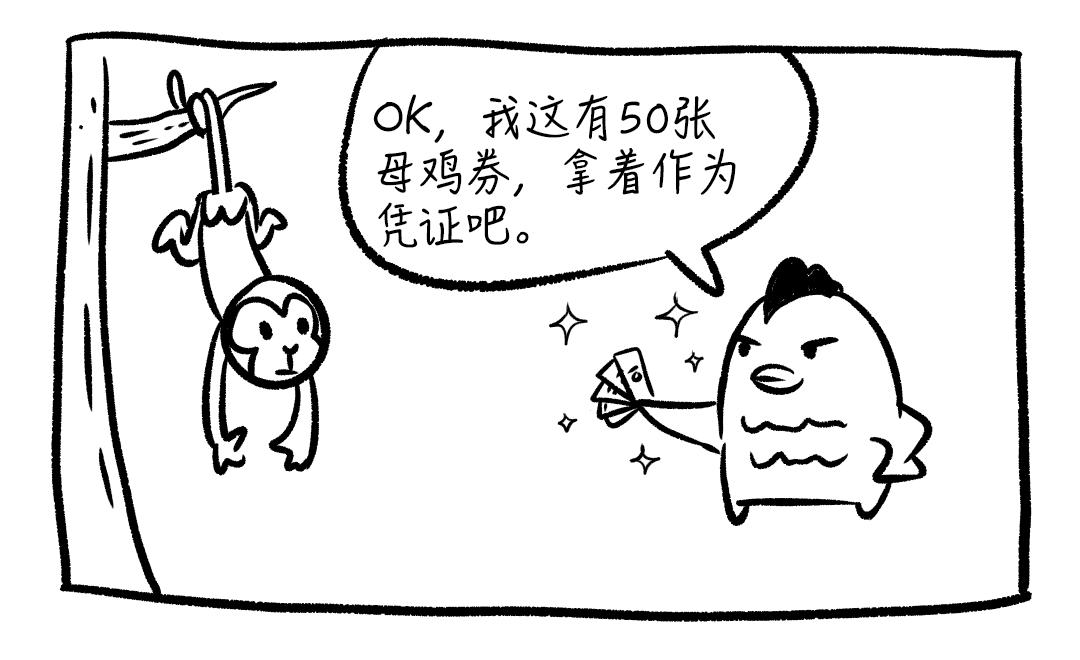

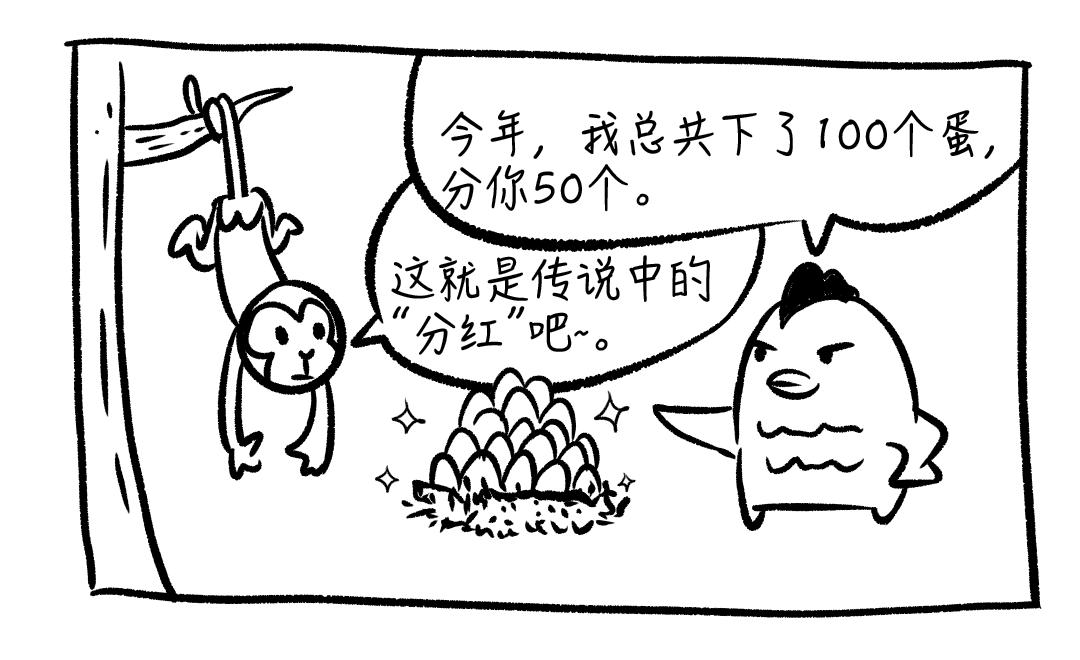

2:股东的权益

一年过去了……

又过了一年……

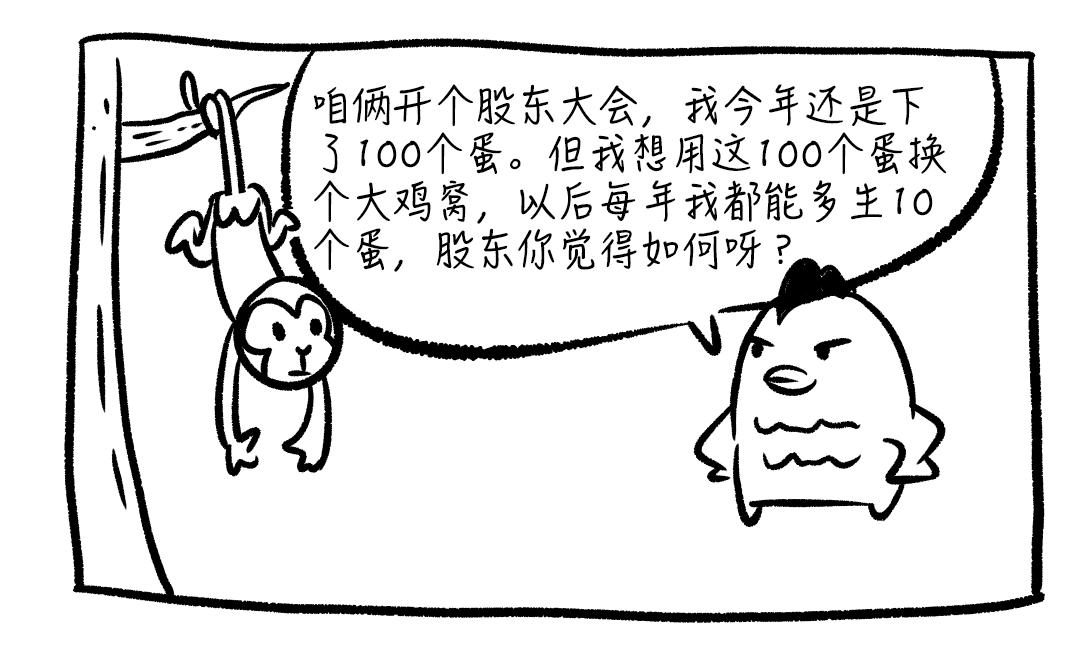

母鸡关键词:这就叫做有效率的再投资。

没过多久,聪明猴投资母鸡的事儿在动物圈传开了。

于是,动物圈的第一次股权交易发生了,而单张母鸡券的价格,也从20元,上浮到了22元。

这就是股价上浮的原因之一。

母鸡关键词:再投资;价值股(即高市盈率,高分红或者股息,也就是确定性收益比较高,但成长空间比较有限的公司)。

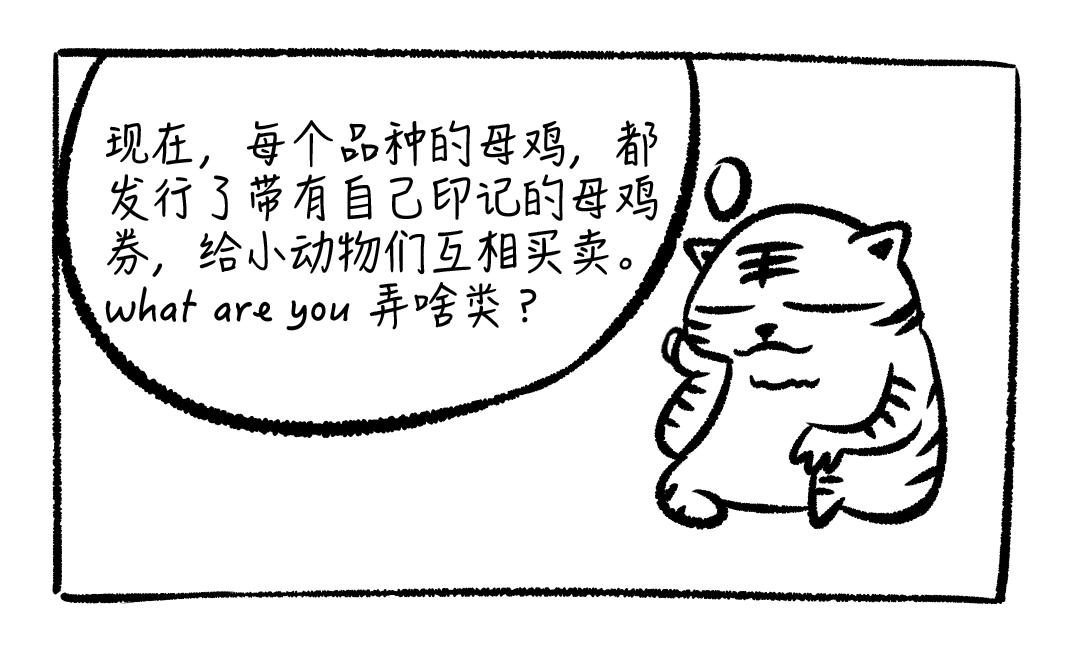

3:市场的形成

从此之后,动物圈算是炸窝啦~~各种动物都蠢蠢欲动,尤其是那些安安稳稳下蛋的母鸡们。

而母鸡必须在老虎家做体检,登记所有信息,方便动物们深入了解母鸡;

另一方面动物们也容易找到自己的交易对手,这样傻傻的犀牛大象也毫不费力就可以买卖母鸡券了!

母鸡关键词:散户(一个悲伤的故事)。

4:股价

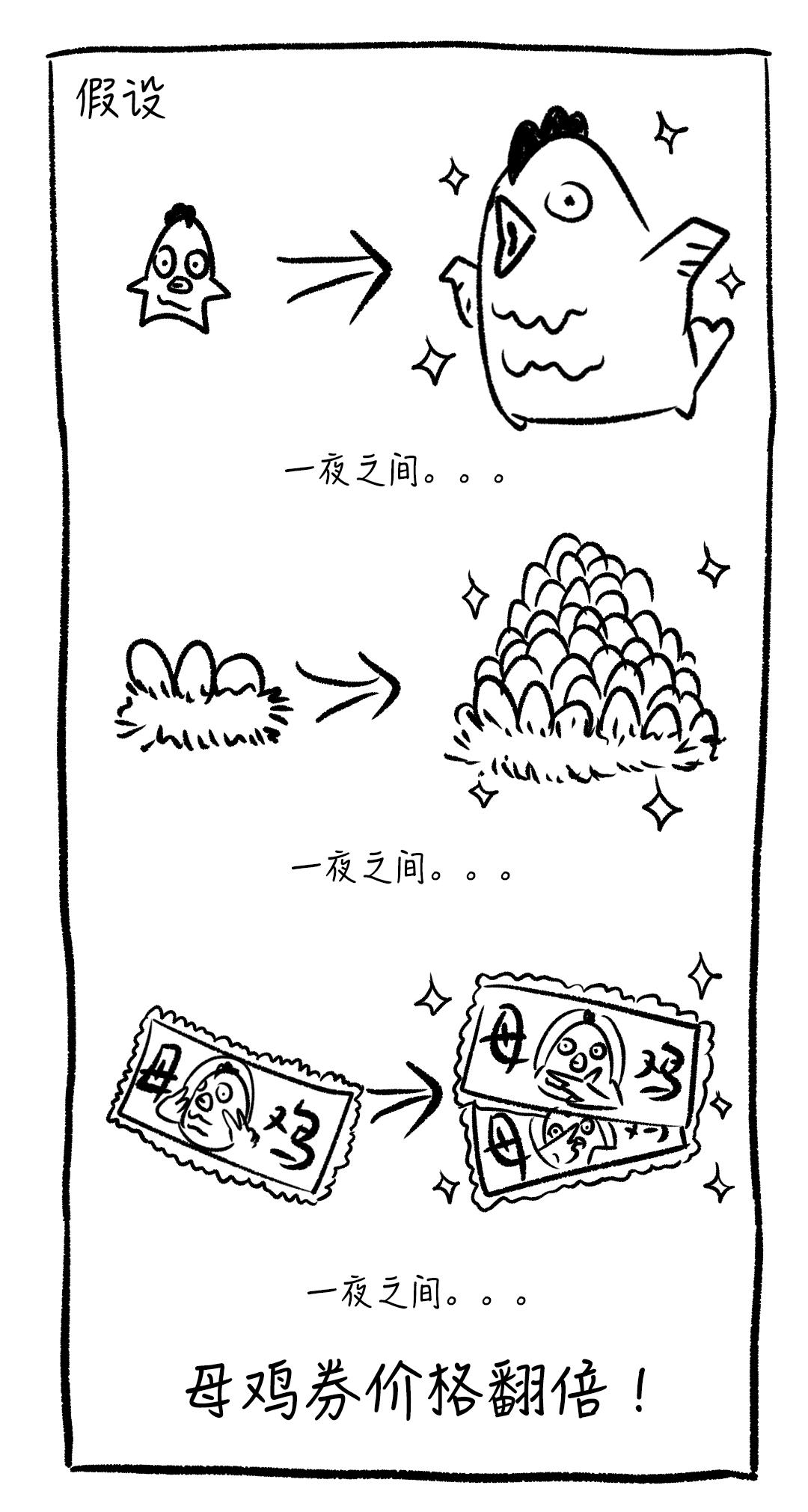

现在我们来做个大胆的猜想!

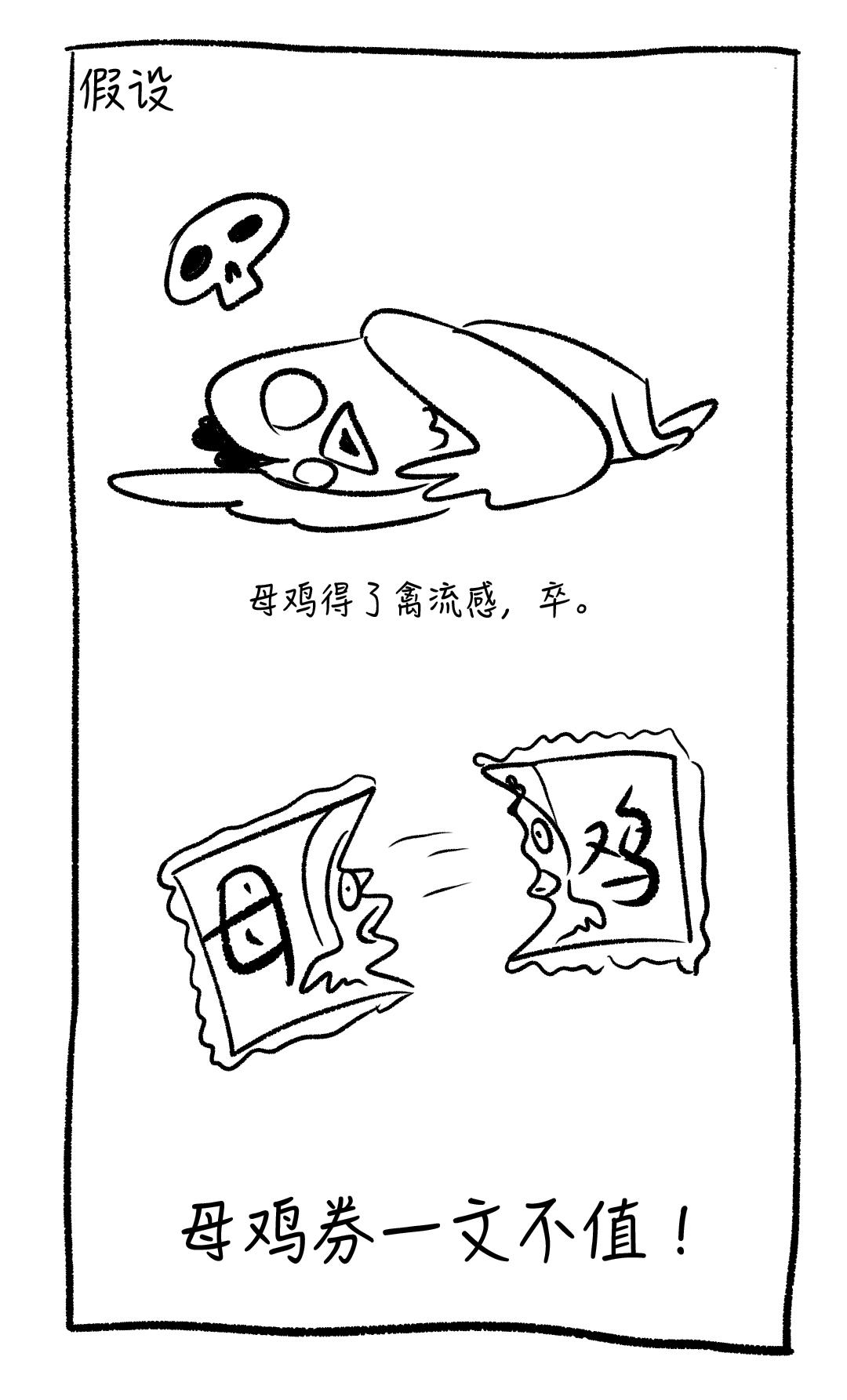

那么在许许多多个夜晚,什么都没有发生,还是原来的母鸡,还是生普通的蛋,为什么母鸡券还是涨了跌了?

原因很复杂,或许是猴子认为母鸡会变胖,或许是因为猩猩想娶媳妇儿急需用钱。

但无论什么原因,母鸡券的价格上涨或下降,母鸡都得不到任何直接的好处或坏处。

还是原来的母鸡,还是生普通的蛋。

而股价,有时候跟母鸡本身,并没有什么卵关系。

人们通常认为良好的分析是成功交易的前提,古人亦曰“凡事预则立,不预则废”,但是经过多次被市场蹂躏之后,有时候不得不发出“谋事在人,成事在天”的感叹。

痛定思痛,笔者认为分析结果经常与交易结果相去甚远的原因,既不在于分析,也不在于交易,而是在于市场的无规律性,或者称为随机漫步性。

分析是一个主观行为,面对同样的走势,仁者见仁,智者见智。即使是同一个分析师面对同一种走势都可能会产生多种推演,所以不同分析师的观点大相径庭应该是司空见惯的现象。

人们普遍认为外汇交易是“零和游戏”,我们现在试想一种比较极端的情况,当全球的分析师突然间观点都趋于一致的时候,当我们下单却寻不到买家的时候,盈利从何而来。

因此,正是这种对未来走势判断的差异性才是外汇市场波涛汹涌的动力,分析师的职责就是尽可能多的把潜在可能性罗列出来。

也许这就是为什么波浪理论总是“千人千浪”,“一形多解”的原因。

总之,分析是一种主观行为,分析就是预测趋势。 交易却是一种客观行为,交易要求我们跟随趋势。交易的客观性主要体现在走势的唯一性上。可以这么说,分析师提出的都是种种假说,事实没有发生之前,谁都无法推翻其合理性。

可惜事实只有一个,交易员所要做的工作就是从种种假说当中找到那个最接近事实的分析,然后将其执行。

投机行业有句名言叫做“市场总是对的”,所以交易员应该是客观引导主观,而不是主观指引客观,这就是所谓的跟随趋势,而不预测趋势。

人们常说没有观点的交易员才是成功的交易员,这也是亚当理论所倡导的。

如果我们把市场的走势看作一条河流,试问一根树枝和一片树叶哪个漂得更远?我想答案可能是树叶,因为树叶就像无根的浮萍,总是随波逐流、随遇而安;而树枝棱角过于分明,所以更容易被大势所淘汰。

我们头脑中对未来趋势的预测就像是河流中的树枝,你的分析越周密,自信心越强,但如果方向有误,其结果很可能是南辕北辙,纵然你的马跑得再快,又能怎样?

如果市场是随机漫步的,那我们是不是就束手无策了呢?一个司机出门之前也不可能完全预见到他今天所要面临的路况,那他是不是就不出门了呢?当然不是,虽然司机出门之前无法预知路况,但是他们可以凭借自己的驾驶技术和经验做到处乱不惊,有惊无险。

同理,投资者虽然不能够完全预期到市场未来的变化,但是可以根据自己的经验和技术尽量化解风险。日积月累,一旦这些经验和技术定型之后,就意味着投资者已经建立了自己的交易体系。

学习完核心理念资金推动论,我们继续学习三大理论。

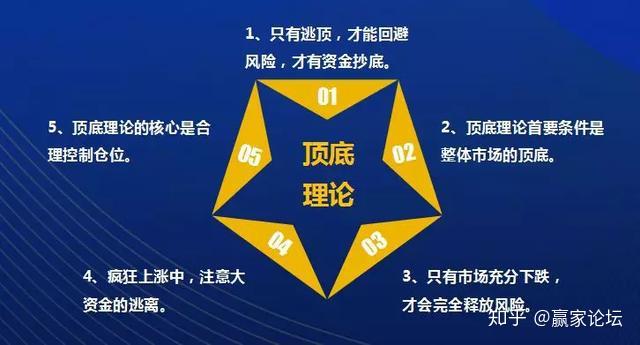

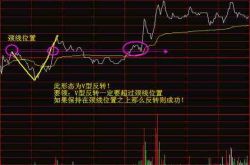

顶底理论:

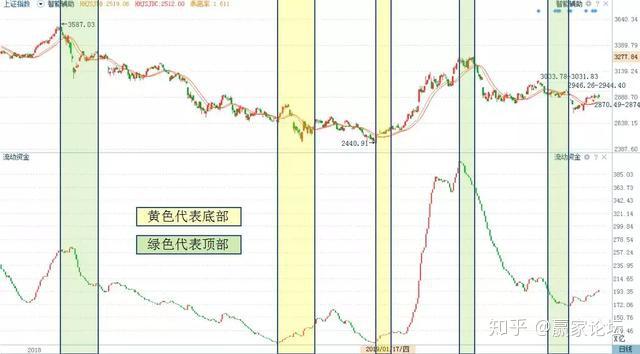

当大盘和个股上涨了一定程度,积聚了大量的获利和风险的时候,资金大规模的开始流出市场,那么此时就是大盘和个股的顶部。当大盘和个股下跌到一定幅度积聚了相当力量的反弹动力的时候,此时资金大规模开始进场,那么此时就是大盘和个股的底部。

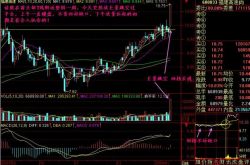

上图为大盘的顶底分析,这一块我们在前面学习股价和资金的背离时已经讲解过了,就不再详细描述,在这里依然提醒大家:先不说抄底,但至少我们要学会识别顶,只有认识到顶才能逃顶,才能锁住所得利润。最重要的顶是大盘顶,因为覆巢之下无完卵,只有认识大盘顶才能控制仓位和整体。

上图所示为页底理论5个注意点

1)只有逃顶,才能回避风险,才有资金抄底。大盘疯狂上涨的阶段,风险累积,我们既要敢于操作,要得谨慎行事,随时逃顶,敢于逃顶

2)顶底理论的首要条件是整体市场(大盘)的顶底

3)只有市场充分下跌,才会完全释放风险。大盘指数急速下跌才意味着真正的大底,阴跌后往往也会伴随急跌。回顾市场,也往往是急跌后才会迎来较好的反弹。

4)在大盘疯狂上涨的过程中,注意大资金的逃离。要学会跟主力先于其他人跑路

5)顶底理论的核心是合理控制仓位。大盘状态不一样,就要控制不同仓位,这样才能控制风险。

任何时候的不分情形的满仓,最终扩大亏损!

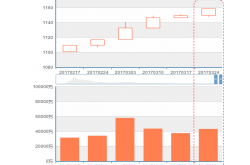

在顶底理论的最后,可以结合股价和资金背离的方法多分析大盘。如图,在第一个绿色框里流动资金在不断流出,但股价却在后半段反弹、震荡,这意味什么呢?在第一个黄色框内,流动资金在不断拉升,而股价却大幅度下跌并震荡,这是机会还是风险呢?

波段理论:

在一个投机占主导地位的市场里,要想赚钱又要保住既得利益,惟有波段操作,别无它法。

1、“长期持股”只能坐电梯,甚至蒙受重大损失。。

2、不分大盘状态和区域而追涨杀跌式的短线操作,虽然有可能成功甚至会一、二次的给您带来暴利,但是长期的追涨杀跌,没有正确的理论指导和真正意义上的技术,频繁操作,亏损是必然的。

3、根据大盘波段操作才是真正的稳定获利方案。根据统计,从98年到2004年,大盘一共波动了12个大的波段,平均每个大概有20%的涨幅,那么五年的收益率是1.2的12次方就是980%,五年资金翻了将近九倍。

趋势划分为,上涨,下跌,震荡三种区域,只选择操作上涨区域的个股,把握大概率的赚钱事件!

在一个股票里,只有做上升趋势才是最前概率最大的,短纬做震荡趋势多了容易亏损或很难赚站在智能辅助线上的股票,代表其中长线趋势走好,这个时候无论选择短线战法、中长线战法,成功率都会比线下的要高。

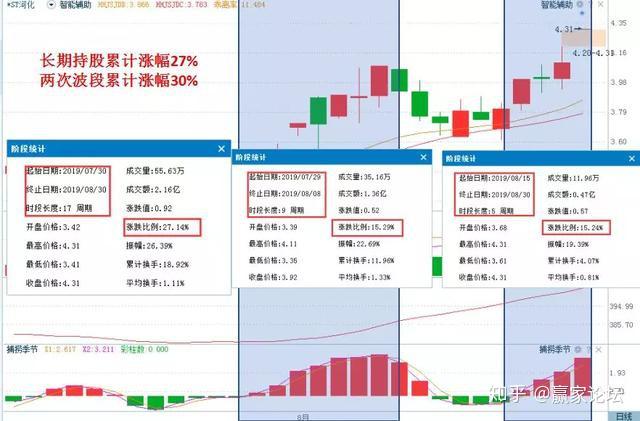

波段理论结合顶底理论使用,成功率更高,如上图

1)必须逃顶,因为只有逃顶,才有资金在底部出现时抄底。在大盘到达3288后,横盘震荡,流动资金持续流出,顶背离,可提前股价跌穿智能辅助线时出局,减少损失。

2)必须做到长时间的空仓,耐心等待机会,不为大盘和个股的一时涨跌所迷惑。大盘在下跌的过程中会有反弹,甚至会反弹到智能辅助线上,但流动资金依然持续流出,不宜参与。

3)必须知道底部何时出现,一旦出现就要大胆的买入。

波段结合捕捞季节,也能提高操作收益。如图,7月30-8-30,纯智能辅助线上持股的涨幅为27%

若结合金叉买卖分两次操作,整体收益到达30%

龙头理论:

资金涌入最多的板块/个股成为龙头。

热点板块和龙头股票之所以其涨幅能远远超过大盘,是因为有超级主力资金提前进驻了这些股票,这些板块和股票的共同特点是先于大盘见底,主力资金先于大盘投入,而且个股主流资金的投入力度远远强于大盘资金。

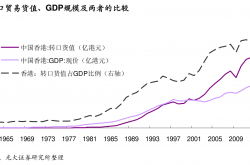

如中潜股份,先于市场(平均股价)上涨,它的不断冲高导致市场走强,而中潜股份也是先走出调整,市场随后才跟着调整。中潜股份的上涨也都带动着它所在行业股票的上涨,当它的走势结束后,整个行业的走势也走不起来了,这就是“龙头不死,行情不止”。

如图,漫步者(属于深证主板市场)疯狂上涨的时候,创业板指并没有什么表现。漫步者走势结束后,创业板行情开始走强。因此龙头已死,是否意味着行情终止呢?不一定,当一个行业的龙头死掉后,资金可能会切换到另外的行业上,出现新龙头、新行情。

在运用龙头理论时需要注意几点:

1,龙头板块龙头股。

2,龙一不行就龙二,千万不要看龙五。因为热点行业的核心只有那么几个,排名在后的只与热点沾边,因此涨势不及佼佼者。

3,潜龙在渊,一飞冲天-----资金背离,必给机会。

4,宁做龙回头,不做擦边球。即宁愿做龙头回档的股票,也不选龙五及以后的。

5,龙头不死,行情不止,龙头调整,热点转移。

最后为大家做几个总结

①资金推动论贯穿始终,结合顶底、波段、龙头理论提升操作水平;

②所有的指标都不是万能的,不要妄想一个指标能解决任何问题。

③在不确定中寻找确定,在确定中放大收益。我们预测不到疫情,但依然能在疫情中寻找机会,我们只做能看得懂得的,这样才有大概率赚到钱。

交易如水,看似平淡,实则流深。

如何才能在股市中在股市中,正确的理解顺势而为,对交易者来说至关重要。只有理解了它,才能应用它,甚至反向使用它。“顺势而为”简单的理解,就是“右侧交易”的思维,如何才能称为顺势,应该怎样去顺势至关重要。并且从辩证的思维来看,假如顺势有错,那么投资也能获利——

从基本面来理解顺势而为,就是投资那些持续增长的公司。这些公司每年营收和净利润都在不断增加。那么净利润的增加自然就会不断推升公司的净资产,公司的实际价值是不断上升的,按照股价围绕价值波动的逻辑来说,股价也应该是不断上涨的。

投资这样的公司,就是顺势而为,为上市公司锦上添花,随着公司的不断发展强大而实现增值,与公司一起成长。这其实是符合大多数人的,因为一个行业的前景以及公司的盈利能力,只要花点心还是比较容易判断出来的。

比如说,今年以来,猪肉、鸡肉价格上涨,很多养猪养鸡的公司,业绩也受益于价格上涨而出现大幅的增长,通过判断行业,从多方面因素分析,猪肉价格依然会持续上涨,景气度会持续,那么在年初时投资猪肉板块个股,就是顺势而为。

但是这也有个缺点,就是一家公司发展很好,突然业绩变脸了。而在业绩变脸之前,其持续的高成长让市场给予较高的估值,一旦业绩变脸就容易带来杀估值。即估值处于高位,业绩处于高位,出现拐点,形成“戴维斯双杀”的风险。

比如说,做碳纤维、汽车膜的上市公司康得新,前几年业绩持续增长,被称为大白马股,董事长提出3000亿市值目标,构建了宏大的发展计划,投资康得新也算得上是顺势而来,但突然公司爆雷,业绩造假,董事长被立案调查,股价崩盘,连续一字板跌停,想买也很难卖出。至目前,康得新市值仅有124亿。

与之对应的,就是进行逆向投资。一家公司业绩不断下行,当业绩下滑到一定程度后,行业转暧,出现业绩低点,这个时候布局后,业绩出现大幅增长,股价也迎来大涨。这类机会比较容易出现在周期性板块,比如钢铁、水泥等行业,需要敏锐的宏观感知力。

技术面角度的顺势而为,主要是从交易的角度来把握。股票一方面反应上市公司的价值,另一方面也会反应市场整体强弱、板块轮动以及投资者心理的变化。这会使得很多股票其实大部分时候是脱离基本面运行的。

比如说一家公司年净利润5000万,如果按照15倍的市盈率来估值,市值应该是7.5亿,但是很多这个业绩水平的公司,市值都是在50亿左右,而这些公司的净利润也并不能保持每年100%的增长,只是起起伏伏原地踏步。这说明,大部分股票是依赖于资金和投资者情绪来驱动涨跌。

那么从交易层面来说,顺势而为就是不过多的去预测基本面的变化(可能很多人也预测不来),只是从股价波动的规律去把握。当股价处于上涨趋势之中时,投资者天然的追涨杀跌习惯会使得股票继续保持原有趋势,从而在股价上涨的惯性中获利。

这就是技术面上的顺势而为,即在股票处于上升势中的时候参与,如何才能判断股价是否处于上升趋势呢?

最简单的方法,就是把股票在一段时间内(比如一个月内)的不同高点连续,再把不同低点连续,当每一次的低点都高于上一次时,说明股价的重心在不断上移,这就是一个明显的上升趋势,而这两条线就是股价震荡上涨的波动范围。

比如下面这只股票,在2018年11月到12月之间,形成了上升趋势,投资这样上升趋势的股票,就是顺势而为,直到股价重心不能再上移,进入震荡箱体格局时,可以止盈,在新的上升趋势时参与。

还有一种顺势而为,就是在突破点参与。股价在一段时间内(比如三个月),处于箱体运行中,这个阶段就是一个换手的动作,很多不坚定的投资者不了股价反反复复的折磨会选择清仓出局,一旦股价突破平台,并进行回踩箱体上沿确认,一般会进入新的上升趋势,就可以顺势而为跟进。

比如下面这只股票,2018年10月到2019年2月间,股价涨涨跌跌,一直在一个箱体内波动,之后放量突破,进入上升趋势中,此时就可以称得上是顺势而为。

同样的,这种“右侧交易”也有缺点,就是无法买在最低点,当股价形成上升趋势时已经涨了不少,可能买入后继续上涨账面浮盈,但由于贪心没有卖掉,股价开始掉头向上快速下跌,就容易被套住。

顺势而为不但体现在买,还体现在卖。如果股票向上突破,或形成上升趋势,顺势而为就是做多参与。而当股票向下突破,或形成下降势势,在不能做空的情况下,顺势而为就是选择空仓观望。

在技术面上,也有很多人崇尚“左侧交易”,认为股价波动存在“物极必反”的规律,上涨之后会下跌,下跌之后会上涨,反复循环。所以选择连续下跌很久,跌幅较大的个股,在不断低迷下跌中分批买入,一直买到底部到来出现反转,一波大涨行情就可以获利出局。

顺势而为主要是通过参与“上升”周期获利,躲开“下降”周期回避风险,可以从基本面和技术面两个角度来把握顺势而为的机会,但这并非绝对,市场中亦有很多人崇尚逆向投资,主要还是需要自己的思维方式选择适合自己的投资策略,并没有对错之分。

然后,部分人会尝试用一些理念指导、固定、均匀化自己的交易以抵消风险,他们采用一些超能力预测、算卦、科学、数学之类的方法指导自己的交易,哲学也是其中的一种,算是最后的一种。

我那时搞交易、初衷不是赚钱,是因为学过一点哲学方面的东西有些心得,需要一个东西验证自己的理论想法、理想的验证事物必须不断产生不可预测的随机事件供我实验。开始用硬币,但是用硬币产生随机数很费劲,我改用扑克,好一点了,仍然简陋。后来我想到金融投机市场,能够源源不断产生随机事件供我验证,于是,我入行了。

一个人可以凭感觉交易,也可以凭数学、哲学交易。但是到了最后,你会发现一切都是虚幻的。什么科学哲学、什么数学和钱,都是假的。

你只能凭爱交易。

爱怎么能用来指导交易呢,爱不仅能用来指导交易,还能用来指导一切事情,甚至可以说,这世界上的一切事情,最终的指导方针:只有爱。其他一切的一切,都是浮云。

可能看官们都烦了,着急知道这爱,是如何指导交易的。不急,现在就告诉你们。

爱你们的仓位

你什么也不用做,只要开仓就好。什么也不用会,只要爱你们的仓位就好。万物有灵,仓位也有生命,如果你爱你的仓位,就像爱你最亲密的人。如果你爱你的仓位,你怎忍心轻易结束它?打开交易软件,开仓吧,然后设置一个止损,如果你要你所爱的活的够久,相信你不会设一个太小的止损。然后与她相伴,看着他出生、长大、健壮、衰老、死亡。

死亡——一切生命都会死,一切的东西都将归于尘土,你的仓位也如此。但她绝不后悔,因为从生到死,你陪伴了它的一生。她来的时候,你付出了,她走的时候,你失去了。这是自然规律。不过,她给你留下了一些东西——钱

你当然可以怀念她,找个地方祭奠她,然后,擦干眼泪,一切重新开始。开仓、止损,再开仓、再止损。宇宙就是这么循环往复的。不仅是仓位,尝试去爱你的生活,爱你周围的、或者遥远星空的一切。这绝对是你后半生值得做的唯一一件事。

有爱,你就有一切。无爱,你会失去一切。

OK,大家看的很累,什么?你说让那些该死的数学哲学和爱滚远些,老子要的只是钱。

所以让我简单点,尽可能长的持仓,是你盈利的本质。(在不要你命的情况下尽可能的长)

看高手低手的分别只有一个,持仓多久、或者说交易频繁吗?

无爱的你,能做到吗?

爱是恒久忍耐,又有恩慈;爱是不嫉妒;爱是不自夸,不张狂,不作害羞的事,不求自己的益处,不轻易发怒,不计算人的恶,不喜欢不义,只喜欢真理;凡事包容,凡事相信,凡事盼望,凡事忍耐,爱是永不止息。

交易者一定要正确理解交易。要清楚持仓和交易是两回事。交易是个动词,是个动作的话,那就很多时候在有意为之,频繁为之。世界上绝大多数人如果不在交易就感到不自在,不在频繁进出场就不显得自己是有本事的操盘者,不每天死盯着行情自作聪明的分析和买卖,好像就不能表现出自己的睿智似地。

持仓是无为而为,他的仓位盈利的数字每时每刻都在跟随着行情趋势的变动而变动,但他的心和手从来不会过多的担忧或轻易变更他的头寸。趋势完成了,价格运动形态会告诉他应该把利润收进囊中了,这个时候,他才自然而然的收获自己的仓单,至于下一单是否进场,如何进场,何时进场,那要看价格本身走势以及他的工作和休闲的时间安排了,而盈利的机会,总是无处不在。但说来也怪,如此简单的盈利方式,投资者或交易者们总是不能做得到,原因何在?怕还是老子说的那样吧,真的盈利者是在“大智若愚”的守静处柔之中,而那些拥有“交易的快感”的“奋斗者”们却在“大愚若智”的买卖折腾之中。

2021-09-07

2021-05-03

2021-07-11

2021-07-19

请有经验的同学介绍介绍,把一只股票成本做成负数,然后长久拿着的好处和坏处?

2021-05-21

2021-09-26

2021-08-16

2021-10-21

2021-08-18

2021-09-29