发表自话题:期货为什么一直亏损

谢!

早年刚入行,正值各种高杠杆交易“黑平台”野蛮生长的时期,很多参与者要么是爆仓离场,要么是亏到做不下去而抱憾离场,总之最终就没有几个能真正盈利而退的。

那时我开始思考一个问题:如果和“亏货”们反向操作,赢面是否会变得很大呢?毕竟玩高杠杆博弈的散户十个有九点九个最终都是亏得不像样子的。一直身边也有朋友问到类似的问题,不妨适当展开聊聊。

赢面不均等原理

为了求证从身边抓个稳定亏损的“亏货”与他反过来做交易是否能稳定盈利,我们先来搞清楚投机博弈为什么永远都是亏损者占多数这个问题。

从纯概率的角度看,投机博弈应该有一半交易者赚钱、一半交易者亏钱才合理。但是为什么永远都是大部分人在亏钱呢?深入解释这种现象需要很大篇幅,交易真经其它文章里已经有详细论述,本文仅从策略和人性角度做简单分析。

客观分析一个行为的结果,首先要搞清楚动机是什么。赚钱就是投机博弈的原始动机。进一步分析,是什么因素让一个交易者感觉自己参与博弈可以赚到钱呢?

❶ 比如以小博大,炒“非农数据”可以一夜翻几倍等等;

❷ 又比如,听说朋友炒股炒期货等赚了很多钱等等。

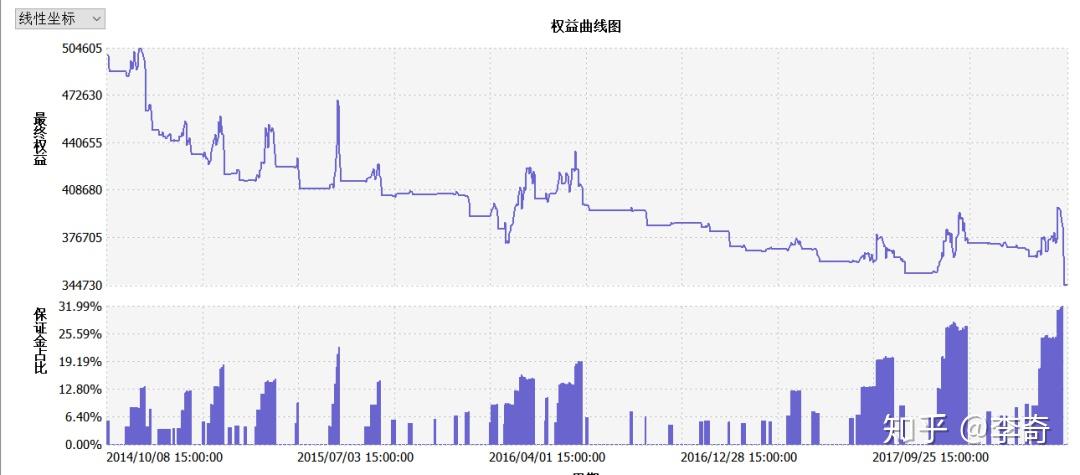

理论上看,很多带杠杆的交易品种的确潜在年化收益率过万倍的机会。为了直观说明问题,这里使用一套激进策略在期货品种上做十年的测试,见下图。

策略的理论年化收益远超十万倍,反之理论年化亏损超十万倍的概率也是同等的。所以说极少交易者能在短期内成就过万倍的盈利是有科学依据的。当然,有人在短期折腾之后站上楼顶纵身一跃也是合情合理的。

追逐利润是资本的本能。马克思在《资本论》中曾引用邓宁格的话描述资本是如何疯狂追逐利润的:一有适当的利润资本就会非常胆壮起来。只要有10%的利润它就会到处被人使用;有20%就会活泼起来;有50%就会引起积极的冒险;有100%就会使人不顾一切法律;有300%就会使人不怕犯罪甚至不怕绞首的危险。

再结合上面的策略测试结果,就不难理解为什么投机交易活动能长盛不衰。运用手头的本钱去追逐潜在的巨大的回报预期,甚至可以不劳而获。这就是很多交易者参悟博弈的充分理由。

进一步分析盈利者和亏损者的概率分布不对等问题。

❶ 多数交易者骨子里认为自己的能力随随便便就能在市场上捞钱,而专业的交易则认为世界上没有随随便便就能捞到的钱。

❷ 多数交易者都将精力放在如何搞到几套万能的战法上(等于搞个印钞机),而专业的交易者则认为尽量避免掉进坑里才是交易的头等大事(风险控制)。

正是因为多数交易者都认为自己不笨,导致整个市场上绝大多数都是自认为“很聪明的交易者” ,而科学的交易系统正是反着“聪明的交易者” 的群体行为特征开发的。

人通常都是短视性动物,很容易因为眼前巨大的潜在机会冲晕头脑,淡化了风险管理意识。一旦风险管理做不到位,必然会出问题。在之前的文章里曾经举过一个例子:

0.9^63=0.001

0.8^30=0.001

0.7^19=0.001

0.6^13=0.001

0.5^10=0.001

持续进行63次胜率90%的生死博弈最后生还的机会是千分之一,如果胜率为50%则在第10次时生还率千分之一。虽然投机交易不是非生即死的博弈,但是在时间及诸多风险因素面前,缺乏持续风险控制能力的多数散户注定是“韭菜”的宿命。

趋利和避害是生存本能的一体两面呈现,但是要在利害关系之间取得平衡,这对于交易者的认知维度已经上升到格局和谋略层面。格局和谋略一直都是稀缺资源,所以投机博弈必定是多数人在亏钱。这就是导致投机参与者的赢面分布不均等的根本原因,俗称二八定律。

至此,不难理解为什么做投机交易的人十有八九最终都是以亏钱收场。那么机会来了,我们从身边随便抓一个交易者,并且和他反向做交易,最终是否十有八九的可能性能实现盈利呢?

投机博弈的反人性本质

可以肯定的说,在交易行为上和多数“聪明的交易者”反过来就是建立优秀交易系统的准确入口。但是这里的“反过来”并不是指将“亏货”的买卖信号反过来执行。一套亏损策略即使反过来做也很有可能是亏的结果。直接举例会更加容易理解。

例 一 下图是常见的普通双均线策略测试,即常说的金叉做多、死叉做空策略。(平均持仓时间在一两天之内)

这稳定亏损的结果,可以说明该策略的表现简直糟糕透了。如果按照这个策略的交易信号反向严格操作,是否会得到稳定盈利的效果呢?见下图:

虽然01策略有着稳定亏损的表现,但是反向执行的02策略也是不堪入目的爆仓结局。(明细表的第一栏出信号价格是2932,因为图01和图02的测试结果均考虑了两个点的滑点损耗,所以多头成交价是2934,空头的成交价是2930。其它栏以此类推。)

由此可见,稳定亏损的短线策略即使严格反向执行也是亏损的结果,其中主要原因是实际交易中会产生手续费和滑点等损耗。这也是为什么很多做量化的朋友想做一条漂亮的曲线很容易,但想做一个有适应性的策略却很困难的原因。(注:滑点损耗的设置要根据具体策略而定,并非所有角度的策略都需要考虑滑点损耗,有的策略甚至要考虑数百个点的滑点损耗,有的则只需一两个点。)

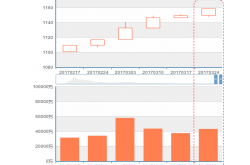

例 二 常规突破策略测试(海龟交易法则)。下图是原生海龟交易法则在PTA品种日线级别上进行测试的表现情况。(时间跨度2006年12月份至今)

接近十四年的时间跨度,有着如此突出的长期正向收益表现。可见一套经历时间考验依然受人追捧的交易理论自然有它的过人之处,不得不佩服创造出这些举世闻名交易理论的大师们。

像道氏理论、波浪理论、江恩理论、缠论等等,很多交易理论之所以能够闻名遐迩是有道理的。(注:本文的策略仅作举例分析问题使用,不具备独立专业论证能力者切勿盲目以此作为入市操作的依据。)

在上图的原生海龟策略测试中,2014年10月至2018年6月一直处于权益回撤状态,所以我们专门抽取这个亏损的时间段,按照反海龟思路进行测试(将原策略的首仓条件反向执行,其它条件相同)。见下图:

这个测试结果表明,即使是在原策略亏损的时间段里进行反向交易,最终亏损的可能性还是很大的。

至于为什么会出现这样的结果,解释起来会比例一策略反向操作失败的原因更加复杂。简单来说,交易系统却涉及到全方位的逻辑辩证,所以针对不同的交易策略必须从具体逻辑层面才能说明客观原因。

总之,在任何时候将一个普适性较强的策略反过来做都是不理性的。下图是将海龟交易法则反向操作应用在PTA品种日线级别上的长期测试结果。(时间跨度2006年12月份至今)

通过以上两例子的分析结果,可以得出结论:企图找一个“亏货”并且简单地和他反向做交易的思路是行不通的。虽然机构常用反向交易作为一种对冲风险的手段,但是那已经不属于简单的反向操作范畴。

还有一种情况,有的做市商会利用反向操作手段谋求更激进的预期收益。比如,根据散户对手总体头寸方向差额的动态情况做反向交易。具体情况比较复杂,下面用“赌马”博采做比喻说明。

村里的大姨妈、三叔公等一众人是我的稳定客户,他们都在我这里下注。经历了时间的沉淀,我对他们博采的赢面情况已经相当了解,于是我开始不满足抽佣的这点收入,选择自己做个小庄。

有一天我的经验更丰富了,发现还可以通过另外一种手段赚到更多的钱。因为长期下来在我这里玩的一众客户多数情况都是亏钱的,所以我是否可以和他们反向押一些注呢?

但是还有一个问题,如果我只和大姨妈一个人反向押注风险是比较大的,因为有时候她会踩狗屎运赌对了。不过长期下来十赌九输,从这一众客户的总体表现来看,稳定亏钱的概率却是非常大的。

只要计算出他们总体下注方向的具体差额,并且根据这个差额的方向反过来下注,那么就利用了他们总体输钱的大概率这个事实来指导我的下注操作,从而大大增加赢面。

做市商和客户反过来操作的原理基本如上,不过计算过程复杂得多。即使很大的做市商进行这种操作也需要专业的部门来进行,如果操作不当风险还不小,而且做市失败的例子并不鲜见。这进一步说明,作为小散想找个稳定亏损的“亏货”和他反过来做交易的思路是不靠谱的。

说到最后,因为你能想到的办法其它人也能想到,所以投机博弈的本质终归还是人性的博弈。无论是与“亏货”反过来操作,还是采用其它交易理论做交易,想要稳定地从对手口袋里掏钱都不是一件简单的事情。

下一篇:期货交易,一直亏损该怎么办?

2021-09-07

2021-05-03

2021-07-11

2021-07-19

请有经验的同学介绍介绍,把一只股票成本做成负数,然后长久拿着的好处和坏处?

2021-05-21

2021-09-26

2021-08-16

2021-10-21

2021-08-18

2021-09-29