发表自话题:我在家全职炒股10年了

美国船王哈利曾对儿子小哈利说:“等你到了23岁,我就将公司的财政大权交给你。”谁想,儿子23岁生日这天,老哈利却将儿子带进了赌场。老哈利给了小哈利2000美元,让小哈利熟悉牌桌上的伎俩,并告诉他无论如何不能把钱输光。

小哈利连连点头,老哈利还是不放心,反复叮嘱儿子一定要剩下500美元。小哈利拍着胸脯答应下来。然而,年轻的小哈利很快赌红了眼,把父亲的话忘了个一干二 净,最终输得一分不剩!走出赌场,小哈利十分沮丧,说他本以为最后那两把能赚回来,那时他手上的牌正在开始好转,没想到却输得更惨。

老哈利说:你还要再进赌场,不过本钱我不能再给你需要你自己去挣。小哈利用了一个月时间去打工,挣到了700美元。当他再次走进赌场,他给自己定下了规矩:只能输掉一半的钱,到了只剩一半时他一定离开牌桌。

然而,小哈利又一次失败了。

当他输掉一半的钱时,脚下就像被钉了钉子般无法动弹。他没能坚守住自己的原则,再次把钱全都压了上去,还是输个精光。老哈利则在一旁看着一言不发。走出赌场,小哈利对父亲说:他再也不想进赌场了,因为他的性格只会让他把最后一分钱都输光,他注定是个输家。

谁知老哈利却不以为然,他坚持要小哈利再进赌场。老哈利说:赌场是世界上博弈最激烈、最无情、最残酷的地方,人生亦如赌场,你怎么能不继续呢?

小哈利只好再去打短工。

他第三次走进赌场已是半年以后的事了。这一次,他的运气还是不佳又是一场输局。但他吸取了以往的教训,冷静了许多,沉稳了许多,当钱输到一半时,他毅然决然地走出了赌场。虽然他还是输掉了一半,但在心里,他却有了一种赢的感觉,因为这一次他战胜了自己!

老哈利看出了儿子的喜悦,他对儿子说:“你以为你走进赌场,是为了赢谁?你是要先赢你自己!控制住你自己,你才能做天下真正的赢家。”

从此以后,小哈利每次走进赌场,都给自己制定一个界线,在输掉10%时他一定会退出牌桌。再往后,熟悉了赌场的小哈利竟然开始赢了:他不但保住了本钱,而且还赢了几百美元!这时,站在一旁的父亲警告他,现在应该马上离开赌桌。

可头一次这么顺风顺水,小哈利哪儿舍得走?几把下来他果然又赢了一些钱,眼看手上的钱就要翻倍 — 这可是他从没有遇到过的场面,小哈利无比兴奋!谁知,就在此时形势急转直下,几个对手大大增加了赌注,只两把,小哈利又输得精光…从天堂瞬间跌落地 狱的小哈利惊出了一身冷汗,他这才想起父亲的忠告。

如果当时他能听从父亲的话离开,他将会是一个赢家。可惜,他错过了赢的机会,又一次做了输家。

一年以后,老哈利再去赌场时,小哈利俨然已经成了一个像模像样的老手,输赢都控制在10%以内。不管输到10%,或者赢到10%,他都会坚决离场,即使在最顺的时候他也不会纠缠!老哈利激动不已 ── 因为他知道,在这个世上,能在赢时退场的人才是真正的赢家。

老哈利毅然决定,将上百亿的公司财政大权交给小哈利。听到这突然的任命,小哈利倍感吃惊:“我还不懂公司业务呢!。”老哈利却一脸轻松地说:“业务不过是小事。世上多少人失败,不是因为不懂业务,而是控制不了自己的情绪和欲望!”

老哈利很清楚:能够控制情绪和欲望,往往意味着掌控了成功的主动权。

船王哈利训子秘诀:能在赢时退场的人,才是真正的赢家。

专职炒股能养家糊口吗?

对于绝大多数人来说专职炒股肯定是无法养家糊口的。以我15多年的炒股经验感觉能够专职炒股养家成功的人是万里挑一的。我估计一个证券营业部里的所有股民都很难找出几个有这能力的。如果你真有这能力,你就完全可以担当任何一家基金公司的经理!而实际上,很多基金公司经理如果离职后,在家依靠 自己专业炒股的收入都不一定能养的起家。

看到这里,有的股民就会很不服气。他们认为自己一个月就获利10%甚至20%以上,只要资金够大专职炒股不成问题。

很多股民有这种想法是因为他们只看了自己炒股成绩比较好的这段时间,而没有从10年、20年甚至更长时间的整体炒股业绩上来考虑。炒股不足5年的股民是没有资格说自己水平如何如何好的,因为你没有经历过几次牛熊行情。短短的几年你的炒股盈利,极有可能是运气使然。并不能证明你什么。如果你炒股10年了,你的10年收益略盈利,那你的炒股水平也是很一般的,因为10年物价都涨成什么样了?去除物价因素,你实际上是亏损的。这样的成绩怎么能专职炒股养家呢?据我观察,像我这样的炒了20多年的老股民能自己炒股养家的少之又少。如果你炒股15年了,在最近的几年依然没有能在市场头部全身而退,那么你可就真的不适合炒股了。更别说指望炒股养家了。15年的牛熊轮回,你都没有能吸引教训。。。很显然要么你悟性太差,要么你大多数时间都不在股市上而造成你实际上的炒股时间远没有15年那么长。

专职在家炒股成功需要同时满足下面几个条件:

1 个人有100万元以上的专用炒股资金或夫妻另一方有工作能维持生活开支。

为什么要有100多万元的炒股资金呢?我在专职炒股需要多少资金才能不用上班养家糊口中谈过了这个问题,大略的计算了下需要至少100多万元。当然,如果夫妻另一方有工作收入,只是夫妻中一个人专职炒股就无须这么多资金了,几十万元足够了。

2 有10年以上炒股经历并且10年内总成绩在盈利3倍以上

如果股民朋友能达到这个盈利水平,说明你平均每年都能获利10%以上!这个水平足以笑傲股市,比巴菲特也逊色不了多少。有这种盈利能力足可以养家。要注意,我这里说的是要用10年以上的时间来证明。在股市10年时间了 依然还能有3倍以上盈利和半年赚3倍是完全不同的!半年赚3倍,你极可能是运气,也更可能在一二年内亏损回去,因为缺少时间的验证。10年以上获利3倍是经历了很多风风雨雨,历经了很多牛熊市场考验的胜果,是值得依赖的。

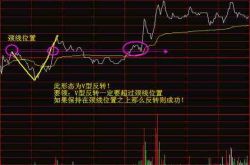

MACD指标四大买入原则:

1)、MACD指标二个金叉的间距时间越短越好,往往在一个月内为最佳,时间短说明盘中的主力人为制造股价波动的迹象明确,便于投资者确认机会;

2)、MACD指标第二个金叉的位置比第一个金叉的位置越高越好,第二个金叉的位置比第一个金叉的位置高说明股价后期上攻的力度要大;

3)、MACD指标第二个金叉一旦形成,投资者就可以入场进行操作,特别是当股价放量上涨的时候,投资者必须要入场进行积极的追涨操作;

4)、MACD指标底部双金叉出现在股价大幅下跌以后成功率最高,特别是指数同期也出现连续的下跌走势。

在实践中,MACD成功获利主要靠三种战法:一是抓主要趋势,二是在高位逃顶,三是在低位抄底。下面一一介绍着这些战法。

第一战法:MACD抄底战法。这一战法有4个条件需要满足。

(1)股价经过一波下跌后反弹;

(2)股价再次下跌创新低;

(3)MACD白线低点不创新低;

(4)MACD金叉确认底背离即买入信号。

操作要点:MACD金叉确认底背离即可买入。

安信信托在2015年1月份股价大跌后,2月份小幅反弹,3月份再创新低,但是MACD指标在白线在1月底2月初的低点后,没有再创新低,随后白线上穿黄线后,渐渐呈现底背离,确认买入信号。具体详见下图。

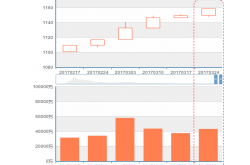

第二战法:MACD抓趋势战法。这一战法有4个条件需要满足。

(1)经过一波上涨后调整;

(2)股价调整不破前低;

(3) MACD在略高于0轴位置金叉;

(4)出中阳线即买入信号。

操作要点:MACD在略高于0轴位置金叉出中阳线即可买入。

安信信托在2016年7-8月份股价有一波较大的涨幅,在9月份股价开始回调,回调不破前边的低点,MACD在0轴上方金叉,很快股价在9月27、28日出现中阳线,出现买入点,随后股价再次展开一波上升行情。具体详见下图。

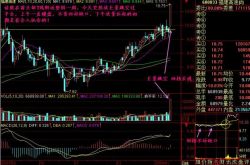

第三战法:MACD逃顶战法。这一战法也需要有4个条件来满足。

(1)经过一波上涨后调整;

(2)股价第二波上涨创新高;

(3)MACD白线高点未创新高;

(4)MACD死叉确认顶背离即卖出信号。

操作要点:MACD死叉确认顶背离即可卖出。

安信信托在2016年7-8月份股价展开第一波上涨,在9月份股价开始回调,10-12月份展开第二波上涨,股价在12月9日创新高,但是MACD指标的白线没有创出新高,很快MACD黄白线在低位就死叉了,从而呈现出顶背离,出现卖出信号。具体详见下图。

除了上面三种战法我们还要了解下:连续二次翻红买入法

“MACD二次翻红”这种形态出现后,股价企稳回升的概率较大,具有较大的实战价值。

使用法则:满足“MACD连续二次翻红”的个股往往会有非常好的上涨行情,所谓MACD连续二次翻红,是指MACD第一次出现红柱后,还没有等红柱缩没变绿便再次放大其红柱,这是利用MACD选强势股的关键,也是介入的最佳买点。特别是前期下跌时间长、下跌幅度大的个股,一旦出现“MACD连续二次翻红”形态,股价企稳回升的概率较大。

一、短时间内的盈利,只是一个“诱惑”,往往“诱惑”的背后,会是陷阱。

一般而言,成为职业股民的人会告诉你他是失败的吗?绝大多数的职业股民都不会,更加不会将亏损的幅度告诉你。

当然,如果你有着成为职业股民的期望,或许也听不进去失败的故事,更多的则是期望听到更多成功的案例,好促使自己成为一名出色的职业股民。

在整个过程,特别是牛市期间,大家看到的基本都是盈利的信息,甚至是一年一倍、五年百倍的成功案例。

可以,这就是一个“诱惑”,是自己内心对于财富的一种渴望,更是对于自由行业的渴望。换句话说,成为职业股民就是一个心理上的寄托。

而这种寄托式的成为职业股民,能够实现成功吗?

大概率是不能的。为什么?

从一开始对于股市的认知就是“暴利”“大幅盈利”“牛市”“上涨”。但是,对于股市有着正确的观点吗?

并没有。错误的观点,可能在某些阶段,特别是牛市能够实现财富的骤增,但一定不会是持续的。因为,对于股市的认识,并没有随着时间的增长而增加。

在接触的很多投资者,绝大多数的现象就是,投资于股市的时间在拉长,但是认识仅仅是局限于股市,并不会上升至市场经济。

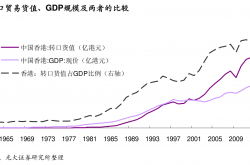

真正影响股市涨跌的却是市场经济的经济呈现,并且股市有着“市场经济晴雨表”的称号。

当然,从初识到认识,这种对于股市的“第一印象”,很难发生改变。

二、普通投资者没有详细计算所需要的本金以及能够在股市中实现的回报率有多少。

一年在股市中实现100%,还是50%?往往投资者看到的是账面盈利以及投资期间的盈利,并不是能够稳定盈利的数据,存在误导性。

比如投资了一家上市公司,短时间内有着大幅的盈利。那么,这是你投资技巧上的应用还是对于股市认识的结果?

可能就是一次碰运气的投资。那么,这样的投资能够作为未来股市实现盈利的标准吗?

并不能。

从股市的角度讲,成功的投资者,年复合盈利水平约在8%-13%。当然,这种水平的盈利,只有5%的投资者能够实现。

如果成为职业股民,实现的概率会提高,但也只有靠自己对于股市的实践才能够达到。也就是说,能不能过达到这个水平,还是一个未知。

那么,我们再来看其他成本。

如果是一个人,生活成本很低。但是,一个家庭呢?一年可能支付的生活成本就达到10万元。

那么,对应8%-13%的年化收益率,需要多少本金才能够达到呢?

需要77万-125万元。那么,对应着的50万本金,就不能很好的成为职业股民。

很多投资者,认为自己能够一年实现100%、200%的盈利,也仅仅是阶段性,并不是所有的时间,还有着一定的运气成分在其中。

年复合收益率能够达到8%-13%,已经是很好的水平。沃伦·巴菲特的年复合收益率约为23%。所以,要想想每提升一个百分点,其实是很难。

总结:还是坚持在自己的岗位工作比较合适,成为职业股民的风险太大。

克服恐惧与贪婪

我们已经解释过痛苦和愉快的情绪是如何刺激我们做不同的决定,下面我们讨论一下跟这两个词有关的两种情绪:恐惧与贪婪。我们害怕亏损所带来的痛苦,所以我们逃避;我们因交易获利而感到欣喜,所以我们变得贪婪。现在我们来研究这些情绪在交易中如何影响我们以及如何克服他们。

这两种情绪之中更有威力的是恐惧。大多数人不会在高价位买入股票的一个原因就是恐惧。绝大部分的业余交易者都会觉得在一年中股价的最低点买入比较心安理得,而不愿在最高价买入。这种行为可以用交易者的一种心态来解释,他们想:“如果我在股价高的时候买入,那么它可能会下跌,所以我要等它再跌一点的时候再买入。”这就是恐惧的情绪在影响你。如果当你在等待某只股票下跌的时候思考你该做些什么,其实你是在等待卖家们去控制该股。为了让股价下跌,卖家们必须控制股价。相反地,如果是买家控制住股市,那么股价就会上涨。所以,你才会买一只正在下跌的股票。

将这种思维方式与职业交易者的思维方式作一个对比,你会发现季度交易者们会理所当然地在高价位买入股票,因为他们想的是在高价位买入在更高的价位卖出。换句话说,当买家控制股市时买入股票,你就买入了一只正在上涨的股票。处在上涨模式里的股票会持续上涨到新的价位。如果一只股票从它的最低点开始上涨,那么它会一路上涨!如果职业交易者看出某只股票已经以一种较稳定的趋势在上涨,那么他们会对自己的决定更加有信心,因为这只股票有很大的机会继续上涨。如果他们做错了决定,在他们买入之后股价一直下跌,那么他们会立刻退出,这样只会有少部分的亏损,然后转向下一只股票。成功交易者的策略都非常简单:买入上涨的股票,卖出下跌的股票。这是再简单不过的了。

我们观察到交易新手另外一个特征,那就是因为恐惧而作过多的市场分析。当你对自己的专业知识、策略以及选股能力不确定的时候,你会不断地质疑自己。这种恐惧会驱使你不敢向前,回去不停地查询更多的企业资料。你也许会深入研究企业的财政报告,多次核实企业收益,或者苦心研究更多的分析报告,看看有没有任何反对你买入该企业股票的理由。在你得出结果之前,你已经花了太多的时间在分析、研究报告上面,而这段时间股票已经在上涨了。然后你又下这样的结论:“现在价位太高了,还是再等等,看看会发生什么。”

你有没有听过一句老话:“过多的准备就是停滞不前的表现。”这是真的,这种停滞不前的根本原因就是恐惧。也许你曾经在高价位买入但是你遭受到亏损,你害怕这样的事情再次发生,所以你克制自己不去看任何一只股票的年度最高价位,你的反应就像一个曾经被火炉烫伤的小孩。所有的小孩在被火炉烫伤之后,都不会再靠近它。这种自然反应是人体自我保护系统的一部分。当我们经历痛苦的时候,我们会从中吸取教训。每当我们感到痛苦,大脑中就会回想起曾经让我们痛苦的那件事,然后将那个记忆转化成恐惧来限制我们的行为模式。其实,这不过是条件反射。

贪婪也让我们的行为向不好的方向发展,如果你通过买卖某只股票尝到获利的甜头,在你卖出之后不久它又持续上涨到更高的价位,如果你经历过这些,你就会明白我们这里所说的是什么了。一旦你尝到了甜头,你就会想一次又一次地尝试。不幸的是,这些让你全垒打的交易只是偶尔会出现一次。但是在你尝过这些甜头之后,你最后会进入到一种模式,将亏损的股票持有过久。

人们长时间持有一只亏损股票的另一个原因是:贪婪的心让他们相信这只下跌的股票不久就会回升,并且像其他盈利的股票一样一发不可收拾地上涨。如果你不小心一点,这种危险的行为方式最终会让你付出金钱代价,就好像在拉斯维加斯赌场里玩老虎机一样。我们经常去拉斯维加斯游览,并且在财经和交易节目里进行演讲。我们每次都会非常的惊奇那些老虎机是如何让人们不能自拔的。我们假设人们知道大部分赢的机会都是在赌场这一边的,但是还是有成千上万的人为了赢一大笔奖金,在那里坐上好几个小时不停地往机器里投硬币。

如果你上大学的时候读过心理学课程,你可能会记得一个叫伊万·巴甫洛夫的人。1904年,伊万·巴甫洛夫因在消化生理学方面的出色成果荣获诺贝尔生理学和医学奖。他用自己的狗做研究,证明了我们的神经系统如何引发某些条件反射的行为。这让他成为家喻户晓的人物。巴甫洛夫的狗与拉斯维加斯的赌博者有着不可思议的相似之外,而且从一位交易者变成一位赌博者不用花很长的时间。你不用急着否定赌城赌客的行为模式与市场交易者行为模式之间的联系,别忘了愉快与贪婪是相似的。基本上这两种情绪只会驱使我们做出一些有害于自己的行为,而并非能帮助自己。这一点非常重要,你一定要了解:如果你忽视这个事实,出乎你意料的是,你最终可能会把自己的资金赌光。

巴甫洛夫的研究涉及节拍器和狗的食物。每次他给实验的狗喂食时,小狗都会分泌唾液,唾液滴到节拍器上发出响声。那些小狗本来只会在看到食物或者吃食物的时候才会分泌唾液,但过了一段时间之后,它们一听见节拍器响,就开始分泌唾液了。巴甫洛夫还发现,就算没有食物,只要他摇一摇铃,小狗同样会分泌唾液。1903年,他将这一研究成果公诸于世,并且命名为条件反射。这与先天反射大不相同,当小孩碰触到烫的火炉时做出的反应就是先天反射。这种痛苦让小孩子收到教训,学到了宝贵的一课。巴甫洛夫称这种学习过程为条件作用,他还发现在节拍器的响声中,如果反复应用条件刺激而不给予非条件刺激强化,条件反射就会逐渐减弱。换句话说,如果节拍器反复响起,却没有任何食物出现,那么小狗分泌的唾液会一次比一次少,最后他们会对节拍器的响声没有任何反应。

你能看出巴甫洛夫的小狗与在都城玩老虎机的赌客有什么相似之处吗?赌场让赌客在里面赌博就像巴甫洛夫拿小狗做实验一样。赌客认为将钱投入老虎机里的这种行为会得到奖励,一些硬币会从老虎机里掉出来作为你赢得游戏的奖励。当硬币掉入硬币盒里的时候,铃声响了,你继续投钱的动作。过了一会之后,你又赢得了一些硬币,更多的铃声响起,但是这一次赌客的钱就不够了。

随着时间的推移,赢得少量的硬币导致了赌客认为他会继续赢得奖励,他开始垂涎欲滴。就算没有奖励,他仍然分泌着他的欲望,这就像巴甫洛夫的小狗一样。这与有些交易者就算没有盈利,仍然会持有亏损股票的原因是一样的。贪婪驱使着我们一直手持亏损的股票,如果我们继续被贪婪的欲望控制着,事情会朝两种趋势发展,但结果是相同的。亏损带来的痛苦让你不堪重负,于是你不再持有股票,或者你会把钱亏光,最后爆仓出局。

那么如何逃出这个邪恶的圈套呢?第一步,当你犯错误时一定要承认,然后要退出一次又一次让你亏损的股票的交易。刚开始的时候这会很难,因为大多数的人犯错时都不愿意承认。事实上,很多交易者都认为他们必须回去交易,战胜市场,因为他们赚来的利润都亏损了,这已经变成了他们与股市之间的某种斗争。他们的新目标并不是赚取利润,而是将他们亏损的部分赚回来。如果他们有足够的运气等到股价升回到盈亏平衡点,那么他们会感觉自己像赢家。一旦你意识到做错了决定,交易开始亏损,你完全可以重新选股进行交易。

标签组:[股票] [投资] [中国股市] [炒股技巧] [股民] [macd指标] [macd] [macd金叉] [股票战法] [哈利]

2021-09-07

2021-05-03

2021-07-11

2021-07-19

请有经验的同学介绍介绍,把一只股票成本做成负数,然后长久拿着的好处和坏处?

2021-05-21

2021-09-26

2021-08-16

2021-10-21

2021-08-18

2021-09-29