发表自话题:怎么分析一只股票值不值得买

股票作为一个情绪市场指标、企业的融资工具。

向上连接了公司经营情况,向下是各类衍生投资产品为我们带来收益,如基金、可转债等。

所以,想要在投资理财领域有所突破,就必须学习判断一只股票的优劣。

不走K线技术流,而是回归本质:

分析一只股票就是分析公司的经营。

多多将围绕以下三个问题展开:

1、公司靠什么赚钱?

2、赚钱赚得多吗?

3、以后还能继续赚钱吗?

这三个问题看似简单,但要说透十分不易,建议收藏再看。

一、公司靠什么赚钱?

本质上在问,这只股票背后的公司主营业务是什么?

主营业务也就是一家公司主要的收入来源。

例如苹果公司,主营业务是手机销售,公司54.7%的收入来源于卖iPhnoe,其次才是服务费、电脑、iPad等副业。

所以在分析苹果公司的经营时,主要看它财报里的手机销量。销量增长,则股价必然大涨;销量下跌,则股价必然出现波动。

其次,不仅要知道公司卖什么,还要知道公司是怎么卖的。

即分析公司的商业模式。

一个成功的商业模式,能让一种平凡的商品大卖特卖。

例如,这两年特别火爆的“盲盒”营销模式。

有一家叫泡泡玛特的玩具公司,主营业务是卖各种塑料玩具公仔。市场上卖塑料玩具早已不稀奇,竞争激烈,使得其初期连续三年亏损差点倒闭。

而近几年,他们发展出IP + 玩具 + 抽奖的“盲盒”销售模式,打通设计、生产、零售、二手等上下游渠道,搭建出一个极富竞争力的产销系统。

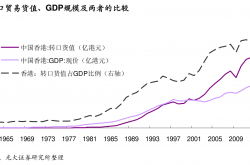

资料来源:亿欧智库-潮玩市场产业链

使得原本成本价仅15元的塑料玩具,在市场上能卖到59元。理论上每卖出一个玩具就能净赚44元,之前财报显示公司毛利润高达近60%。

1年之内,让公司扭亏为盈。

两年之内,玩具的销量翻了140倍,利润暴涨281倍,每年盈利数亿美元。

该公司在新三板停牌后,近期貌似要冲击港股,颇有种意气风发的感觉。

主营业务 + 商业模式构成了一家公司主要竞争力。

一家公司想要在自身的赛道取得一定的成功,首先是靠独特的产品吸引用户。

这在技术含量较高的公司尤为重要,产品越强则越能立于不败之地,例如华为在通信、软件等技术上的专利壁垒。

如果产品技术含量一般,或者市场竞争白热化短时间无法从技术上突破,则要去看公司的商业模式。

这种商业模式可以是独一无二的品牌,如贵州茅台;也可以是强有力的供应链,如格力电器;还可以是两者的结合,如苹果公司。

最终把自己的产品卖得又多又好,利润长期稳定,才是一家好公司、一只好股票。

二、公司赚钱赚得多吗?

一家公司实现盈利往往只是公司投资价值的起点。

每个人买一家公司的股票,最终目的都是想从这家公司挣钱。

公司钱赚得多不多,扣除成本,能留给投资者多少钱,才是我们的核心问题。

以下将从最核心的企业财报开始,从内往外拓展,教大家判断一家公司的赚钱能力。

首先教大家从财报里找投资与收益比:净资产收益率(ROE)。

公式如下:

净资产收益率(ROE)= 净利率÷净资产

净利润就是扣除经营成本之后,公司的经营收入。

净资产就是扣除负债后,公司账面上还剩多少钱。

两者计算结果即表示:我们每投资一元钱,能产生多少元的收益。

一家企业净资产收益率(ROE)越高,则说明他们的赚钱能力越强。

公司长期年均ROE高,说明公司发展稳定、前景广阔、稳赚不赔。

以贵州茅台为例,观察其每年的ROE变化情况。

贵州茅台不愧是A股股王,近十年以来,平均每年的净资产收益率为32.2%。每投资茅台1块钱,一年以后能获得0.322元的收益。

只要仍然保持这样的高增长,投资者买到就是赚到。(这里并不是建议大家追高,投资还是量力而行)

然而,如果某企业ROE常年在正负之间波动,没个定数,就没必要冒险投资。

当一个公司的盈利情况主要靠赌的时候,说明这家公司已经走到了生死存亡的边缘。

例如,獐子岛在今年一季度ROE为惊人的85.45%,但回看2019年ROE为-207.11%,2018年ROE为8.74%,2017年又是-101.6%。和岛上的扇贝一样反复横跳来去自如,至今还在挑战广大投资者的底线。只有来自太空的“照妖镜”(卫星)才能让它显形。这样的公司,还是坐等证监会的大威天龙吧。

分析ROE能帮我们从财务层面,粗略地看清公司的赚钱能力,想要抓住本质还得回归公司经营。

公司凭什么能有稳定的ROE?

1、公司运营能力

由于我们外部投资者没办法去公司生产现场调查,只能从财报、新闻里尽可能多地挖掘关于运营情况的蛛丝马迹。

在公司财报中,资产运作效益反映了一家公司的实际运营能力。

资产运作效益体现在,资金被用于最能促进公司发展的地方,生产的货物能够被卖出,存货少、回款多。

下游甲方不赊账、不白嫖、不吃霸王餐,上游乙方早交货、不拖进度、不卷款逃跑。

有进有出,账面资产真正地跑起来,才有资产不断增加,利润滚滚而来,ROE增加。

大家可以了解一下下面几个相关的财会公式:

存货周转率 = 营业成本 / 平均存货

应收账款周转率 = 营业收入 / [(初期应收+末期应收)/ 2 ]

总资产周转率 = 营业收入 / 平均资产总额

流动资产周转率(次)= 营业收入 / [(流动资产年初数+流动资产年末数)/ 2 ]

这几个公式分别对应存货卖出速度、回款速度、资金总额变化、资金运作速度。

各项指标周转速度越快,越节约资产的流动时间,公司盈利能力越强。

在公司经营上,效率就是金钱。

有不少公司为了增加周转、让钱跑得更快,会不定期地开展去库存活动,低价吸引消费者。例如,各大家电经销商在打折时常常会喊出“厂家返利”、“去库存”等口号。

一方面是是在给公司回血、营销,另一方面也会导致利润收缩。

如果不是为了打价格战,低价倾销、抢占市场,频繁去库存对公司短期账面影响较大。如果经常看到去库存、返利优惠的新闻,就要小心该公司的经营情况了。

例如,格力电器分别在2016和2019年一季度强化去库存,导致净利润出现较大下滑,当期的财报显示,ROE从25%左右直接下降至6%。

股价随之出现明显波动,一时间质疑声四起,看衰言论层出不穷。但经历了去库存减负的阵痛,提升了周转率,改善了经营状况,公司股价往往都会有一个较大的拉升。

2、偿债能力

如果公司的营业收入不错,只能说明公司的业务红火,并不能看破其真实情况。

要把盈利和负债一起看才能把公司的家底摸清。

为了投资放心,我们必须确定这个公司不是拆东墙补西墙地经营,也不是欠一屁股债,天天徘徊在破产边缘。

在公司财报中,以下三个指标能帮我们看清公司的债务水平和偿还能力。

①资产负债率 = 总负债 / 总资产

一家好公司当然是负债率越低越好,毕竟股东权益是扣除了负债之后的净资产。

如果负债率大于50%,那么股东能分到的资产就只剩50%,我们只拿到经营成果的一半。

负债率越高,公司经营的风险也水涨船高,我们外部投资者的收益也就越惨。

在一般行业中,公司负债率超过60%就会出现运营危机;负债率80%以上,红灯警告,十分危险;负债率达100%,基本可以破产清算了。

当然了,银行这种以借贷为生的企业除外。国内大部分银行的负债率都有90%以上,但银行赚的就是时间差和利差,并且破产有国家担保,还是很安全的。

银行股主要看坏账率以及资金周转情况,不少银行上市就是为了融资改善坏账率、加快周转。

②流动比率 = 流动资产 / 流动负债

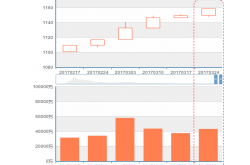

图为贵州茅台2020年中报部分截取

流动比率用来衡量公司对短期债务的偿还能力。

当短期负债大于流动资产,疲于还债,立即使公司经营陷入困境;但当流动资产过多,说明公司有大量闲置资金,没能实现资金利用最大化,长期也不利于经营发展。

将流动比率控制在2左右最为合适,既能救急,但也不过分闲置。

③速动比率 = 速动资产 / 流动负债

速动资产比流动资产变动更加灵活,属于减去库存、押金以及员工工资等中短期款项后,公司立刻能调动的资金量。

速动比率也是反映公司短期偿债能力的指标,同样是越小越好。对于企业来说,短期偿债能力是十分重要的。否则债主天天上门催债,公司的业务也无法正常开展。

3、成长能力

除了盈利和负债情况,公司的成长速度也是吸引人们投资的价值之一。

当公司能始终保持一定的发展增速,即便起步水平较低,前途也不可限量。

增速主要看财报里的三个指标:

图为贵州茅台2020年一季度财报部分截取

① 营业收入增速

营业收入看的是公司在大方向上有没有栽跟头。

一般情况下,营业收入在5%~10%之间属于正常增速;10%~15%之间说明公司在新市场中取得了不错的效益,是潜力股;15%以上是少数中的少数,说明公司成长性极佳。如果一直保持高增速,必然会成长为行业龙头。

如果某公司营业收入增速在5%以下,说明公司经营出现了一定的困境,市场竞争力下降,需要我们小心。

② 现金流增速

现金流属于公司短期经营所得,是公司最真实的收益表现,常常被比作公司的“血液”。

只要现金流还能维持公司的运转,即便短期没有盈利、存在一定负债,对公司成长性影响也不大。

经营活动现金流,即所有入账的钱,不论是经营回款、贷款所得还是投资收益,都算进来。有正向增长,说明公司正常运转,不是一个没有血肉的空壳。

现金流净额 = 经营活动的现金流量 - 成本支出;

简单扣除成本后的入账资金,也代表着投资者能够分到的最大现金额,是我们看现金流时关注的重点。

③ 净利润增速

如果某公司长期只有现金流增长,没有积累出利润增长,也称不上是一家好公司。

净利润 = 营业收入 - 成本开支 - 税款 - 资产固定损耗

一家健康的公司,现金流和净利润是同增同减的,并且现金流增速常常高于净利润增速,两者可以搭配着看。

例如,贵州茅台今年一季度净利润增速为正,且现金流同步高速增长,而隔壁的古井贡酒、口子窖、洋河股份都是负增长或者增速微弱。小弟们看着股王的16.4%的净利润增速,都快馋哭了……

我们要警惕的是,某企业净利润突然增大,而对应的现金流没有增加甚至下降,则说明该公司存在一定的财会修饰、避重就轻(不一定是造假),有可能是在打肿脸充胖子。

4、财报小结

通过以上的各项财务指标,我们可以判断出企业处于生命周期的哪个阶段。

成长速度高,但债务负担较大、运营能力一般的企业,往往处于创业或者成长期。往往股价波动较大,收益不确定。ROE指标存在明显浮动。属于赌一把,就看未来市场竞争存活情况,活下来大赚一笔,输了面对现实。例如,当前大量的科技股,公司还处于技术研发阶段,成与不成还未可知。

成长速度一般,债务比重下降,而运营能力较强的企业,正处于成熟期。股价随着利润稳步增长,ROE指标持续健康增长。此时投资,稳赚不赔,我们所说的白马股、优质股大都是处于这一阶段的股票。

成长速度下降,债务比重上升,运营能力也不断下降的企业,就会进入衰退期。如果没有拓展新的业务内容,调转发展方向,就会面临淘汰。常常伴随着不稳定的盈利和亏损,ROE存在较大的浮动。例如,昔日的诺基亚没能及时把业务重点转向智能手机,最终被市场淘汰。

优秀的企业会在衰退期求变求新,产生蜕变,转入成长期,创造新一轮的生命周期,呈现波动式上升状态。

三、公司以后还能继续赚钱吗?

分析完财报和公司发展周期,我们大致可以明白公司当前和之前的赚钱能力。

但投资等的是未来的收益,还得看看公司有没有发展前景。

1、估值问题

其实,上文花了这么多篇幅地给大家介绍各种财报指标,都是为估值服务的。

估值常用的工具有PE(市盈率,净利润情况)、PB(市净率,净资产情况)、PEG(盈利增长指标)、现金流折现法(现金流情况)、股息率(公司利润分红)、ROE(净资产收益率)……

这些名词是不是有些似曾相识?

它们都是基于公司财报、经营状况分析而来。

估值本质上就是,通过当前已知数据,推断公司未来的发展价值。

随后才衍生出对有投资指导性作用的:哪只股票性价比高、现在配置哪只股票适合等问题,即择股和择时问题。

许多小白、新手,上来就想追求一个完美的公式,不想分析,往上一套就能挣钱。

但无论是市场还是公司自身的发展错综复杂、包含各种意外,没有万能公式!

我们在图方便时,可以充分利用这些估值工具,但如果想深挖一层,还得回到财报和经营本身。

天天基金直接搜索上市公司名字,可以找到各种历史经营数据和可视化财报,非常方便。

2、行业垄断

行业垄断也被巴菲特比喻为“护城河”,它决定了公司在同行中的竞争力,一定程度上决定了公司未来的获利空间。

主要从四个方向来判断:

①技术壁垒:人无我有,大部分人有求于我,如美国在芯片行业上的垄断。

②在产业链中的话语权:当公司指望一两个大客户光顾才能获利时,则公司在产业链中的话语权极弱;只有业务面广、不受制于人,甚至还能通过选择控制其他生产环节中的公司。

例如在全球建工厂,人人都盼着它来开分厂的苹果公司。

③市场偏好:能让用户记住公司的产品,进而让用户对产品产生使用习惯,难以摆脱。常见为品牌优势,一说到某行业就想起该公司,让潜在竞争对手难以撼动公司在市场中的地位。

例如,一说搜索引擎,国内大部人会立刻想到百度,没什么品牌知名度的搜狗、360等公司难以真正打入搜索市场。

④政府的影响:在烟草、粮食、供电等重要行业,由国家垄断,其他人连门槛也摸不着,想竞争也竞争不了。也有不少国家通过发牌照、许可证开展经营的公司,拥有牌照、许可证就能一定程度上形成垄断。

一家公司发展主要看自己,其次看同行。

“护城河”能挖多宽,能圈多少地,还得取决于市场空间多大、竞争者是否多。

市场竞争格局也可以套用经典的波特五力模型:

将一只股票分析透彻并不难。

简单来说,无非是财报+行业,有时再加上一点国家政策。

大部分基金经理都是这么分析的,只不过他们会加上一点实地考察。

要彻底想透一样东西、做成一件事从来没有捷径,只有不断地深入、钻研,才能积累经验、建立认知。

经历仔细的调研分析,才能稍微有底气地判断这只股票是否值得我们投资。

学会看财报只是深入学习的第一步。

投资是学无止境的,多多在这里和你们一起分享投资心得、一起进步。

基金实际上非常简单,99%的人投基金亏损的主要原因是不懂,看完下面这些攻略,将帮你远离亏损,赚10%-15%收益。

标签组:[股票] [投资] [企业经营] [现金流量表] [roe] [百度财报]

2021-09-07

2021-05-03

2021-07-11

2021-07-19

请有经验的同学介绍介绍,把一只股票成本做成负数,然后长久拿着的好处和坏处?

2021-05-21

2021-09-26

2021-08-16

2021-10-21

2021-08-18

2021-09-29