发表自话题:战略融资和股权融资的区别

原标题:创业课堂丨互联网创业项目如何做好天使轮融资?

大家好,今天和大家聊聊互联网创业项目天使融资的相关问题,包括怎么获得天使投资、融资流程,及常见融资条款。

接下来让我们详细了解下今天的分享内容:

第一部分:融资

现在是一个众创的时代,但有一个不好的风气是:很多人为了融资而创业,切记,在创业和融资的时候,问下自己的内心: “为什么要创业,你的产品到底是要解决或满足什么需求?你有什么能力把它做好?”有一个大学生在后台问我:“我要创业,要怎么融资?”我的回复是:“你现在根本不适合创业。”一开始创业就为了融资,也是不对的。

1、那么,什么时候融资呢?

融资意味着股权的稀释。 越早融资,前期的估值是越少的,所给的股比是越高的。融资的考量要素是:你目前所处的阶段。如果你目前是种子阶段,就没必要因为10万、20万让出10%的股份,我的建议是:“如果不是大学生,在有一定的工作能力情况下,能不融资就不融资,早期的股权比黄金石油还贵;如果你的创意特别好,有一些基金看重你,估值又特别好,融资倒不是不可以。要根据你的需求,如果金额小,自己能撑过去的,就不要融资。”

“饿了么”创始人的心得是:“当时不想过早融资,因为担心越早融资会越早被稀释。”,“先把商业模式打造出来,有一定的数据和竞争力后再去融资,这样会稀释得更少。”

2、融资要做什么准备呢?

很多人以为融资要作商业计划书,要BP(商业计划书Business Plan的简称),其实这是错的。 首先应该做的是把你的产品做好。好比你不是高富帅,要钱没钱,要潜力没潜力,要长相没长相,你和美女说你喜欢她,是没有用的。如果你的产品足够好,投资人一定会看上你,也就是“酒香不怕巷子深”。但这个意思不是说你可以窝在被窝或者办公室里面,如果你产品够好,就会有人找你。我的 @米律 刚推出的第一条内容,阅读量2万+,引起很多关注,包括36氪也自动收录了米律。

BP,是在只有路演或者大赛的时候才会展示,真正的投资人在和你谈的时候,是不会看你的BP,是看你的人,了解你的想法和产品,面对面沟通也不会超过一个小时,所以不要在BP上耽误太多的精力,而且很多是无法充分计划的。

现在是资金找项目的时代,把自己产品老老实实做好才是最好的时间点。是梧桐,终引得凤凰栖。

3、投资人看什么呢?

首先,最为看重的是:人。

你展示出了什么样的风貌,是否热爱你要做的产品,有没有信心,你的团队是否和你有同样的激情?

那么,有几类人是投资人不喜欢的呢?我们来看微信上的一个报告:

A、人品上的缺陷

失德;失信,包括迟到;目的不纯,比如为融资而创业的;贪婪,等等;

B、性格

不太专注;人格魅力不足,没有精气神的;自大自负,等等;

C、气场和格局

在谈的过程中,对于利益的计较特别在乎、没有度量、扣门等等;没有激情和狼性精神,等等;

D、其它

兼职创业;臆造需求:臆想出产品能否真正解决社会实际的需求;夫妻档,等等。

其次,才是看产品。

4、那么,是要投资人找你,还是你找投资人?

我一直认为天使投资人和创业者,好比是谈恋爱。谈恋爱的时候,死缠烂打是可以的,但是,投资人是逐利的,如果他拒绝你一次,你就不要再找他了,死缠烂打,会惹人讨厌。

能让投资人主动找你,有三个理由:产品看上去OK,符合投资人的投资偏好,投资人的资源可以给你配套,等等。那么,尽量让投资人找你。如果投资人没找你呢?你可以通过第三方找他,如亲戚朋友和相关机构,尽量不要自己送上门。 雷军说了,天使投资人不是傻子,他只投资熟人或者熟人的熟人。

5、找什么样的投资人呢?

A、财务投资

财务投资,这是比较常见的,也叫股权投资,用当下的价格买你,然后后期他再以比较高的价格卖出去,获得一个差价。有几个原则:

a、不要有钱就投怀送抱!

说的通俗点,如果有钱你就投怀送抱,你就是饥渴型,对方也不会珍惜。那么谈判就不好谈,也谈不到一个好的价格,而且,有钱的人未必具有合格的投资人理念,不到万不得已,这种钱不能拿就尽量不拿;

b、除了钱,还能给到什么?

投资人投的是钱,但钱仅是标配。除了钱,一个好的投资机构,还可以帮你完善很多事情,提供各种配套资源的支持,他还会向你建议发展策略,甚至把他的投资生态圈资源导向你,把布局的资源导给你,支持你,这些都是增值部分。现在的一些天使投资不仅仅是投资金,而是定位为创业者的增值服务机构了,服务于创业者,有些投资机构能够做到这一点。

B、战略投资

战略投资,就是把你的项目作为他的布局,最终是要把你的项目收了,BAT的很多投资都是战略投资。

6、投资人和被投资人是什么关系呢?

在我看来,理想的投资人与创业者的关系,应该是能愉快地谈一场甜蜜、幸福,但注定最终要分手的恋爱的恋人关系。很多投资人在A轮、B轮就退出了,但过程一定要幸福,多年以后回想,你觉得我不错,我觉得你很好,彼此感谢相互陪伴的日子。

在融资的过程中,一定要多谈、多比较,但要注意保护自己的模式。不要把自己所有的产品和商业秘密都告诉他,如果他对你兴趣不够大,就不用多谈。而且很多创意搞不好,会被他泄露给竞品,所以尽量保护自己的模式,不用把自己所有的心肝告诉他。融资的多轮沟通是很正常的,和投资机构的各个层面谈,如可能,尽量一开始就要求接触高层级的投资机构人士谈,比较有效率。

7、融资额、估值和投资条款

很多时候,大家非常在乎融资额和估值,却忽略了投资条款。很多投资条款是很苛刻的,有些投资协议简直是卖身,甚至比卖身还惨,等投资条款签了,才发现,已经晚了。

微信上有一篇文章《创业者融资协议怎么签?当心10亿估值沦为一无所获》,大家可以看下。所以,在融资时,融资条款远远比估值和融资额重要。

A、融多少钱合适呢?

融资越高越好吗?其实,刚刚好才是最好。有什么评估标准呢?你先预计多久能做到A轮,正常是12个月,不过现在很多时间已经压短了,也有6个月的。为了维持12个月,如果你要烧300万,那么最好融资400万,能够预留100万资金防备。

B、估值方法千千万,怎么估呢?

关于估值的方式,有很多种,但其实对互联网初创项目而言,最简单、最务实的估值方式就是需要多少钱,然后愿意让出多少股份就可以了。还有的估值是根据竞品来参照。

一定要记住一点,融资不是融得越多越好。纽约合广投资联合创始人弗雷德•威尔逊说:“事实是,初创公司在种子轮和A轮的融资额,与公司的成功程度是反比关系,是的,我真这么认为。融资额越少,公司会越成功。我看到的情况都是这样。”钱真的不是融的越多越好。

C、投前估值、投后估值

估值分投前估值,和投后估值两种。区别在哪?我们举个“栗子”。有个项目,投资人投资200万,占10%的股权,那么,项目估值是2000万,这个2000万就是投后估值,投前估值就是2000万减去投资款200万,就是1800万。所以,谈估值一定要说清楚是投前或投后估值,股比就差很多,比如,刚才的这个例子,如果是投前估值2000万,则投资人的股比就是200除以2000万加200万,股权比例就低于10%。

D、稀释股权比例

天使投资的股权比例,一般是10~20%。

第二部分:融资流程

正常分为三个阶段:准备阶段、协议阶段、注资阶段。

1、准备阶段

协商投资事宜,然后拟定条款清单,并审阅、修改、签署条款清单;如果你的公司有在运营,就要做尽职调查;尽职调查OK了,就起草增资法律文件。所谓增资就是增资扩股。

2、协议阶段

接下来就是拿钱了,需要审阅并签署增资法律文件,然后召开股东会,批准增资。

3、注资阶段

开设验资账户、汇款、办理验资报告、办理工商变更登记。

不管种子、天使、A轮,都是按照这个流程走。

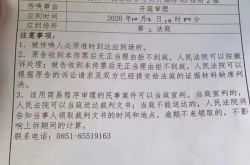

第三部分:融资条款

关于天使投资条款,雷军的观点是,我们就是应该把西方国家验证了几百年的融资条款拿过来用就可以了。这些条款都是西方社会经过几十年、上百年的创业者跟投资者之间的博弈形成的一个共识,就是怎么来约束创业者、怎么约束投资者。

徐小平的意见是:“只要一页纸张的协议就是可以了。”他是一个成熟的投资人,他说,投资人投的是人,只要投资金额、股权比例说清楚就可以了,其它创业者教育就交给A轮、B轮投资者,天使不要给创业者束手束脚。

我们来看看是市面上的投资协议,动不动就是几十页,内容很宽泛,而且很多协议是从国外搬过来的,翻译不好,且很拗口。很多合作协议很不合脚,种子期项目就好比是幼儿,大的鞋子穿不下,随着人的脚长大,然后鞋再长大一些,所以,我们的条款和项目一定要合脚。

接下来,我们来逐一解释天使投资的融资条款信息(条款清单和增资协议)。

1、先来看条款清单

条款清单(Term sheet),也就是我们常说的TS,正常是三页纸左右。

首先,介绍签署人的背景和签约主体;其次,是公司估值和增资意向;再者,是创始人及公司的陈述与保证;接下来,是股权的成熟,不能说跑就跑,就看股权什么时候成熟多少;然后,股权锁定,看多久才能转让;再来,不管公司有没有卖掉,投资人怎么拿到钱,也就是清算优先权; 接着,如果创业失败了,因为我投的是你的人,那么在5年内你再创业,我有优先投资的权益,也就是投资优先权;继续,公司治理结构:投资人会安排一名董事进来,在3人中占一席,还包括投资人的一票否决权;然后,激励股权,可以提取10-20%作为员工的股份稀释,投资人也希望更多的人才进来,只有股权有更多的预留,才有更多的人才加入进来,股权激励持股平台最好是以有限合伙的方式来做,而且有利于表决权集中;最后一个条款是:全职工作、竞业禁止及禁止劝诱、保密、排他条款。

2、接下来进入重点:增资协议

有十来页,也有三四十页的,接下来我们逐一解析可以接受的条款。

第一,是增资方式

如果注册资本是100万,投后估值是2000万,他投资400万,那么投后是20%,但是工商只认证注册资本,那这里是增资,不是创始人老股股权转让,那么这种情况下怎么办?400万元投资款是不能进入创始人口袋的,那要怎么进入公司?

举例而言,注册资金是100万,融资400万,那么,这里的400万要划分为两个部分。一个是增资的资本金,多余部分,就是股权溢价款进入资本公积金。首先,怎么算增资的资本金,网上的算法比较复杂,我的算法比较简单,就是天使融资要出让20%的股权,就意味着我现有的注册资本金在融资后,就占有80%,那么,增资后的注册资本金就是100万除以80%就是125万,增资的就是25万,就是投资人用25万认缴增资的部分,然后,400万扣除25万,就是375万就作为股权溢价,进入公司资本公积金。

第二,是持股比例,就是罗列融资前后,创始股东、投资人和持股平台的股比。

第三,是各方的义务

公司的任何决策必须由所有股东表决。投资后股权必须要变更,就是要做工商登记。钱投资后,要有一个凭证,也要修改公司章程等。

第四,是各方的陈述和保证

包括:公司能够有效存续、公司股东都要有正常行为能力、股权结构明晰(不存在其它的代持,如果有代持,要讲清楚,要没有任何的争议)、关键员工的劳动协议(合伙人和主要员工的竞业协议等)、债务清楚(没有对其它人的担保)、公司财产没有瑕疵(包括无形知识产权等)、协议的任何一个条款都要真实(不管出于本意或者无意的虚假陈述,所产生的对于条款的违反都是不允许的)、合法经营(相关特殊行业需要合法的经营手续)、规范的税务(是否纳税一定要诚实,否则就是不诚信)、知识产权(证明公司运营中所持有的知识产权是合理的,且受保护)。

第五,看股东权利

a、是股权的成熟

关于股权成熟条款,我们前面两次课都有提到,我们就简单说下,创始人同意股权按年成熟,如果未成熟(主动离职的、因自身原因无法履行职务的、重大过失的),要怎么处理呢?要强制转让给投资人或创始人。

b、是股权转让的限制

首次公开发行股票前,不得随意转让、赠予、抵押、信托或其它任何方式。

c、是优先购买权

在IPO之前,创始人要转让股份的情况下,投资人有权在同等条件下可以优先购买。

d、共同出售权

就是投资人有权要求与创始人同进同出。

e、是优先认购权

和优先购买权只有一字之差,区别在于,优先购买权针对的是创始人的老股,而优先认购权针对的是下一轮融资的融资金额,天使投资人有权优先认购,比如A轮融资时,要融资1500万,天使投资人看好这个项目,那么,他可以以同等条件,优先认购其中的一部分金额。

f、是清算优先权

如果公司不在了,就存在清算的问题。先说要清算的三种情形:公司不干了;出售、转让全部或核心资产;股权转让导致公司50%以上的股权属于创始人和投资人以外的第三人。这个时候可以要求公司来进行清算,那么怎么清算呢?

举例而言,一个创业项目触发清算条款,公司的净资产可能只有1000万,A轮的天使投资人已经投了500万,占有20%的股权,如按照股权比例,投资人可以拿走100万,但是这样对投资人是不公平的,如果有优先清算权的话,如果事先约定的是120%的比例(一般120%的比例比较适中),那么就是先拿走600万,再按照股权比例重新分配剩下的400万,也就是再拿走80万,总共等于可以拿走680万。清算条款,合理吗?在很多情况下是合理的。比如,互联网创业项目都是净资产,项目估值3000万,投资人投资300万,占有10%,但项目还没怎么进展,创业者不干了,则按照股比,投资人只能股比分到10%即30万,这意味着什么,就是创业者很轻易的取得270万,这明显不公平;还有一种情况是,公司被以2000万的估值卖掉,则投资人只能收回200万,就亏了100万。

当然,如果按照先按1.2倍超额回收投资款的情况下,又继续按股权比例参与二次分配,我认为不合理,可以约定限定回收款金额。

g、是优先投资权

因为投资人投的是你的人,虽然你的这个项目不成,但不代表他前期所有的投资都前功尽弃,也许你前面的创业有助于你的再次创业,因此要给投资人这个权益。

h、是信息权

投资人有权了解信息,可以每个月结束后30日递交该月财务报表,创业一定要省着钱花,对自己加强财务管理是非常有必要的。彼此通气非常重要。

I、是公司治理

种子期不一定要给一个席位,但是天使投资的时候,正常要安排一个董事席位。

j、保护性条款

这个部分大家要有一条弦,就是这个部分一定好好看。

K、全职工作、竞业禁止和禁止劝诱

肯定要全职和尽职完成工作事情。在任职期间自离职之日起一段时间,正常是18个月内,创始人不能来挖墙角。

l、是保密

不管这个项目达成多少的融资额、估值多少,一定要和投资人保持一样的基调,不能随意泄露,如果不能和投资人保持一致的意见,信息披露不够好的话,会影响融资以及下一轮的融资。

转载“笔记整理:念念回响”

演讲来源“ @Z律师团”

演讲者“郑明龙”返回搜狐,查看更多

责任编辑:

标签组:[投资] [公司估值] [风投] [创业] [融资公司] [股权分配] [项目公司] [公司创始人] [互联网公司] [互联网创业] [天使轮] [公司增资]

2021-10-28

3、股权八条线:5%、10%、33%、34%、50%、51%、66%、67%,这八条线分别意味着什么?

2021-06-07

为何戴威被套,而胡玮炜却能解套? ——什么时候创业,决定创业命运!

2021-08-05

2021-07-21

2021-05-24

2021-10-27

2021-05-08

股权中的67%、51%、34%、30%、20%究竟代表了什么意义?_金洛汀_新浪博客

2021-06-01

2021-06-01

中途入股如何计算股权,公司资产如何评估,中途入股股份怎么分配?

2021-06-01