发表自话题:投机的利弊

关注此专栏已久的人,应该知道过去几个月我忙什么了,看我连用户名都改了, double down!

上次在微信公众号做了个读者反馈, 才24个人投票,sample size 太小了,但总结下来就是,大家希望看到更多的例子。

我最近也在考虑到底什么才是最优的方式,有朋友建议我开课,网课就算了,线下课程也不少了,也许回国探亲的时候经过北京上海搞个半天或者一天的高阶班?看有没有人有兴趣吧。也许回国路演的时候顺便上一圈课,路演?啥路演?也许之后几篇文章里会揭晓。

也在考虑搞个付费群,喊喊单,有兴趣的私信我,前提是已经在海外有账户的人,毕竟我不交易国内产品。看你们在哪个平台,或许可以给你们减免点交易费。

*之前有在微信公众号上发消息给我,我没回复的,麻烦再发一下,发文后5天内我会登录公众号看消息,之后的就看不到了。

言归正传,这次讲讲怎么投机看空。 怎么样投机做多看这里投机期权正确姿势(一)

再次强调,期权是工具,你有了方向后,再去考虑用期权,怎么用。 你决定了去哪里后,才会考虑是走去,坐车去,开车去,还是坐公交去,也是一样的道理。

*看空是件风险相对较大,收益相对有限的事情,所以不要轻易做空。

(一)已经做空有正股(期货)的情况下

这种情况相对简单一些,因为你已经有仓位而且相对确定该标会下跌,但是也许对下跌多少和哪个时间跨度会上涨那么多没有那么多判断。可以通过两个方法盈利:

在你会想要加仓的高价位卖OTM call。比如苹果股票现价为193,你已经这个价位卖出了100股,而且如果涨到200,即高于现价3%的价位你会想要加仓,那么就卖执行价200的call,一个月后到期的执行价200的call是1.3块,那么如果价格在该期权没有到期前没有涨到200,那你就收了1.3块的theta,然后继续卖下个月到期的200 call。193卖空价位,加上这1.3的收益,就相当于你在194.3 卖空了苹果股票。而如果涨到200以上,因为卖的期权的价格是1.3,相当于你以201.3块卖出了该股票。比如,如果涨到了205, 那么花了1.3块买200 call的人,会执行这个call,意思就是他会以200的价格从你手上买这支股票,不管股票的价格是205,还是250. 这个方法的优点是,在该股票在一个价格区间波动的时候,通过卖call会带来一笔不错的收益。缺点是,如果因为某未知不可预期的因素,股票大涨,那么卖的call的那个价位可能就低了。而且也有可能股票涨过了200的执行价,但是在期权到期之前又跌了回来,那么这也就错过了加仓的机会。比如,如果没有卖出call,苹果股票涨到200的时候,你又卖出了100股,而且一个月后苹果股票跌到190,那你200卖出的100股给你赚了10*100 即1000美金,而卖出call的话,只给你赚1.3*100 (美股期权合约大小为100)即130美金。通过这个简单的例子可以看到,没有完美的期权组合,只有风险收益相对合适的!

(二)没有正股(期货)的情况下

只是通过期权的话,可以用的方法、组合可以很多,具体什么样的组合,完全取决于你对未来价格和时间维度的判断及你可以承受风险的能力。再次强调,没有完美的组合,所有的组合都是有风险的,只是大小不一样。

真的要看我写一遍吗?我只是把上一篇的多看成空,把call 换成put就行了,道理是一模一样的,只是方向不一样而已。那好吧,here we go.

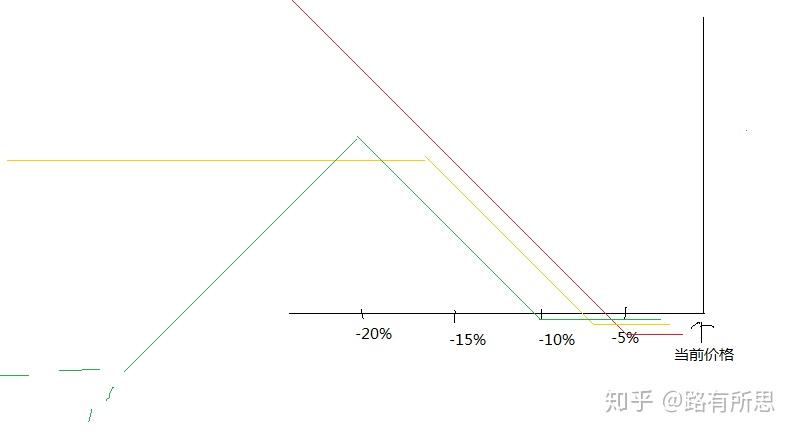

很多组合可以用: outright put (单买一个put), put spread (买一个高执行价位的put,卖出一个低执行价位的put), put spread ratio (买一个高执行价位的put,卖一个以上的低价位的put), put ladder (买一个高执行价位的put,卖出一个低执行价位的put,再卖出一个更低执行价位的put),put butterfly, put iron condor。看似复杂,但基本上用下图的三个线就基本能表达他们这些组合的主要区别。

(忽视我返璞归真的画风)

红色的收益曲线是outright put, 即你只买一个put 会带来什么样的收益,这时候你相对付出的期权金要多些,但优点是收益不封顶。橙色的收益曲线是 put spread, 因为你在买入一个put的同时又卖出了一个call,那么在你卖出那个put的价位之后,你的收益就不在升高了。这个组合的优点是比outright put 便宜,缺点自然是收益封顶。这个不是很明白的人,可以把一个long put 和一个 short put的收益曲线画在同一个图上看看。绿色的曲线可以基本代表put ratio, put ladder。 (你也可以勉强的看做是put fly and condor 的 图,只是应该更对称些。)这里应该可以明显的看出,在underlying标的物涨到某一个高点之后,收益开始往下走,甚至可以无下限的赔很多钱。这个组合的有点就是比call spread 还要便宜,可收益的最大利润更高,但有风险, 是否封顶最大风险取决于你的组合。从期权费用来看,1>2>3

从最大可能收益来看,1>3>2

从最大可能损失来看,3>2>1

这也就不难看出,当你对未来价格走势预测约准,把握越大,也就可以通过组合以最少的投入换来最大的回报。

上一篇:九方智投:拨乱反正,投机≠赌博!