发表自话题:证券承销商的主要职能是什么

进入正文前,有几个地方需要大家先明白一下。

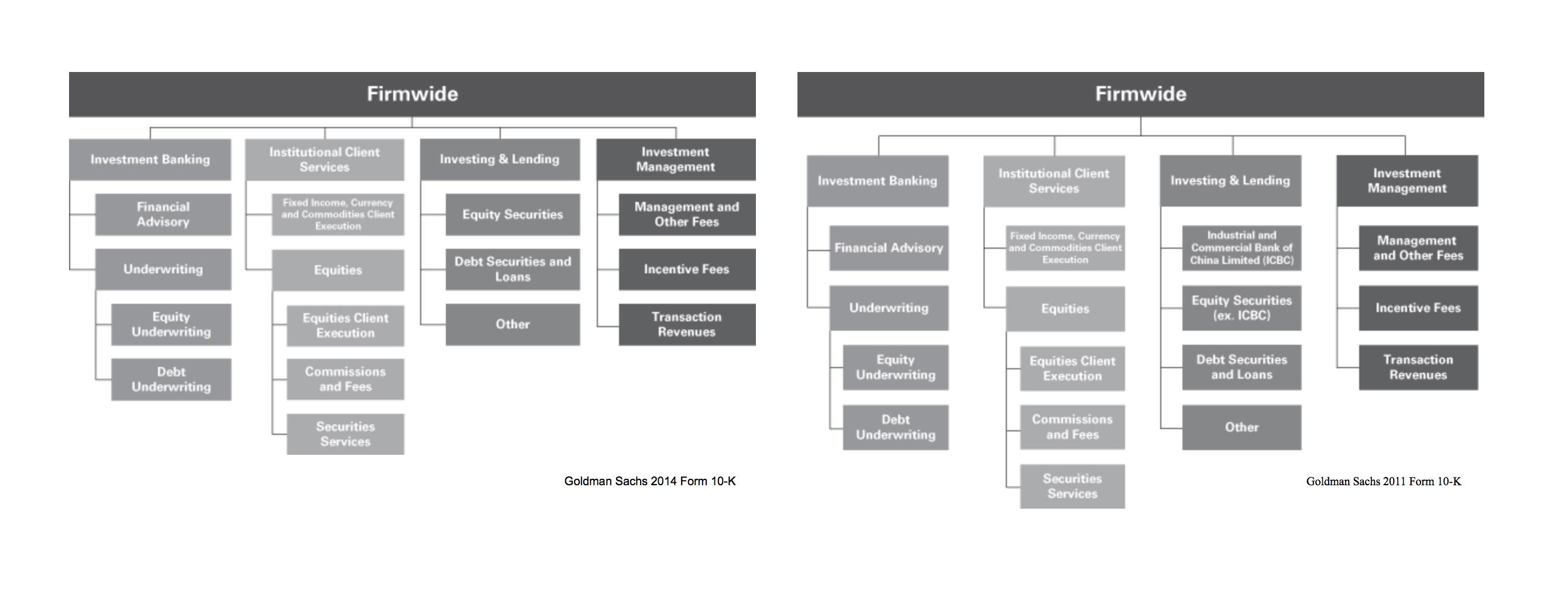

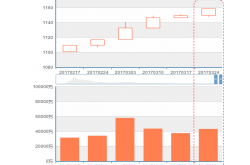

1、公司的岗位设置并不像大多数人想的那样是固定的,岗位会根据市场、政策、公司管理层而改变,甚至在危机前后也会发生更换。我们对比一家投行2011年和2014年的公司结构就能看出,岗位是流动的。所以下面的文字有一定的参考性,但并不能直接照搬到所有公司。

图片是取自美国证券交易委员会-高盛2011年10-K和2014年10-K的公司结构图

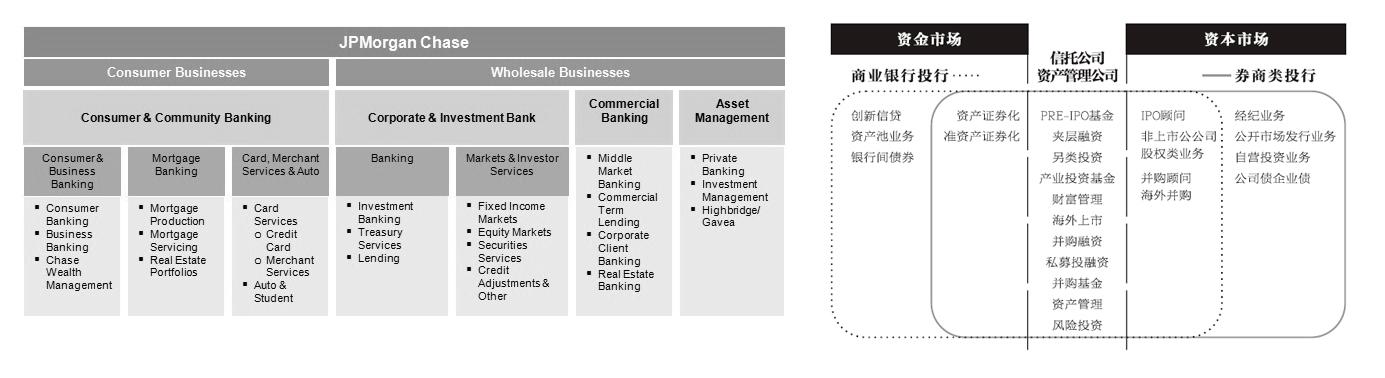

图片是取自美国证券交易委员会-高盛2011年10-K和2014年10-K的公司结构图2、公司业务不同最终导致岗位结构也会不同,摩根大通管理JP Morgan和Chase,他的部门设置肯定与Goldman的传统投行不同。虽然同处一个行业,做一样的事,但每家公司都有他们自己的企业文化,不同的文化造就不同公司,任何事情都不要死板的去看。

JP Morgan Chase 和 高盛的架构对比

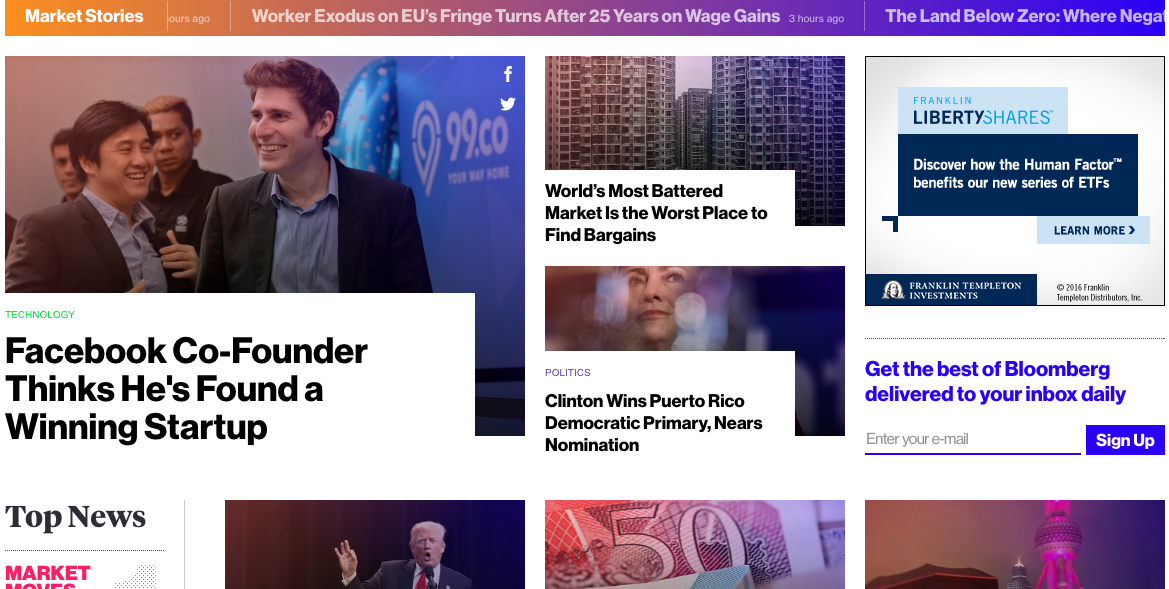

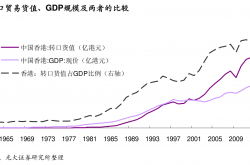

JP Morgan Chase 和 高盛的架构对比3、中国企业的整体发展是复制部分国外模式,然后滋生出适合中国特色的新结构。所以你能看到中国企业有外国公司的影子,但有不全然是。比如中国券商有投行业务,中国商业银行也有投行业务。所以很多人会不太理解为什么我要这么写,毕竟我不是在写行业百科全书。

外国投行与中国券商/银行投行业务对比

外国投行与中国券商/银行投行业务对比4、写这文章的初衷并不是要建立一套严密的体系,而是为了给对投行充满梦想的新人做一个参照。涉及到的数据工资可能会因为时间问题产生变化,尤其是近几年中国工资变化幅度很大,如果你真的需要了解非常细致的内容,还是需要自己动手去查更多信息。

最后!笑傲江湖里风清扬说:剑术之道在于行云流水,要记住一个「活」字!同样的话我们也能适用今天的职场。

【文章目录】

前言:投资银行的重要部门

第一部分:投资银行部门介绍

第二部分:投资银行简历下载

第三部分:投资银行工资待遇

第四部分:投行推荐书籍网站

前言:投资银行的重要部门

投资银行是投资吗?投资银行是银行吗?两者都不是,投资银行主要做的事情是帮助企业融资发债,并且给予他们财务方面的建议,或者企业发生并购重组交易也需要投行牵线。企业有了资金就能够发展自己,而投资银行则会帮助企业寻找投资人,促成双方的交易。

投资银行涉及最主要的领域:

投资银行部Investment Banking Division简称IBD:主要负责帮助企业通过上市、发债等手段融资;

销售交易部 Sales and Trading简称S&T:为投资银行提供流动性,将金融产品销售给机构客户、个人客户以及一些政府养老金等;

资产管理部 Asset Management简称AM ,私人银行 Private Wealth Management简称PWM

:主要服务于高净值客户,身价基本都以亿计算,为他们个人或者公司管理财富;

粗略的把投行分为两种:

Bulge Bracket(BB)指的是一些投行业领军集团,如Goldman Sachs高盛,Morgan Stanley摩根士丹利,Merrill Lynch美林,Citigroup花旗集团,Deutsche Bank德意志银行,UBS瑞士银行,Credit Suisse瑞士信贷,Barclays Capital巴克莱,JP Morgan Chase摩根大通

Boutique指的是精品投行:规模无法计量,从小到大都有。这种投行生存的方法通常会专注于某一项业务,比如专业做并购,专业做上市,专业做发债都有。可参考的企业有Lazard拉扎德,Moelis美驰, Jefferies & Co杰富瑞集团。这些企业通常不为人所知,但行内却非常有名。

第一部分:投资银行部门介绍

【投资银行部 IBD-Investment Bank Division】

投资银行给人的印象想来都是高大上的,我在MrFinance金融先生的巡回演讲中,无数次被问的问题也是关于投资银行,有一部分人甚至认为投资银行是做投资的银行,这是一个很大的错误。另一个误区是“投资银行”不等于“投资银行部”,“投资银行”是个大概念,而“投资银行部”是投资银行其中的一个部门。

投资银行主要提供Financial Advisory金融咨询服务,以及帮助企业发债Debt、上市IPO或者并购M&A。我们可以把他们按照业务拆分成:公司金融(股权),公司金融(债权),并购,资本市场(股权),资本市场(债权);按照行业划分能分成:TMT 医疗 金融; 按照地区划分可以分成:中国市场、美国市场、欧洲市场等。

“公司金融Cooperate Finance”是投资银行的传统部门,也是一台印钞机,他主要有两项业务:给并购项目提出专业的咨询建议M&A Advisory,以及承销Underwriting。例如一家公司想并购另一家公司,投行会帮助公司处理买卖定价,并购的架构,以及保证并购流程的顺利进行。承销是投行给企业的一张担保支票,保证帮助企业把所发的融资产品卖出去,如果卖不出去投行就会自己承担风险,所以利润也非常大。

“资本市场部Capital Market”是下属投资银行部门,资本市场分为股权资本市场Equity Capital Market(ECM)债务资本市场Debt Capital Market(DCM)和其他资本市场。先前讲到投资银行部门会负责帮企业融资上市,具体融资融多少?上市的价格是多少?定价、沟通方便就由资本市场来操作的。这个岗位链接着下文会提到的Sales & Trading,所以他其实介于两个部门之间,如果非要给他一个定位,那就把他归类到Private Side里,属于Chinese Wall隔绝的一个部门。

投行的工作非常辛苦,每周70-90个小时不等,有些甚至会超过100小时。尤其是外资投行,虽然坐的是商务舱住的是五星级酒店,还有差旅吃饭补贴(当然有些公司没有这么好的福利),但事实上毫无生活可言,更谈不上工作生活平衡,虽然他们都打着这个旗号。出差是再平凡不过的事,项目慢的一住就是几个月,快的几天后就回去。有人进去后受不了这样的强度就会选择主动离开,也有人享受这种节奏乐此不疲。虽然毕业生如此狂热的追求这个职位,但其实很少有人会在里面待一辈子,跳槽的去向主流还是选择走私募。

给非211 985学生的建议

对于非211 985的学生,进投行部确实是一件非常困难的事,这个部门本身岗位就少,需要的基本上都是精英中的精英,尤其在国内每年如此之多的毕业生情况下,投行的岗位竞争变的越发激烈。我能给出的建议只是分两步走:

第一步:先入行拿经验,国外有精品投行,国内也有承揽投行也的公司,虽然名字可能不为大众所知,但他们也会拿到一些关于并购、融资、发债之类的项目,如果能拿到有此类的岗位,哪怕是项目打砸职位尽可能去参加。

第二步:先在金融行业工作一段时间后,再通过熟人引荐去投行部门,或者搞好猎头关系,通过猎头进入。如果当你起步不如别人的时候,不要冲着钱去,记住你去的目的只是拿经验。许多学生看不上小公司,眼高手低是新人入行的大忌。先具备一定的能力再通过内部推荐入职会更方便,时间稍稍晚几年是没有办法的事,毕竟早期技不如人

需要的证书

由于上市融资都会涉及财务、法律、审计等问题,如果你具备其中任何一项能力,都会帮到你不少,尤其在国内投行比如:证券从业资格证+CPA+律师背景等。对于外资投行,有个关于CFA的误区我几乎每次讲座都会提到,很多人考CFA目的是去投行,但非常可惜,外资投行对CFA不感冒,这本证更适合做基金经理和Portfolio Manager。早期投行业务基本以上市为主,现在业务越来越多元化并购重组,资产证券化等新产品的增长,这让投行业务不断的发展,同时也给了毕业生创造了更多的机会接近投行。

(有个关于CFA的误区:很多人考CFA目的是去投行,但非常可惜,投行对CFA几乎免疫,这本证更适合做基金经理Portfolio Manager。之前我写了一篇关于CFA和CPA对比的文章可以参考一下:《我应该考CFA还是CPA》 https://zhuanlan.zhihu.com/p/27868796)

[投资管理部 IMD-Investment Management Division]

投资管理部下设资产管理Asset Management和财富管理Wealth Management两个部门,这个部门的人会给AM和WM提供全球投资的信息,粗略的分类他们会被分成Client Solutions and Investment Strategies两块,大机构的Client Solutions主要面对主权基金,保险公司,养老金等超级重大资产;Investment Strategies就是我上文说到的研发组合投资的策略以及为客户量身定制产品,涉及内容有:Equity, Fixed Income, Altervatives, Multi-Asset Class。

给非211 985学生的建议

申请这个岗位直接参考之前AM和WM的建议即可

需要的证书

同样证书也参考AM和WM即可

[私人银行部门 Private Bank(PB)/ 财富管理 Wealth Management (WM)]

私人银行听着就是一个牛逼的部门,追溯到最早的时候就是私人开的银行,演变到今天,私人银行部门吸纳了市场上各种高净值客户(有钱人)的资金,客户拥有私人1对1的服务,只要客户有需求,私人银行都能满足。在这个部门工作多数时间在和人打交道,大部分都是手握社会80%财富的上层精英,和很多人心中的土豪形象不同的是,这类人大部分都很nice。当然,不是和他们喝茶聊天那么简单,私人银行在出售服务的同时也需要向客户出售金融产品,兜售保险,直说就是留住客户并且帮忙打理闲置资金。你的第一反应可能和银行客户经理做的事情是一样的,只是钱多钱少的问题,是的,私人银行和普通的客户经理做的事情确实很类似,但却存在本质区别。由于私人银行服务客户都属于少数精英阶层,和他们对话还要销售业务对从业者自身的要求也极高的,无论是眼界,知识面,人脉都需要达到和他们客户匹配的高度,这些全都凭自身的魅力和经验造就。显然这对刚毕业的大学生来说难度相当大,甚至对于一些资深金融人士挑战也很大,正因如此,私人银行大部分都是从业内进行调动和跳槽,即使招收应届生也所以助理为多。我听很多人把这个部门理解成“拉客户”,那我断定你一定是个刚入职的新人不懂其中的奥妙,在投行业务急剧萎缩的状态下,私人银行部门逐渐成为了各大投行争相抢占的高地,也为企业提供了大量可只配的资金和源源不断的收入。我还会在这篇文章中谈及资产管理Asset Management,和财富管理Wealth Management的区别是:资产管理通常服务机构客户,而财富管理服务的是个人客户。

给非211 985学生的建议

既然私人银行主要与人打交道,那从业者本身魅力就显得非常重要了,这个岗位拼的不止是能力,更多的是为人和处事,再说的直白点,让你的客户喜欢你远比你有很强的能力重要的多,对于企业来说能维持住客户才是最重要的。这个岗位需要的知识面非常广,游艇雪茄红酒到移民置业教育都需要知道,我会建议所有选择私人银行部门的同学们务必扩大知识面,经常出去社交,不要窝在自己的学校和城市,“阅人”远比“阅读”重要的多。难道说能力不重要吗?当然不是,做私人银行家必须是个通才,你需要懂但未必需要精通,因为公司会给你配置强大的分析师后援团,涉及专业问题会有你的后援团支持你完成。

需要的证书

外资私人银行对证书没有强硬要求,国内从业银行、保险、基金、证券各类从业资格在所难免免

[资产管理部 Asset Management (AM)]

资产管理Asset Management,和财富管理Wealth Management的区别是:资产管理通常服务机构客户,而财富管理服务的是个人客户。资产管理主要为企业管理财富,大型企业账面上的资金数量会异常庞大,这些资金部分为短期流动资金,另一部分处于闲置或者备用状态,资产管理部门需要合理的为企业安排资金,做好市值管理、投资顾问、并给出合理的投资建议,帮助企业资金达到保值或者增值的目的。资产管理是个非常大的部门,里面分成分析研究、产品研发、风险控制、投资经理。“分析研究”岗位需要对目前市场上对手同行的产品进行研究分析解读并提供分析报告;“产品研发”岗位需要设计和研发衍生品,境内外的市场新产品的动向;“风险控制”岗位顾名思义控制好产品风险,信用风险,市场风险;“投资经理”这个岗位必须是有3年以上工作经验的人担当,涉及业务会非常专业比如股票质押式回购、结构化证券投资、量化策略投资等。通常资产管理部门都会形成自己的一套投资策略我们称之为Portfolio的投资组合。早期的中国商业企业大多都野蛮生长,对于闲置资金安排并没有能做到很专业,随着中国金融市场慢慢开放,越来越多的专业的资产管理机构或者部门入驻,产品设计的创新人才明显稀缺,这主要也是政府的政策原因导致的。资产管理是个很大的部门,从帮企业分配资金、设计合理的产品到最后的风险控制,这对刚毕业的学生来说是一项艰巨的任务,上手难度大但是有很多内容可以学。

给非211 985学生的建议

我们不讨论金融产品设计的问题,这应该交给一些拥有一定工作经验的专业人士来完成。单从资产管理的业务来说,对于刚毕业的本科生是非常好的选择。近年来,投行的投行部门业绩不比从前,资产管理业务正在逐步扩大,用人需求也在扩大。 资产管理通常都在最前线,免不了与客户打交道,这是从大学跨入社会给自己段乱的非常好的机会。多与人沟通,多了解世界经济,了解国际市场金融产品都会对你未来求职有帮助。不要总给自己套上一个“拉客户”的帽子,贬低自己的部门只会让同行耻笑你水平不够。

需要的证书

外资企业依然是经验导向,涉及企业拥有财务报表基础是最好的所以CPA会占一定的优势;中资企业依然需要中国特色的从业资格证+CFA优先(着重在Portfolio组合投资和财物报表)+CPA优先+金融经济或者金融,如果去风险控制岗位FRM证书优先,投资经理的要求更高,另加一条法律背景,产品研发需要有IT编程背景

[销售交易部 Sales and Trading (S&T)]

我打算把这个部门拆分一下,先说Sales。Sales有三种形式:针对个人投资者;针对大型机构投资者;针对私人客户,主要像他们兜售股票债券等产品,这个部门的获利方式就是佣金,非常简单粗暴,只是针对人群不同而已,有面向养老金、共同基金、对冲基金、私人富豪…

Trading这是个专业性非常强的部门,也是投资银行现金来源的另一个大头,很多投行的高层都会从这个岗位上升或是从这个岗位离职后创立自己的公司。投行专门的一层楼叫Trading Floor,在这个楼层里主要有两个角色Providing Li提供流动性和Proprietary Trading交易。投行的交易员与对冲基金的交易员不同的是,投行的交易员有80%的时间都在做市Market Maker也就是向市场提供流动性,左手进右手出,中间抽佣金;剩下的20%的时间才是真正的Trading。”做市“就是当中介,有人想买,有人想卖,撮合一下赚中介费。投资银行本身是风险厌恶型,一方面他们不愿承担风险,另一方面“做市”给投行带来稳定而且可观的收入,无论交易者在市场里是赚是亏,充当中介角色的投行永远都是赚的。所以交易部在开市的时间会非常非常忙碌,苦逼的日子一直会延续到收市。涉及内容有股票、基金、国债、ETF、固定收益、大宗商品、债券、衍生品等,你曾在电影中看到一个人坐在9个屏幕面前,这个人一定是Trader,他正在做的事情就是像市场提供流动性。

给非211 985学生的建议

与资本市场部门一样,你需要和机构客户和个人沟通,沟通能力自然不可少,活泼一点能说会道,外加超强数学能力就能适应这个岗位。实盘市场的交易能力、投资经验、数年的交割单这类都会帮助你进入这个部门,这就意味着大学的时候需要不停的锻炼提高。最简单的办法去开个实盘账户,真刀真抢的来一把,模拟的东西不足以让人信服( 参加金融先生的国际投资项目也是个非常不错的选择www.mrfinance.com.cn,此处为广告植入)

需要的证书

数学和IT背景都会吸引到企业,良好的沟通能力和销售技巧是加分项,投资交易能力是硬功夫,比如在入职前掌握,因为这个岗位通常没那么多时间从头教你

[经纪业务部 Prime Broker (PB)]

这个部门通常有总部也分部两块,总部会接待一些重要的VIP客户,以及高净值(非常非常有钱的人)客户,也负责整个部门战略、产品等,给分布下达命令,分布负责执行;“分部”会也就是我们通常看到的营业网店,他们会负责执行总部的命令,比如新产品退出的筹划和运营等。 经济业务部总部工作强度较高,招聘有相关专业的硕士为主 经济业务部分布主要招聘投资顾问或经理助理,这些岗位允许本科生进入 由于大量毕业生涌入市场,目前大型的投行券商营业部仍以研究生为主

给非211 985学生的建议

非211 985毕业生未必非要进总部不可,可以选择从分布(营业部)做起。 一来入门门槛相对低,一脚踏进去总比在门口徘徊好 二来营业部本身就直接面对客户,对于刚毕业的学生来说积累的经验是非常好的选择 入门后再寻求升职机会,内部提升往往比外部投递命中率高的多。

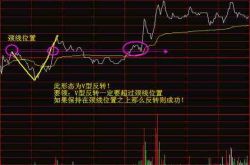

[证券投资部 Security Investment Division (SID)]

这是国内券商的自营部门,所谓的自营就是拿自己的钱去做投资。既然是花自己的钱,收入和亏损自然直接影响报表,所以这个部门的压力非常大,尤其在市场不好的情况下。由于亏损给公司直接带来损失,所以投资部内部也会把鸡蛋放在不同篮子里,多元投资,多策略投资可以帮投资部规避不少风险。 目前主要的几种策略以趋势投资、套期保值、套利、量化交易为主,前几年华尔街盛行量化交易(就是用电脑自己来交易,无须人为干预)中国市场也开始接受这种方式,投资部自然也不会落下,量化规避了人的感性一面,所以份额一直在上升,人主动投资的比如在缩小。对于应届生难的地方是,这个岗位以投资经验主导,大部分毕业生是不具备这个能力的,其次如果是量化交易多以编程的硕士和博士为主,应届生很难在里面找到合适的机会。

给非211 985学生的建议

显然,给一个刚毕业的学生一大笔前去做交易是不现实的事情,所以对于毕业生而言,研究员助理是个理想的入口,可以学到非常多的东西,也能看到其他人是如果做投资的,是学习整套标准化的体系的非常理想的入口。 投资部人少钱多,所以一个人需要同时看很多行业(煤炭、医疗、生物...)产品(外汇、期权、债权...)毕业生的知识面和视野受阻是一点,要同时兼顾一个陌生行业陌生产品的情况下,还要辅助完成研究分析任务,工作压力可想而知。

【科技部 Technology】

其实,我应该将科技部往前挪,因为他的分量已经远远超出我们的想象了。高盛和摩根大通的CEO已经提出过投行将转型成科技公司的说法,我也在多年前的文章里提过高盛大量招募程序员的事情。

拥有一支强悍的「科技军」已经成为立足华尔街甚至在世界金融体系中不可缺少的一环,而且他们的分量正在不断的加大。就在可见的将来,他们将大量代替金融民工的存在。

最近接触的一个案例就是在2018年1月15日平安寿险体验周里的提出「空中门店」的概念,借助AI系统,能够在5年内降低成本614亿。没错,这就是科技的力量。平安寿险只是庞大科技军团中的小小一支,而600亿在不久的将来或许也会是一笔非常小的数字。

从行业说到岗位,科技部担当着整个公司信息技术的底层基础,他们开发和维护着公司业务的所有软件系统。一般大公司都会自己研发系统,我这里指的系统不单单只是操作的软件,还包括随着时代变迁的新生事物,比如以前大投行喜欢用黑莓手机,华尔街几乎人手一支黑莓一支苹果,苹果私人用,黑莓有非常高的安全性属于公司用机,而所有的软件几乎都搭载到黑莓上,但随着市场的变化,黑莓慢慢被苹果取代,科技部需要顺应趋势,完成研发和迁移。当然还有fintech,区块链这种都会出现在科技部,只是由不同部门分割完成。

【风险控制部 Risk Management】

风控部门包含对企业内部的风险控制和对外部风险的监控,内部风险很容易理解,公司持有的头寸,销售的产品,与客户之间的交易等等。外部风险的定位好比是公司这艘大船在金融市场上行驶的时候,他们需要密切监控天气情况,以防外部原因冲击到公司。

(我正在细化大部门下属的不同岗位,后续会更新)比如风控部门里有这么一个职位叫Risk Methodology Specialist ,是为银行做违约风险和压力测试而设定的。广义上说,每家公司都会有自己的风控模型,而且种类也非常多,比如08年以后大家非常熟悉的信用违约,交易员交易的仓位以及购买的资产风险也同样有很多风控模型在监控。模型也有过时和出错的时候,这就需要公司聘请专业的人不停的调试修正。

随着市场不停的变化,早期的模型已经无法适用于今天的趋势,所以新模型会被不断的建立,新因子会被不停的纳入。目前依然很多基础模型是不会被代替的,只能反复修正,所以我们就会看到虽然是同样的岗位比如JP Morgan依然在招R语言,而很多新的公司开始招Python。

风控一般很喜欢数学和计算机重叠的背景,尤其是偏重统计,因为经常要处理大量数据,从数据里按照自己的逻辑去挖掘信息,这个也很容易理解。从数学/统计+计算机这里延伸出去往下推,我们就能得出变成软件Excel尤其是VBA,R,Matlab,Ptyhon。

我在其他文章里提到过一些特别有趣的事。虽然留学生在英语方面可能比不过其他国家,但中国人的数学和计算机都特别强,这就导致很多公司招了不少华人,结果团队开会的时候几乎都是中国人,大家就忍不住说中文,逼的一些老外实在忍不住就跟他们说,嘿哥们儿,可以讲英语嘛?这件事不是发生在北京金融街,而是发生在纽约华尔街。

可想而知,华人在风控部里确实占有了一席之地。

[全球投资研究部 Global Investment Research (GIR)]

类似研究所一样的存在,和所有部门一样都会被分成不同的组别,列入:行业研究,信贷研究,宏观经济研究,组合投资研究,商品研究等,基本上会覆盖到金融市场的所有领域。比如Equity Research 会覆盖TMT 银行 制造业 娱乐业等,也会按照地区分,亚洲,北美。全球投资研究的投资报告一方面会供给内部使用,另一部分是提供给一些私募基金、公募基金、主权基金等大客户,因为他们购买了投行的服务和投行产生了交易,作为服务机构的投行自然会向他们提供专业的投资报告和建议

【人力资源部 Human Capital Management】

人力资源部是每个公司都有的部门,主要责任是为企业筛选人才,当然筛选人才的部门本身也需要人才,所以他也是可以申请。他们会负责为企业从社会、学校、对手公司招募大量符合企业需求的团队,同时员工工资,福利,股票,还包括投行一直被长期诟病的健康问题也是由这个部门负责。

【法律合规部 Legal Compliance and Management Control】

Chinese Wall 是隔绝信息的一种称呼,虽然我不知道为什么叫Chinese Wall,但隐约还是能猜出来跟中国网络屏蔽信息有关。合规部门就是专门负责监控公司信息流动,是否有信息从Private Side跨越到Public Side,他们检查文件,检查往来信件,确保公司不会受到监管局的罚单。他们的存在是为了把公司的整体风险降到最低。

第二部分:投资银行标准简历

每个行业都有行业的标准,简历也一样。

重要性?未见其人,先闻其声。公司愿不愿意见你全靠一张A4纸。

我单独写过一篇文章,这里就不多说了,我有附模板供大家下载。

李世峰 Frank:像哈佛、高盛一样做完美简历zhuanlan.zhihu.com

《The Financial Times 金融时报》以前在英国的时候经常看,最初是觉得报纸底色不错才买的,看着看着觉得也很有特色,里面有一些专栏作家的文章经常会看。FT在中国也有叫FT中文网

《Barron's 巴伦周刊》很少看,不敢乱作评论,推荐的原因是因为我知道这是一个好读物

《Fortune 财富》

《http://Investopedia.com》

作者:金融先生Frank

**我几乎不看评论,玻璃心容易引起不适,有问题欢迎私信或微信我。好交朋友,留下私人微信,发广告直接删(微信号:lishifeng2016)Linkedin:https://www.linkedin.com/in/lishifeng

标签组:[投资] [金融] [银行] [交易风险] [银行资产] [交易银行] [资金业务] [银行风险] [管理风险] [求职投行] [资产管理业务] [银行资产管理] [企业资产] [风险控制] [投行] [私人银行] [投行部] [资产管理部]

2021-09-07

2021-05-03

2021-07-11

2021-07-19

请有经验的同学介绍介绍,把一只股票成本做成负数,然后长久拿着的好处和坏处?

2021-05-21

2021-09-26

2021-08-16

2021-10-21

2021-08-18

2021-09-29